Finanzierungskauderwelsch: Kapitaldienstfähigkeit

Wenn Finanzierungsentscheidungen getroffen werden, spielt die Kapitaldienstfähigkeit des Kreditnehmers eine entscheidende Rolle. Was hinter dieser Kennziffer steckt und warum sie so wichtig ist. [mehr...]

Finanzierungskauderwelsch: Club Deal vs. Synloan

Finanzierungen mit mehreren Banken mit einem einzigen Kreditvertrag sind für größere Mittelständler Standard geworden. Aber Konsortialkredit ist nicht gleich Konsortialkredit: Worin unterscheiden sich ein Club Deal und ein Synloan, und welche Kosten stellen die Banken gern in Rechnung? [mehr...]

Fördermittel und die Schwarze Null

Artikel 109 Grundgesetz schreibt die Schuldenbremse fest – wir zwingen uns zu sparen. Doch das Land hinterfragt die Schwarze Null: Gefährdet sie die Transformation der Wirtschaft, weil Fördermittel zusammengestrichen werden?

Mittendrin statt nur dabei: Mitarbeiterbeteiligung im Mittelstand

Beschäftigte am Unternehmen beteiligen: Das ist angesichts des Fachkräftemangels eine gute Strategie, um Talente zu überzeugen. Der Mittelstand aber tut sich schwer mit Mitarbeiterbeteiligungsprogrammen. Viele Vorurteile sind unbegründet.

Class-A und Vorzugsaktien: Zwei-Klassen-Gesellschafter an der Börse

Unter börsennotierten US-Techunternehmen ist es Mode geworden, Gründern trotz Minderheitsanteil eine Mehrheit an Stimmrechten zuzusichern. Das ist ungerecht, doch schadet es den Unternehmen (und den Investoren)?

Venture Capital: Rekorde waren gestern

Venture Capital ist in Deutschland inzwischen etabliert – und nötig, um Innovation zu finanzieren. Angesichts aktueller Krisen aber sitzt das Geld der Investoren weniger locker. Was bedeutet das für Gründer und Standort?

Steckt Deutschland in der Investitionsklemme?

Krieg, Inflation, hohe Energiepreise: Sind deutsche Unternehmen da noch bereit, im eigenen Land zu investieren – und haben überhaupt die Chance, Kredite zu bekommen? Von Antworten auf diese Fragen hängt auch die Zukunftsfähigkeit des Standorts Deutschland ab

Durch die Finanzierungswüste

Die deutsche Industrie braucht eine Grunderneuerung. An Ideen, Gründern und Wissen mangelt es nicht, der Engpass liegt bei den Anschubfinanzierungen. Sie können Jungunternehmen durch die „Todeszone“ aus hohem Investitionsbedarf und schlechter Kreditwürdigkeit hindurchbringen. Doch oft übersteigt der Bedarf die klassischen VC-Budgets. Wer liefert die Lösung?

Der Forderungsverkauf: ein Klassiker neu entdeckt

Solides Working Capital Management und Offenheit gegenüber dem Verkauf von Forderungen helfen, den Betrieb krisenfest aufzustellen und bei Bedarf schnell Liquidität zu generieren.

Nachhaltige Finanzierung: Wer hilft Braun, Grün zu werden?

Die Bekämpfung des Klimawandels ist eines der wichtigsten und meistdiskutierte Themen unserer Zeit. Ein entscheidender Hebel dabei ist die Wirtschaft: Die Industrie muss Grün werden. Dazu brauchen die Unternehmen intrinsische Motivation, vor allem aber die nötigen Mittel. Kann die Finanzwirtschaft über nachhaltige Finanzierungsoptionen ausreichend Kapital für grüne Investitionen stellen?

Der bilaterale Kredit: Wiederauferstehung in volatilen Zeiten?

In den letzten 15 Jahren ist der Konsortialkredit zum Standard in der Mittelstandsfinanzierung geworden. Jetzt allerdings schüttelt es die Wirtschaft, und das könnte dem bilateralen Kredit auch bei großen Finanzierungen die Wiederauferstehung ermöglichen – oder? Und Moment: War der bilaterale Kredit jemals tot?

Finanzierungs-Kauderwelsch: Was sind verbriefte Kredite?

Verbriefte Subprime-Immobilienkredite haben die globale Finanzkrise ausgelöst. Seitdem haben Verbriefungen speziell in Deutschland einen schlechten Ruf. Dabei haben verbriefte Kredite eine Daseinsberechtigung und können, sinnvoll eingesetzt, Firmenkunden Vorteile bringen. Das FAQ zu verbrieften Krediten.

Wer muss bluten?

Vor 15 Jahren brach unser Finanzsystem beinahe zusammen, weil Kreditabsicherungen sich bei wenigen Häusern konzentrierten. Wo liegen die Kreditrisiken heute – und wo sollten sie liegen?

Knackpunkte im Kreditvertrag

Finanzierungshöhe, Kosten und Covenants: Bei aktuellen Kreditverhandlungen gibt es wieder viel Diskussionsbedarf. Wie viel Kontrolle durch Kreditgeber ist berechtigt, wie viel unternehmerische Freiheit für Unternehmen sinnvoll?

Zu viele Bälle

Die Zentralbanken müssen seit 15 Jahren immer wieder den Karren aus dem Dreck ziehen. Das wird jedes Mal schwerer – muten wir ihnen zu viel zu?

Warum sich Kredite so stark verteuert haben

Kredite haben sich in den vergangenen Monaten stark verteuert. Aber welche Faktoren genau treiben Kreditkosten eigentlich? Und wie können Unternehmer ihre eigenen Konditionen verbessern? Ein deep dive in die Preiselemente von Bankkrediten.

Besteht Asset as a Service im Pilotprojekt?

Gerade in Zeiten hoher Zinsen und großer Unsicherheit sollen „Asset as a Service“ (AaaS)-Finanzierungsmodelle ihre Stärken ausspielen. Und jetzt hat auch ein interessanter Praxistest der Finanzierung begonnen – mit einer neuartigen Brennstoffzelle, die Unternehmen unabhängig vom Stromnetz machen könnte.

Umbruch am Schuldscheinmarkt

Weil die Anleihemärkte in 2022 eine deutlich größere Differenzierung zeigten und restriktiver waren, erlebte der Schuldscheinmarkt 2022 ein Rekordjahr – doch für Mittelständler sind das nicht unbedingt gute Nachrichten. Was bringt das aktuelle Jahr für die Kapitalmärkte?

„Man darf in Verhandlungen nicht argumentieren, man muss fordern “

Wer intuitiv verhandelt, macht fast alles falsch. Im Existenzkampf kann das den Unternehmer Kopf und Kragen kosten. Wie es richtig geht, verrät Verhandlungsprofi Matthias Schranner.

Kapitalmarkteignungstest

Vom Schuldschein über das institutionelle Kapitalmarktdarlehen und die Anleihe bis zum Börsengang: Der Kapitalmarkt bietet Unternehmen ungeahnte Finanzierungsmöglichkeiten – kann aber auch zum Glatteis werden, sollte die Firma für diesen Schritt noch nicht bereit sein.

Gute Schulden, schlechte Schulden

Staatliche Konsumfinanzierung gilt als schlecht, staatliches Investment als gut. Können auch Unternehmen gute und schlechte Schulden haben?

Wie verändert Inflation die Kreditverträge?

Für die Banken ist Inflation Segen und Fluch: Auf der einen Seite sorgen steigende Zinsen und die dadurch höhere Nachfrage nach derivativen Absicherungsprodukten für mehr Ertrag, auf der anderen Seite steigt auch das Ausfallrisiko bei vielen Firmenkunden, die ihre Inflationskosten nicht weiterreichen können. So oder so müssen sich Unternehmen auf teurere Kredite einstellen.

Finanzierungskauderwelsch: Club Deal vs. Synloan

Finanzierungen mit mehreren Banken mit einem einzigen Kreditvertrag sind für größere Mittelständler Standard geworden. Aber Konsortialkredit ist nicht gleich Konsortialkredit: Worin unterscheiden sich ein Club Deal und ein Synloan, und welche Kosten stellen die Banken gern in Rechnung?

Ein Finanzierungsmarkt für Europa

Die Politik hat mit der Bankenunion und der Kapitalmarktunion zwei ehrgeizige Projekte aufgegleist. Während das eine fast fertig ist, aber kaum funktioniert, ist das andere noch Stückwerk – und wird dringend gebraucht. Auch der deutsche Mittelstand hängt am Erfolg eines einheitlichen Finanzierungsmarkts.

Verschulden und ausschütten

Von Finanzinvestoren geführte Unternehmen schütten regelmäßig an ihre Gesellschafter aus und verschulden sich dafür. Auch inhabergeführte Mittelständler zahlen sich gern Sonderdividenden, aber selten fremdfinanziert. Warum eigentlich nicht?

Wer ist mein Gläubiger?

Unternehmensanleihen werden jeden Tag gehandelt, Unternehmenskredite fast gar nicht. Einige Fintechs wollen das ändern – haben sie eine Chance?

Finanzierungs-Kauderwelsch: Klauseln im Kreditvertrag

Kündigungsrechte, Covenants & Co.: ein Überblick über die wichtigsten Klauseln im Konsortialkreditvertrag – und was sie in der Praxis bedeuten.

Kann Finanzierung Nachhaltigkeit erzwingen?

Banken und Kapitalmarkt stürzen sich auf das Megathema Nachhaltigkeit – aber macht all das ESG-Geld die Unternehmen wirklich nachhaltiger?

FAQ: Wann braucht man einen Finanzierungsberater?

Immer mehr Unternehmen nutzen Finanzierungsberater. Was leisten sie und für welche Fälle sind die Spezialisten auch für mittelständische Unternehmen eine spannende Option?

Finanzierungs-Kauderwelsch: Folo-Strukturen auch im Mittelstand?

Eine Bank und ein Debt Fund teilen sich eine Finanzierung, der Kreditfonds im Nachrang. Diese sogenannten Folo-Strukturen sind im Geschäft mit Finanzinvestoren sehr beliebt – hat das Instrument auch für den Mittelstand Vorteile?

Einhorn-Jagd nach eigenen Regeln

Das Beispiel Tiger Global zeigt, wie sich das globale VC-Geschäft verändert: In rasanter Geschwindigkeit und mit astronomischen Bewertungen sichert sich der Hedgefonds Anteile an Start-ups. Das hat Folgen auch für klassische Unternehmen.

Nachhaltige Immobilienfinanzierung im Mittelstand

Gebäude sind die reinste CO2-Schleuder. Sie auf Nachhaltigkeit zu trimmen ist so wichtig wie komplex – und eine Herausforderung, die die komplette Baubranche verändern wird. Qua Gesetz muss sich aber auch jeder Mittelständler mit dem Thema beschäftigen, sonst wird es künftig teuer.

Finanzierungs-Kauderwelsch: Venture Debt

Venture Debt ist ein Finanzierungsprodukt aus der Start-up-Szene, das Unternehmern dabei hilft, bei den einzelnen Finanzierungsrunden nicht zu früh zu viele Anteile abgeben zu müssen. Wie das Produkt funktioniert und warum sich konventionelle Banken mit dieser Finanzierungsform schwertun.

Finanzierungs-Kauderwelsch: Wie funktioniert ein Rating?

Jeder Firmenkunde erhält von seiner Bank eine Ratingnote. Doch wie wird die eigentlich berechnet, was bedeuten die ganzen Abkürzungen und was hat das Rating mit dem Kreditzins zu tun?

Finanzierungs-Kauderwelsch: Term Loan B

Der Term Loan B ist ein institutionelles Kapitalmarktdarlehen – und ein langfristiges Finanzierungsinstrument, das viele Finanzchefs von Unternehmen nicht auf dem Schirm haben. Warum eigentlich?

Im Schatten der Banken

Nach der Finanzkrise wurden Banken strenger reguliert. Das hat Spielräume für flexible alternative Finanzierer wie Debt-Fonds geschaffen. Nun werden Rufe laut, sie auch stärker an die regulatorische Kandare zu nehmen – zu Recht?

Geld vom Staat für Innovation

Unternehmen können eine steuerliche Forschungsförderung beantragen – maximal 1 Million Euro pro Jahr. Die Zulage soll Anreize schaffen, in Forschung und Entwicklung zu investieren.

Ziemlich beste Feinde

„Keilen oder kuscheln?“, lautet die Frage, die sich Banken und Debt Funds zum gegenseitigen Umgang stellen. Der Trend geht klar in Richtung kuscheln, doch die Corona-Krise ist der erste echte Beziehungstest.

Warum es der Schuldschein aktuell schwer hat

Immer mehr Mittelständler haben in den vergangenen Jahren den Schuldschein entdeckt. Weil darunter auch schwächere Bonitäten waren, steht der Markt jetzt vor einer Bewährungsprobe. Denn eigentlich duldet er keine Ausfälle.

Was sind nachhaltige Finanzierungen?

Der Trend zur Nachhaltigkeit hat längst auch die Finanzierungen erfasst. Die Banken treiben das Thema mit Macht voran. Und sie legen fest, was eine nachhaltige Finanzierung eigentlich ist.

Finanzierungskrise nach der Krise?

Viele Mittelständler haben über Kurzarbeit ihre Leute gehalten und sich über Fördermittel mit Liquidität vollgesogen. Sind die Probleme damit gelöst oder nur vertagt?

Die Diven der Sanierung: Kreditversicherungen

Ohne den Schutzschirm für die Kreditversicherungen wäre es für kriselnde Unternehmen noch viel schwieriger. Doch trotz staatlicher Hilfen ist keineswegs garantiert, dass die Versicherer in der Sanierung an Bord bleiben.

Der entkoppelte Finanzmarkt

Seit der Finanzkrise wird die Welt von einer wahren Geldflut getrieben, die zu einer Inflation der Geldanlagen führt. Das hat Folgen für den Mittelstand, heute und wohl noch stärker morgen. Oder doch nicht?

Minderheitsbeteiligung — ein Helfer in der Krise?

Zahlreiche Unternehmen werden Eigenkapital brauchen, um die Krise zu überstehen. Ist eine Minderheitsbeteiligung auf Zeit für Unternehmen und Investoren attraktiv?

(KfW-)Hilfe – oder lieber lassen?

Die Politik versucht, von der Pandemie betroffenen Unternehmen finanziell zu helfen. Während Zuschüsse wie die Novemberhilfe gefragt sind, ist das Interesse an KfW-Hilfen in der zweiten Welle erstaunlich gering. Wird sich das bald ändern?

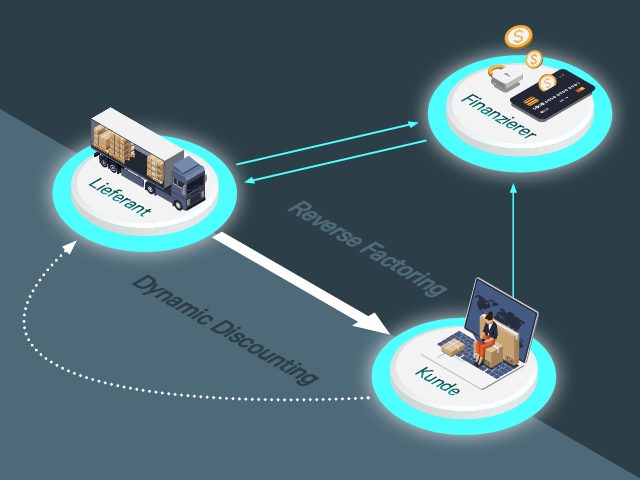

Mein Kunde ist meine Bank

Supply Chain Finance ist ein sperriger Begriff, aber ein einfaches und günstiges Finanzierungsinstrument für Lieferanten. Plattform-Lösungen von Fintechs sind auf dem Vormarsch.

KfW-Kredite: zwischen Akuthilfe und Zombieunternehmen

Die KfW schüttet einen warmen Geldregen über Deutschlands Unternehmen. Doch nicht jeder, der will, bekommt Kredit. Und längst nicht jeder, der könnte, will Kredit. Zeit für eine Zwischenbilanz: Wer nimmt die Corona-Hilfen in Anspruch, wer lehnt sie ab – und aus welchen Gründen?

Übergabe in gute Hände

Eine bestehende Firma zu kaufen ist ein erfolgversprechender Weg zum Unternehmertum – und sichert den Betrieb. Dazu braucht es Know-how, Kreativität und Kapital. Wenn die Lücke zwischen Wunsch und finanzieller Wirklichkeit zu groß wird, sind Finanzierungen mit Köpfchen gefragt. Wir stellen drei Beispiele vor.

Mit Highspeed aufs Konto

Zahlungssicherheit, besseres Rating, gesunde Bilanz: Factoring wird im Mittelstand immer beliebter. Aber für wen eignet sich welche Form des Forderungsverkaufs?

Pensionszusagen – die tickende Zeitbombe

Pensionszusagen waren viele Jahre lang ein Lieblingsinstrument der betrieblichen Altersversorgung. Inzwischen aber machen steigende Rückstellungen sie für immer mehr Unternehmen zum unberechenbaren Risiko. Die wichtigsten Fragen und Antworten im Überblick.

Neue Sprungkraft für den Mittelstand

Bei Strategie und Wachstum geraten viele Familienunternehmen irgendwann an ihre Grenzen. Doch mit der Aufnahme von Private-Equity-Investoren geht es zügig weiter. Drei Beispiele zeigen, wie so etwas funktionieren kann.

Weniger Energie, mehr Power

Über Zuschüsse oder günstige Zinsen unterstützt die öffentliche Hand Investitionen in die Energieeffizienz von Gebäuden und Produktionsanlagen. Um die Förderung voll auszuschöpfen, müssen Unternehmen vorausschauend planen.

Kapital für kreative Köpfe

Viele Mittelständler nutzen nur den klassischen Kredit – dabei gibt es viele andere Möglichkeiten der Finanzierung. Wir zeigen, wie sich Unternehmen auf ihre eigene Weise weiterentwickeln können.

Finanziert mit besten Verbindungen

Mit Steckverbindern wächst die Binder Gruppe zweistellig. Das klappt nur dank ständigem Aus- und Umbau, auch bei der Finanzierung. Deshalb hat sich das Familienunternehmen nun für einen Konsortialkredit entschieden.

Vorsprung durch Service

Produzierende Unternehmen im B2B-Sektor entdecken die Dienstleistung als Umsatztreiber: Kluge Servicemodelle von der Entwicklung bis zur Wartung stärken die Kundenbindung und verbessern die Marge.

Mittel immer griffbereit

Das richtige Liquiditätsmanagement gibt Unternehmen Freiheit im Alltagsgeschäft und Ressourcen für neues Wachstum. Aber wie sorgt man dafür, dass die Finanzströme richtig fließen?

Der Licht-Macher

Um Großprojekte wie die Elbphilharmonie zu stemmen, musste Volker Schubert sein Elektrounternehmen auf nachhaltiges Wachstum ausrichten. Eine strukturierte Finanzierung half ihm dabei.

Schubkraft für Macher

Kredite gibt es in Niedrigzins-Zeiten für Unternehmen zu günstigen Konditionen. Die Voraussetzung aber ist: ausreichend Eigenkapital. Mit Mezzanine-Finanzierungen über den Mittelstandsfonds kann die Eigenkapitalquote für Gesellschafterwechsel und Wachstumsfinanzierungen gesteigert werden.

Mehrfach abgesichert

Alle Kredite in ein Paket zu schnüren war bislang nur großen Unternehmen möglich. Nun aber öffnen immer mehr Banken strukturierte Finanzierungen auch dem Mittelstand. Wir zeigen an drei Beispielen, wie so etwas funktioniert.

Der unentdeckte Schatz

Nirgends lässt sich so schnell Liquidität heben wie im eigenen Betrieb. Doch gerade mittelständische Unternehmen binden zu viel Kapital in ihren Abläufen. Mit ein paar Optimierungen erschließen sie eine wichtige Finanzierungsquelle.