Immer mehr Mittelständler haben in den vergangenen Jahren den Schuldschein entdeckt. Weil darunter auch schwächere Bonitäten waren, steht der Markt jetzt vor einer Bewährungsprobe – denn er duldet eigentlich keine Ausfälle.

Endlich mal wieder eine „Jumbo-Transaktion“: Der österreichische Kartonagenhersteller Mayr-Melnhof hat Anfang März Schuldscheine im Gesamtvolumen von einer Milliarde Euro platziert. Foto: Mayr-Melnhof Karton

Vor wenigen Tagen hat der Verpackungshersteller Mayr-Melnhof über einen Schuldschein 1 Milliarde Euro bei Investoren eingesammelt. Es ist der erste Jumbo-Schuldschein in diesem Jahr und ein Hoffnungsschimmer für den Markt. Denn der Schuldschein hat ein durchwachsenes Jahr hinter sich – und wird auch 2021 einen schweren Stand haben.

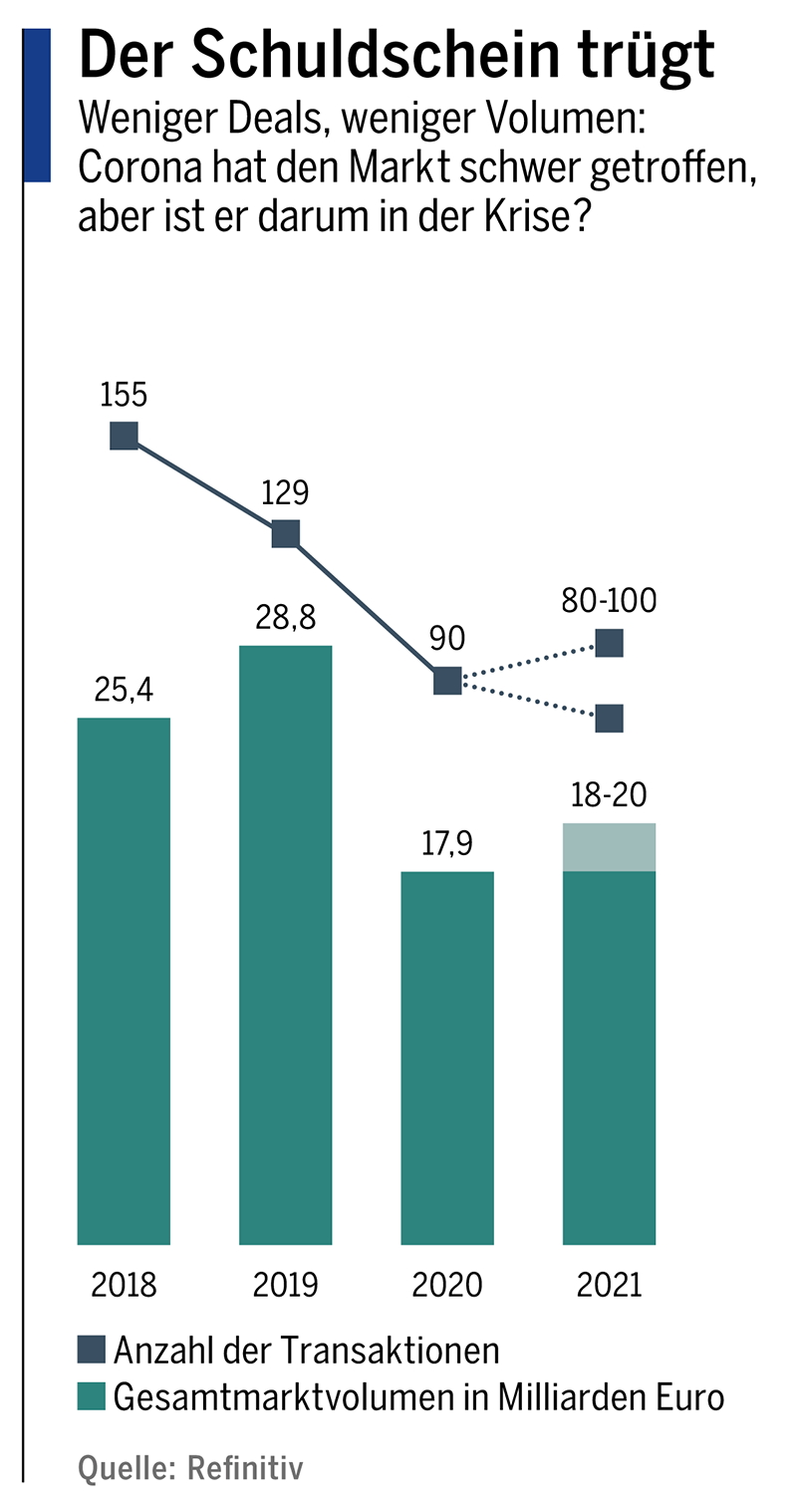

Nach Jahren des Wachstums brach der Schuldscheinmarkt im Corona-Jahr 2020 um mehr als ein Drittel ein. Dem Datenanbieter Refinitiv zufolge platzierten 90 Unternehmen nur rund 18 Milliarden Euro. Doch befindet sich der Markt damit automatisch in der Krise?

Nicht unbedingt. Denn es wäre zu kurz gegriffen, die Qualität eines Marktsegments nur an seinem Volumen festzumachen. Verglichen mit dem ungleich größeren Anleihemarkt war der Schuldschein schon immer ein Nischenmarkt – und wird es auch bleiben. Für viele wachsende Unternehmen baut er eine Brücke auf dem Weg aus der Bankenfinanzierung an den Kapitalmarkt.

Doch genau zwischen diesen beiden „Wettbewerbern“ ist der Schuldscheinmarkt seit Ausbruch der Corona-Krise gefangen. Wenn Unternehmen die Wahl haben, entscheiden sie sich derzeit meistens für die Anleihe. Warum? Weil Unternehmen mit Investmentgrade sich aktuell günstiger über eine Anleihe finanzieren als über ein Schuldscheindarlehen. Dazu trägt auch die Europäische Zentralbank bei, die in großem Stil Staats-, aber auch Unternehmensanleihen aufkauft. Das stimuliert die Anleihemärkte.

„Wir haben nicht gesehen, dass ein Unternehmen am Schuldscheinmarkt in der Corona-Krise Insolvenz anmelden musste.“

Stefan Fromme, Gründer VC Trade

Aber: Der Schuldschein war nur in der Finanzkrise kurzzeitig ein Ersatz für die Anleihe, eigentlich ist er ein Kreditersatzgeschäft. Doch in der Corona-Krise besannen sich Mittelständler wieder stärker auf bilaterale Kredite. Von Corona besonders schwer getroffene Unternehmen, besorgten sich über die KfW-Hilfskredite die nötige Liquidität – und auch die Geschäftsbanken weiteten ihr Kreditangebot im vergangenen Jahr deutlich aus. Den Schuldschein nutzten 2020 vor allem Mittelständler, die am Markt bereits bekannt waren. Debütanten hatten es dagegen schwer, der Markt verbuchte zudem deutlich weniger Emissionen ausländischer Unternehmen.

Trotzdem war und ist der Schuldscheinmarkt keineswegs zu. „Im Krisenjahr 2020 gab es im Schuldscheinmarkt immer noch Transaktionen, wo an anderer Stelle nichts mehr ging“, meint Carsten Lohle. Damit spielt der Co-Leiter des Fremdkapitalmarktgeschäfts der Deutschen Bank auf die Marktturbulenzen im Frühjahr 2020 an, als an den Börsen die Corona-Panik herrschte und der Anleihemarkt vorübergehend ausgetrocknet war.

Das Problem: Der Schuldschein ist ein Schönwetterinstrument – insbesondere für kleinere Mittelständler. Er ist schwer zu restrukturieren und die Investoren akzeptieren Ausfälle nur sehr schwer. Darum ist wichtig, dass der Markt nicht von bonitätsschwachen Emittenten überschwemmt wird. Die gesunkene Anzahl der Schuldscheinemissionen zeigt immerhin, dass die arrangierenden Banken nicht in großem Stil hohe Risiken in den Markt gedrückt haben. „Der Schuldscheinmarkt muss in dieser Hinsicht besonders sorgsam behandelt werden“, meint Lohle – das Segment sei nicht so tief wie der Anleihemarkt. Wenn auch nur eine mittelgroße Schuldscheintransaktion faul sei, sei davon gleich ein großer Teil der Marktteilnehmer betroffen. Und im Gegensatz zum Anleihemarkt merke der Schuldscheinmarkt den Rückzug einzelner Investoren.

Das Image eines grundsoliden Marktes ist seit jeher das größte Pfund des Schuldscheinmarktes und rechtfertig die vergleichsweise lockeren Dokumentationspflichten. Höhere Ausfallraten würden diesen Nimbus zerstören. „Dass ein Unternehmen Insolvenz anmelden musste, haben wir in der Corona-Krise am Schuldscheinmarkt aber nicht gesehen“, sagt Stefan Fromme, Mitgründer von VC Trade. Es gibt einige öffentlich bekannte Restrukturierungsfälle wie Tui, Leonie oder Benteler. Allerdings ließ sich in diesen Fällen die Misere entweder schwer erahnen (Tui) oder die Unternehmen hatten schon vor Corona Probleme, da ihre Branchen einen strukturellen Wandel durchlaufen (Leoni, Benteler, Gerry Weber).

Ein größeres Fragezeichen steht hinter den Unternehmen im sogenannten Crossover-Segment. Das sind in der Regel kleinere Unternehmen an der Schwelle zum Non-Investmentgrade, die vor der Corona-Krise stärker in den Schuldscheinmarkt drängten. Da diese Schuldscheine wegen ihres geringen Volumens oft nicht breit vermarktet, sondern direkt bei den Investoren platziert werden, bekommt die Öffentlichkeit von diesem Segment bislang wenig mit.

Spannende Informationen und relevante Themen aus der Wirtschaft und Finanzwelt in kompakter Form für Ihren unternehmerischen Alltag und für Ihre strategischen Entscheidungen.

Wir machen Wirtschaftsthemen zu einem Erlebnis.

Transparenz gibt es bislang über den Sekundärmarkt.

Kaum Transparenz gibt es auch, weil der Schuldschein trotz der Bemühungen einiger Fintechs noch immer über keinen liquiden Sekundärmarkt verfügt, der als verlässlicher Krisenindikator herhalten könnte. Das Fintech Debitos betreibt eine Plattform, über die notleidende Kredite und auch Schuldscheine gehandelt werden können. Im Oktober 2020 berichtete Debitos, dass Verkäufer für rund 60 verschiedene Schuldscheintranchen am Zweitmarkt einen Käufer suchen würden. Da ein Schuldschein eine Bündelung vieler bilateraler Kredite ist, haben sich die Verkaufswünsche vermutlich auf einige wenige kriselnde Unternehmen konzentriert.

Bei Neuemissionen schauen Schuldschein-Investoren zwar genauer hin; auch Covenants werden im Einzelfall reger diskutiert als vor der Krise. Doch in der Breite werden die Daumenschrauben bei der Dokumentation nicht angezogen. Auch das Pricing deutet nicht darauf hin, dass sich der Markt im Krisenmodus befindet: „Nach dem ersten Lockdown haben wir zwar eine deutliche Ausweitung der Spreads beobachtet“, berichtet Lohle. Inzwischen hätten sich die Risikoprämien aber wieder deutlich erholt – und lägen im Schnitt nur noch 20 bis 30 Prozent über dem Vorkrisenniveau.

Unterm Strich zeigt sich der Schuldscheinmarkt in der Krise bislang relativ robust. Ausländische Schuldschein-Investoren zogen sich im Frühjahr 2020 zwar zweitweise zurück, kamen jedoch schon in der zweiten Jahreshälfte wieder an den Markt. Was fehlt, ist die Nachfrage bestimmter Emittenten. Ein Transaktionstreiber könnte in diesem Jahr der ESG-Trend sein. Mit Jenoptik und Teamviewer haben zuletzt zwei namhafte Unternehmen Schuldscheine mit ESG-Komponenten begeben. Auch weniger bekannte Mittelständler könnten neben neuem Geld einen Imagegewinn mitnehmen wollen.

„Im Krisenjahr 2020 gab es im Schuldscheinmarkt immer noch Transaktionen, wo an anderer Stelle nichts mehr ging.“

Carsten Lohle, Co-Leiter Fremdkapitalmarktgeschäft Deutsche Bank

Mit der Mayr-Melnhof-Gruppe hat der Markt nun auch seine erste Milliardentransaktion, die wie Bosch im vergangenen Jahr als Marktöffner dienen könnte. Dass 2021 bereits wieder ein Rekordjahr wird, ist dennoch unrealistisch. Die aktuellen Prognosen für das Emissionsvolumen für 2021 schwanken zwischen 18 Milliarden und 20 Milliarden Euro. Doch darauf kommt es nicht an, denn das Gesamtmarktvolumen wird stark von wenigen Jumbo-Transaktionen geprägt. Viel wichtiger ist die Erkenntnis, dass auch im Krisenjahr 2020 wieder rund 30 Mittelständler (rund ein Drittel aller Transaktionen) mit unter einer Milliarde Euro Umsatz den Schuldscheinmarkt angezapft haben. Sollte es in den kommenden Monaten keinen Ausfall geben, bleibt der Schuldschein fester Bestandteil im Finanzierungskasten des größeren Mittelstands.

03/2021

Chefredaktion: Bastian Frien und Boris Karkowski (verantwortlich im Sinne des Presserechts). Der Inhalt gibt nicht in jedem Fall die Meinung des Herausgebers (Deutsche Bank AG) wieder.