Seit der Finanzkrise wird die Welt von einer wahren Geldflut getrieben, die zu einer Inflation der Geldanlagen führt. Das hat Folgen für den Mittelstand, heute und wohl noch stärker morgen. Oder doch nicht?

Die Welt draußen eine Baustelle, drinnen an der Wall Street eine Party: Der Finanzmarkt hat eigene Gesetze. Foto: Spencer Platt / Getty Images

Am Ende der Fernsehserie „Babylon Berlin“ wankt der Held durch eine Börse, in der sich Händler und überschuldete Aktionäre in den Tod stürzen. Die Bilder lassen die Schrecken der Weltwirtschaftskrise nach 1929 aufleben. Die Katastrophe ist bis heute präsent, und sie hat die Reaktion von Politik und Notenbanken nicht nur in der Finanzmarktkrise 2008/09, sondern auch in der Coronapandemie geprägt: bloß kein zweites 1929! Dafür laufen die Notenpressen auf Hochtouren, pumpen die Notenbanken Anleihen in die Märkte, nehmen die Staaten gigantische Neuverschuldungen auf sich. Im Euroraum ist die Wirtschaft von 2007 bis 2019 nur um knapp zehn Prozent gewachsen, die Geldmenge dagegen um mehr als zwei Drittel. Schon früh gab es die Warnung: Das wird nicht gut gehen. Wird die Welt mit Geld geflutet, droht Inflation. Nur: Die bleibt bislang aus, schon seit nunmehr zwölf Jahren. Und das nicht nur in Europa, sondern auch in Japan und den USA. Im Euroraum stiegen die Verbraucherpreise von 2007 bis 2019 in Summe nur um gut 20 Prozent. Wo ist das ganze Geld hin?

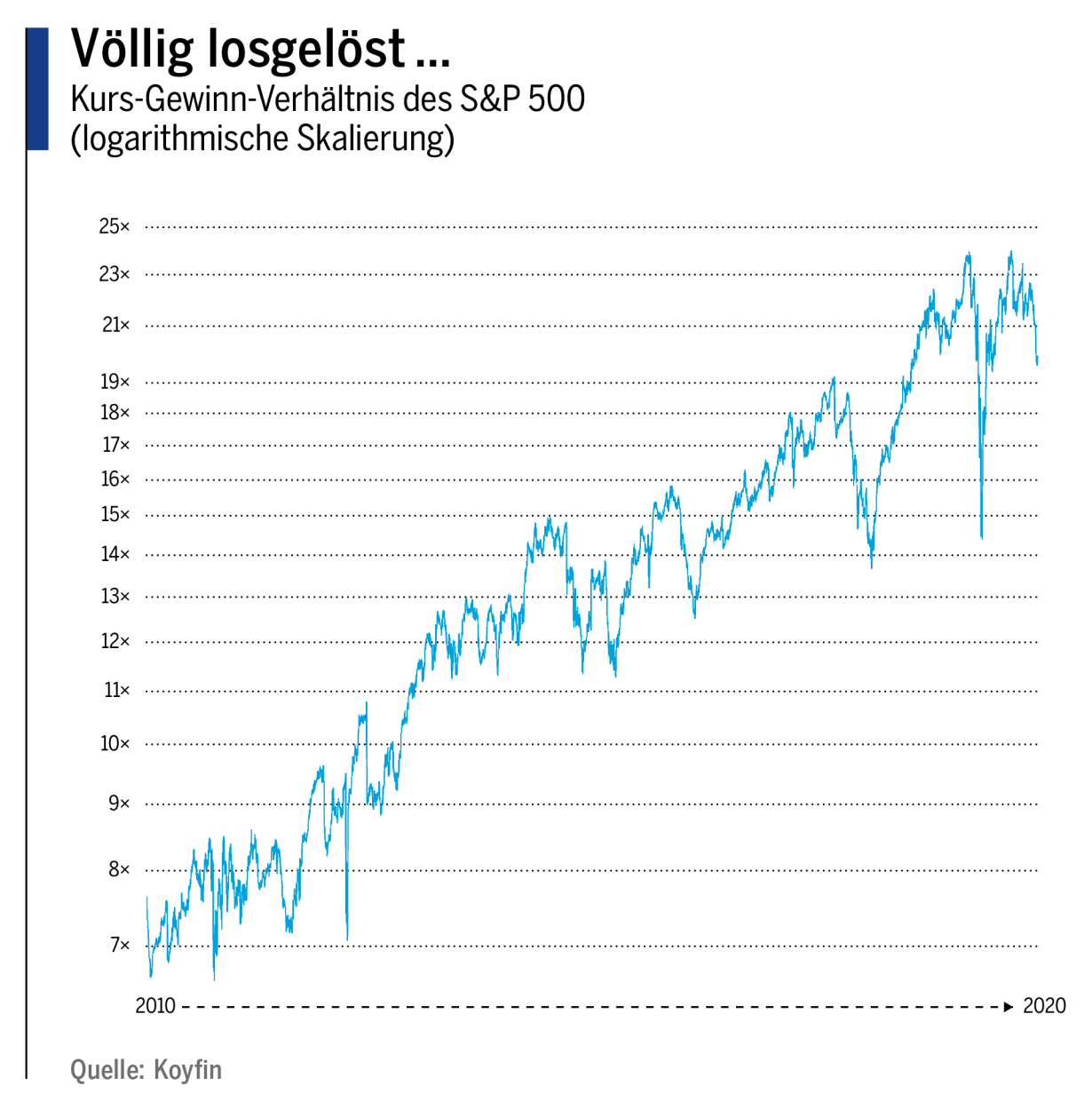

Die Antwort ist simpel: überall. Denn die Inflation gibt es durchaus, nur eben nicht in Mehl und Kartoffeln, sondern in Geldanlagen. Neubauwohnungen sind mehr als doppelt so teuer geworden, der Goldpreis hat sich verdreifacht, die Preise für zeitgenössische Kunstwerke haben sich fast verdoppelt. Auch an den Finanzmärkten ist das Geld angekommen: Die Unternehmensbewertungen im S&P 500 haben sich auf Basis von Gewinn-Multiples vervierfacht. Die Mittel für Private Debt in Europe haben sich mehr als versechsfacht, die Commitments für Private Equity seit 2009 verfünffacht. Der Preis für Geldanlagen hat sich von den Güterpreisen entkoppelt.

Diese „asset inflation“ hat handfeste Auswirkungen auf den deutschen Mittelstand. Die Bewertungen an den Aktienmärkten dienen auch bei „privaten“ Deals oft als Richtschnur für eine Preiserwartung. Die prall gefüllten Taschen der Finanzinvestoren, die oft noch von den ebenso gut kapitalisierten Debt-Fonds mit einem ordentlichen Leverage ausgestattet werden, treiben die Preise sogar im Wettbewerb um das konkrete Target in die Höhe. Die Zentralbanken haben den Zins für Kredite in den Minusbereich geprügelt, und die Geldflut senkt zusätzlich den Aufschlag für das Ausfallrisiko.

„Die nächsten Blasen werden noch gefährlicher werden. Wir können es uns nicht leisten, Krise über Krise zu finanzieren.“

„Dr. Doom“ Nouriel Roubini im Jahre 2010

Für die Unternehmen ist das zunächst ein Segen. Kredit ist für viele billig und reichlich zu haben, das eigene Unternehmen steigt im Wert. Aber: Das billige Geld bestraft die starken Unternehmen, weil es Wettbewerber am Markt hält, die ansonsten schon aufgegeben hätten. Das sind nicht alles die berüchtigten Zombie-Unternehmen – die Grenze zwischen „rentabel genug“ und „lohnt nicht mehr“ zieht jeder Unternehmer individuell. Allerdings sind die volkswirtschaftlichen Kosten dieser Subvention schwacher Unternehmen nicht einfach zu berechnen. Einerseits könnten sich Unternehmen auf dem günstigen Geld „ausruhen“, wodurch die Innovationskraft strukturell geschwächt wird. Andererseits steht aber auch mehr Geld zur Verfügung, um abseitigere Chancen zu realisieren: Mehr junge, innovative Unternehmen und aufwendige Entwicklungen können finanziert werden. Tatsächlich zeigt das European Innovation Scoreboard, dass die Innovationsleistung innerhalb der EU seit 2012 um knapp neun Prozent gestiegen ist – wobei besonders Länder wie Portugal, Griechenland und das Baltikum deutlich zugelegt haben. Die viel größeren Kosten drohen, wenn Spekulationsblasen und Staatsdefizite zusammenfallen. Mit dem Geldberg steigt die Fallhöhe. Schon 2010 prophezeite „Dr. Doom“ Nouriel Roubini: „Die nächsten Blasen werden noch gefährlicher werden. Wir können es uns nicht leisten, Krise über Krise zu finanzieren.“

Bislang nehmen die Märkte alle Staatsanleihen auf, bislang sind in keiner Nische des Finanzmarkts Auswüchse wie in der Tulpenkrise Ende des 16. Jahrhunderts oder im Vorfeld der Weltwirtschaftskrise zu beobachten. Was, wenn der große Knall trotz massiver Ausweitung der Geldmenge und steigender Staatsschulden ausbleibt?

Seit knapp zwei Jahren gewinnt die sogenannte Modern Money Theory (MMT) an Aufmerksamkeit. Die Situation sei in den USA oder Japan nicht mit den zurückliegenden Krisen in Lateinamerika zu vergleichen. Denn jedes Land mit eigener Währung könne einfach Geld drucken, um seine eigenen Schulden zu bedienen. Die Zentralbank könne dafür sorgen, dass die Zinsen unterhalb des BIP-Wachstums bleiben. Steuern wiederum halten die Inflation im Zaum. Die MMT, die vor allem durch linke US-Demokraten wie Bernie Sanders und Alexandria Ocasio-Cortez populär wurde, wird mit guten Argumenten heftig kritisiert – doch die anhaltend niedrige Inflationsrate bei zugleich steigenden Anlagepreisen spricht mindestens für eine Grundaussage der MMT: Banken wandeln Bankguthaben nicht in Kredite um, sondern aus Krediten werden Bankguthaben. Je mehr Geld der Staat also ausgibt, desto mehr Geld landet in der Privatwirtschaft – die das Geld wiederum anlegt. Wenn also die Nachfrage nach Geld nicht im gleichen Maße steigt, wie Geld ins Wirtschaftssystem gepumpt wird, sinken zwangsläufig die Zinsen, und die Vermögenspreise steigen.

Diesen Teil der Analyse akzeptieren auch die klassischen Geldtheorien. Die Übertreibungen sind jetzt schon sichtbar, und sie werden irgendwann zurückgeführt. Nicht alle mit billigem Geld getätigten Investitionen gehen auf, nicht jeder Kredit wird zurückgezahlt. Dummerweise neigen Finanzmärkte zur Hysterie. Zu Beginn der Coronakrise gingen der Anleihe-, der Schuldschein- und der Bankenmarkt (in Teilsegmenten) parallel kurzzeitig zu. Das Herdenverhalten ist ausgeprägter als in anderen Märkten. Und während die Wirtschaft sich halbwegs ruhig entwickelt, zeigt der Finanzmarkt viele Zuckungen.

Wie sich Kapriolen an den Finanzmärkten auf die Realwirtschaft auswirken, ist sehr unterschiedlich. In der ersten gut dokumentierten Krise, der Tulpenkrise in Holland, zahlten Spekulanten für bestimmte Tulpenzwiebeln das Dreißigfache eines durchschnittlichen Jahreseinkommens. Als der Markt zusammenbrach, wurde die Volkswirtschaft davon aber kaum getroffen, weil nur wenige sich an der Spekulation beteiligt hatten, es keine Armen traf und Geld durch die Kaperung der spanischen Silberflotte reichlich vorhanden war.

In der Weltwirtschaftskrise ging eine Spekulationsblase inklusive Kreditverschuldung mit einem konjunkturellen Abschwung einher – so, wie der Finanzmarkt zur Überhitzung beigetragen hatte, so verstärkte er nun auch den Einbruch, dem Regierungen und Notenbank tatenlos zusahen.

Aus dieser einschneidenden Erfahrung hatten alle Akteure gelernt, als 2007 die nächste große Krise heraufzog, diesmal eindeutig vom Finanzmarkt ausgelöst. Auch wenn es zu einem beispiellosen Einbruch der Realwirtschaft kam, führte der globale Schulterschluss von Finanzpolitikern und Zentralbankern dazu, dass die ökonomische Krise rasch überwunden wurde. Den Preis zahlen wir bis heute mit hohen Staatsverschuldungen, Minuszinsen und Geldflut. Die Pandemie wird mit denselben Medikamenten bekämpft.

Wann und mit welchen Verwerfungen die aktuelle geldpolitisch getriebene Finanzmarkt-Rallye beendet wird, kann niemand sagen. Mittelfristig sollten Unternehmen aber auf ungemütliche Zeiten vorbereitet sein – auch wenn die aktuelle Krise ausgestanden ist. Es kann gut sein, dass der große Knall ausbleibt. Aber falls er doch kommt, wird die Auswahl der richtigen Finanzierungspartner, die kluge Staffelung der Fristigkeiten und eine breite Palette an Finanzierungsinstrumenten das Überleben sichern. 1929 und 2008 waren grundverschiedene Krisen – aber in beiden Fällen spielten die Finanzmärkte eine entscheidende Rolle. Und in beiden Fällen haben sich diejenigen Unternehmen am besten geschlagen, deren Finanzierung solide genug aufgestellt war, um eine Durststrecke zu überstehen.

01/2021

Chefredaktion: Bastian Frien und Boris Karkowski (verantwortlich im Sinne des Presserechts). Der Inhalt gibt nicht in jedem Fall die Meinung des Herausgebers (Deutsche Bank AG) wieder.