Unternehmensanleihen werden jeden Tag gehandelt, Unternehmenskredite fast gar nicht. Einige Fintechs wollen das ändern – haben sie eine Chance?

Mittelständler sind Menschen, die gern die Kontrolle behalten. Auch darüber, wer ihren Kredit besitzt. Darum sind Plattformen ihnen eher ein Dorn im Auge. Illustration: Eva Hillreiner

Die Finanzleiter großer mittelständischer Unternehmen staunten nicht schlecht: Künftig würden deutlich mehr Unternehmenskredite verkauft, prognostizierten die CEOs zweier großer Banken Ende 2019 in einer Podiumsdiskussion ungefragt. Schuld seien neue Abschreibungsregeln. Im Klartext: Die alte Taktik „Augen zu und durch“ ist nicht mehr sinnvoll. Passiert ist seitdem – fast nichts.

Vor allem im deutschen Mittelstand ist der Verkauf von Krediten ein sensibles Thema. Die Kunden wollen wissen, wer mit ihnen am Tisch sitzt, wenn es brennt – und Mittelständler sehen es gern, wenn ihre Bank eigenes Geld im Feuer hat. Junge Fintechs sind da anderer Meinung. „Man kann als deutsche Bank nicht zum Mittelständler gehen und sagen, dass man den Kredit verkauft. Die Bank muss immer das Gesicht zum Kunden bleiben, aber sie muss nicht zwangsläufig das komplette Risiko tragen“, meint Oliver Schimek, der die Verbriefungsplattform Crosslend gegründet hat.

Das klingt bekannt. Vor der Finanzkrise hatten die Banken im Verbriefungsgeschäft ein großes Rad gedreht. Kredite wurden vergeben, verbrieft, gebündelt und anschließend in großem Stil an Investoren verkauft. Dadurch litt die Beziehung der Bank zum Kunden, sofern sie überhaupt richtig aufgebaut wurde. Durch die Finanzkrise – insbesondere die Subprime-Krise in den USA – hat das Image der Kreditverbriefungen schwer gelitten. Unter dem Radar liefen sie allerdings weiter und haben in den vergangenen Jahren wieder an Bedeutung gewonnen.

„Banken verkaufen ihren Kredit in der Regel erst, wenn er die Bilanz zu belasten droht.“

Timur Peters, Debitos

Im Firmenkundengeschäft ist der Risikotransfer für Banken eine attraktive Option, aber der Weg ist aktuell noch ein anderer. Die Banken kaufen sich über Finanzinstrumente Versicherungsschutz für ihre Kreditportfolios. „Wir verkaufen aber keine Firmenkundenkredite“, stellt Stephan Beil klar, der das Geschäft mit Akquisitionsfinanzierungen in der Deutschen Bank leitet. „Kredithandel im Mittelstand gibt es nicht.“

Die Ausnahme seien die Konsortialfinanzierungen (Synloans), wo eine Bank einen Kredit zunächst komplett unterschreibt und einen Großteil der Finanzierung anschließend an andere Banken syndiziert. Als vor etwa 15 Jahren die syndizierten Kredite im Mittelstand Einzug hielten, wurde viel über Abtretungsrechte gestritten. Auch hier gilt aber: Ohne Zustimmung verkauft wurde bislang fast nichts. „Der Kunde weiß ganz genau, wen wir ansprechen und dass wir einen Teil seines Kredits in der Bilanz behalten und am Tisch bleiben“, sagt Beil.

In den meisten Kreditverträgen nach LMA-Standard ist klar geregelt, dass die Bank den Kredit ohne Zustimmung des Kunden nicht verkaufen darf. Ausnahme: Wenn der Firmenkunde seinen Zahlungsverpflichtungen nicht nachkommt und ein Event of Default vorliegt, darf die Bank verkaufen. Das macht sie in der Regel aber erst, wenn Restrukturierungsbemühungen erfolglos waren: „Wir haben eine sehr gute Work-out-Abteilung und dort in den vergangenen Jahren auch nicht massiv abgebaut“, sagt Philipp Knapp aus dem Bereich Lending Syndication & Distribution der Deutschen Bank. Wer darauf gelauert habe, dass Banken wegen Corona massenhaft Kredite verkaufen würden, sei enttäuscht worden. Solche Hoffnungen hegten neben Händlern, Hedge- und Debt Funds vor allem spezialisierte Fintechs wie Debitos, eine digitale Auktionsplattform, über die notleidende Kredite gehandelt werden können.

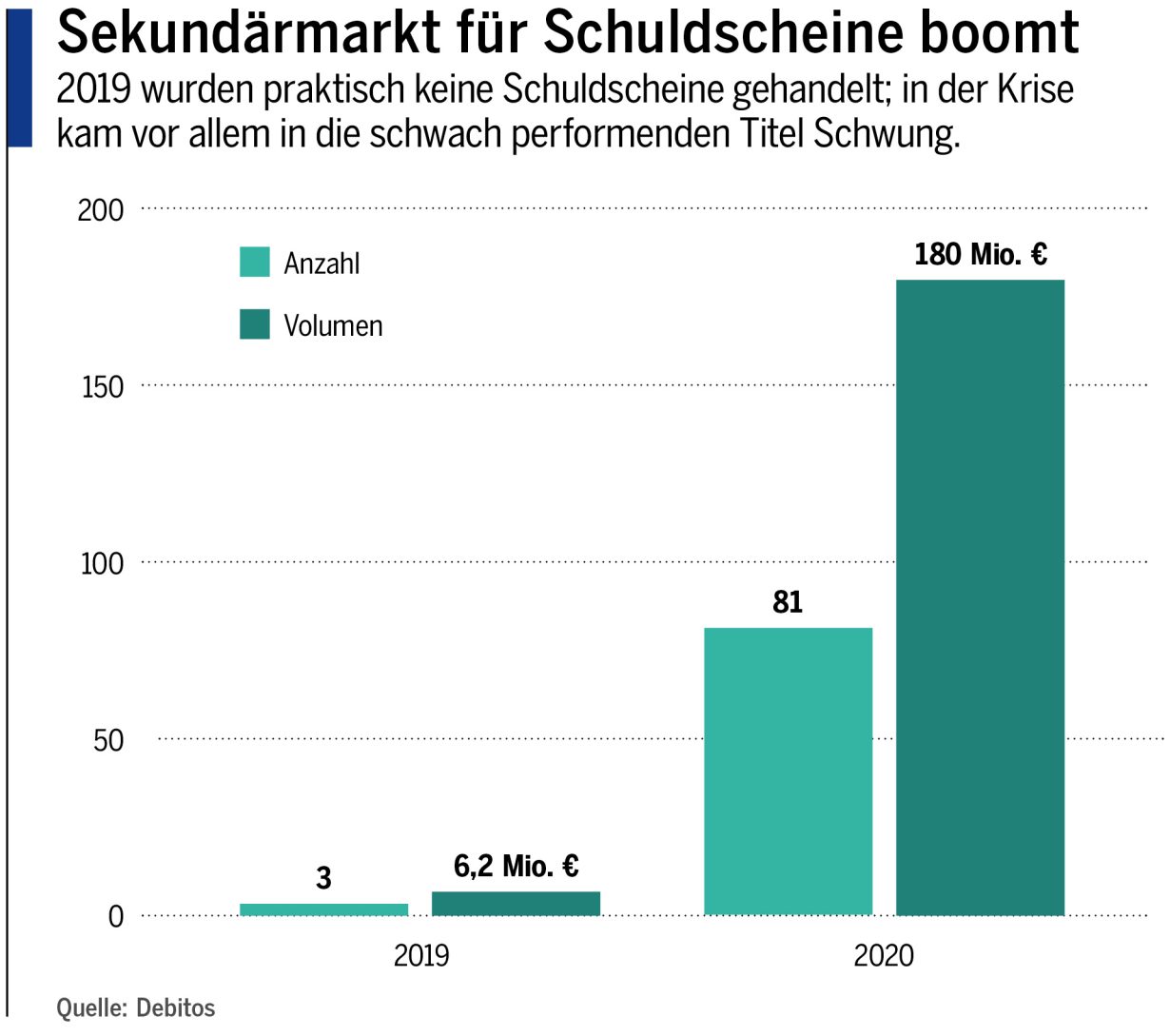

In Deutschland lief dieses Geschäft bislang schleppend – anders als in Südeuropa, wo das Problem der Banken mit faulen Krediten deutlich größer ist. „Direktkredite werden in Deutschland sehr selten gehandelt, wenn sie nicht leistungsgestört sind“, erklärt Debitos-Gründer Timur Peters. Mit einem coronabedingten Anstieg des Handelsvolumens rechnet er frühestens ab Mitte 2022. „Wir haben im vergangenen Jahr aber viele Fremdfinanzierungen gehandelt, die als ,subperforming‘ eingestuft waren – insbesondere Schuldscheindarlehen“, berichtet Peters. Das sind noch keine notleidenden, aber problembehaftete Kredite von Unternehmen, denen es eigentlich gut geht, die jedoch wegen Corona unter Druck geraten sind.

2300%

Um 2300% höher als im Vorjahr lag im Coronajahr 2020 das gehandelte Schuldscheinvolumen.

Dabei ist der Schuldschein eigentlich ein Produkt, das nicht gehandelt, sondern bis zur Fälligkeit in den Büchern der Investoren gehalten wird, da der Schuldscheinmarkt in der Vergangenheit immer sehr geringe Ausfallraten hatte. „Mit zu viel Aviation und Touristik im Portfolio haben sich einige Sparkassen in der Krise aber nicht wohlgefühlt und wollten darum in diesen Sektoren ihr Exposure reduzieren“, erklärt Peters. Sparkassen, die ihr Schuldscheindarlehen nicht an die Landesbank zurückgeben konnten, nutzten stattdessen Debitos für den Verkauf an Investoren.

Im Coronajahr 2020 sprang der Schuldscheinhandel dadurch sprunghaft nach oben, von drei auf 81 Transaktionen verschiedener Emittenten. Das gehandelte Volumen hat sich von 6,2 Millionen auf 180 Millionen Euro fast verdreißigfacht. Die bekanntesten gehandelten Titel waren angeschlagene oder insolvente Unternehmen wie Gerry Weber, Leoni und Benteler. Aber auch Schuldscheindarlehen von Steag oder dem Autozulieferer Huf wurden über Debitos zum Verkauf angeboten. Die Coronakrise führte vorübergehend zu einer Ausweitung des Bid-Ask-Spreads von bis zu 20 Prozentpunkten – das zeigt, wie weit die Preisvorstellungen von Käufer und Verkäufer bisweilen auseinanderlagen. „Doch schon in diesem Jahr hat sich der Markt wieder beruhigt, und die Spreads schließen sich so langsam wieder“, sagt Peters.

Wenn die staatlichen Hilfsmaßnahmen auslaufen und die gewährten Hilfskredite refinanziert werden müssen oder sich die viel beschworene coronabedingte Restrukturierungswelle doch noch einstellen sollte, könnte das Schwung in den Handel mit notleidenden Krediten bringen. „Banken verkaufen ihren Kredit in der Regel aber erst, wenn er die Bilanz zu belasten droht“, erklärt Peters. Das passiert bei einer Wertberichtigung des Kredits – und der Abschreibungsdruck wird bei den Banken künftig zunehmen. Die strengeren NPL-Vorschriften im Zuge von Basel III zwingen die Banken tendenziell dazu, problembehaftete Kredite früher abzuschreiben als bislang.

Das könnte den auf notleidende Kredite spezialisierten Anbietern wie Debitos in die Karten spielen, wird aber das normale Kreditgeschäft nicht verändern. Doch auch hier versuchen Fintechs anzusetzen – so zum Beispiel Crosslend. Das in Berlin ansässige Fintech inszeniert sich als Kredithandels- und Verbriefungsplattform und umwirbt die Banken mit einem „Originate-to-Distribute“-Modell – was ziemlich genau das Gegenteil von dem ist, wie Banken aktuell mittelständisches Kreditgeschäft betreiben.

Die Idee besteht darin, dass die Bank den Kredit ausschließlich strukturiert und vergibt und anschließend direkt über den Kapitalmarkt syndiziert. Die Vorteile für die Bank: Sie vereinnahmt dadurch Provisions- statt Zinserträge und hat den Kredit nicht auf der eigenen Bilanz, was sich positiv auf die Eigenkapitalrendite auswirkt, da die Banken aus regulatorischen Gründen jeden Kredit mit Eigenkapital unterlegen müssen. Zudem behält die Bank als Serviceagent die Kundenbeziehung und bleibt das Gesicht zum Kunden.

Es gibt bereits einige Banken, die im Kreditgeschäft stärker auf Originate-to-Distribute-Modelle setzen – beispielsweise die niederländische ABN Amro, die wie die spanische Santander an Crosslend beteiligt ist. „Banken können das Modell nutzen, um auch Transaktionen mit Kunden zu machen, deren Risiko-Rendite-Profil nicht oder nicht mehr in die Risikopolitik der Bank passt“, sagt Crosslend-Chef Oliver Schimek. Er glaubt, dass sich die Rolle der Banken im Kreditgeschäft ohnehin verändern wird – zumindest im KMU-Bereich, wo der Kredit stark standardisiert ist. Der Kredit wird in Schimeks Vorstellung stärker zur Commodity, die Bank zum Agenten, der lediglich als Fronting-Bank agiert, um die Finanzierung direkt über den Kapitalmarkt an Investoren zu syndizieren.

„Die Bank muss immer das Gesicht zum Kunden bleiben, aber sie muss nicht zwangsläufig das komplette Risiko tragen.“

Oliver Schimek, Crosslend

In der Breite und im gehobenen Mittelstand hat das Distributionsmodell im Firmenkundengeschäft aber noch nicht verfangen. In „overbanked Germany“ gelten auch andere Spielregeln als beispielsweise in den Niederlanden, wo eine Handvoll Banken 90 Prozent des Markts kontrolliert. In Deutschland diktiert der Firmenkunde weitgehend die Bedingungen – und warum sollte ein Kunde eine Bank bevorzugen, die seinen Kredit verkaufen will?

Zumal in Deutschland ein weiteres Problem wartet: Viele Kredite sind falsch bepreist, nämlich unter den Risikokosten. Erst in der Gesamtrechnung über alle Produkte hinweg rechnen sich viele Geschäftsbeziehungen. Wer soll aber den zu niedrig verzinsten Kredit allein haben wollen? Außerdem ist Liquidität im aktuellen Marktumfeld nicht das Problem, profitables Bankgeschäft ob des harten Wettbewerbs schon eher. Für viele Banken ist der Kredit immer noch das Ankerprodukt im Firmenkundengeschäft – verbunden mit der Hoffnung auf lukratives Zusatzgeschäft. Kommt das nicht zustande, verkaufen die wenigsten Banken einen Kredit, sondern lassen ihn einfach auslaufen.

01/2022

Chefredaktion: Bastian Frien und Boris Karkowski (verantwortlich im Sinne des Presserechts). Autor: Philipp Habdank. Der Inhalt gibt nicht in jedem Fall die Meinung des Herausgebers (Deutsche Bank AG) wieder.