Jeder Firmenkunde erhält von seiner Bank eine Ratingnote. Doch wie wird die eigentlich berechnet, was bedeuten die ganzen Abkürzungen und was hat das Rating mit dem Kreditzins zu tun?

Es war ein Durchbruch in der Ägyptologie, als der Franzose Jean François Champollion 1822 die Hieroglyphen entzifferte. Ganz so langwierig ist es für Firmenkunden nicht, das Ratingverfahren ihrer Bank zu verstehen – aber wie bei den alten Ägyptern löst das Verständnis der Begrifflichkeiten allein nicht alle Rätsel. Foto: adobe stock

Firmenkunden hatten früher oft das Gefühl, beim Rating durch ihre Hausbank in eine Black Box zu schauen. So ganz vorbei ist das immer noch nicht. Das hat zum Teil damit zu tun, dass Banken aus guten Gründen nicht alles rund um das Thema Rating offenlegen. Es liegt aber auch daran, dass die Mathematik hinter den Ratings so komplex geworden ist, dass selbst in den Banken nur noch wenige den Durchblick haben. Vor allem aber ranken sich um das Rating eine Reihe von Begrifflichkeiten, die mysteriös klingen und dem Laien erst einmal erklärt werden müssen.

„Wir konnten zeigen, dass die durch den Analysten korrigierten Ratingnoten noch trennschärfer sind als die rein maschinell ermittelten.“

Jutta Heller, Deutsche Bank

Immerhin, was früher nicht selbstverständlich war, ist heute Standard: „Jedem unserer Kunden wird auf Wunsch die Ratingnote mitgeteilt“, sagt Jutta Heller, die als Kreditanalystin bei der Deutschen Bank unter anderem das Retail-Segment und den öffentlichen Sektor verantwortet. Nicht detailliert erklärt werden allerdings die einzelnen Parameter, die in das Rating einfließen, und deren Gewichtung bei der Berechnung der Ratingnote. Das hat gute Gründe: Erstens sollen Kunden nicht an einzelnen Parametern schrauben und damit das Rating verbessern, ohne dass sich das Risiko geändert hätte. Zweitens ändern sich Bewertung und Gewichtung dauernd, weil sich Märkte oder die Kennzahlen der Wettbewerber verändern. Selbst die Kreditanalysten kennen die Algorithmen nicht.

Spannende Informationen und relevante Themen aus der Wirtschaft und Finanzwelt in kompakter Form für Ihren unternehmerischen Alltag und für Ihre strategischen Entscheidungen.

Wir machen Wirtschaftsthemen zu einem Erlebnis.

Transparent sind aber die vier Kernfaktoren, die in die Beurteilung einfließen: aus Bilanz und BWA wird ein Financial Scoring erstellt, aus dem Zahlungsverkehr ein Konto-Scoring. Außerdem fließen die Branchenbewertung (schlechte Branchenratings verhindern Top-Bonitäten) und die Unternehmensgröße (größere Unternehmen werden besser bewertet als kleine) in das Rating mit ein.

PD = Probability of Default = Ausfallwahrscheinlichkeit

Die Ausfallwahrscheinlichkeit ist eine direkte Übersetzung aus der Ratingnote. Sie schätzt die Wahrscheinlichkeit, dass ein Kredit innerhalb eines Jahres zahlungsgestört sein wird. Banken haben in ihren Ratingverfahren stets die kommenden zwölf Monate im Blick, so dass sich Ratings im Konjunkturverlauf ändern. Ratingagenturen haben dagegen den Anspruch, ein Rating über den Konjunkturzyklus hinweg stabil zu halten („through the cycle“).

EaD = Exposure at Default = ausstehender Beitrag zum Zeitpunkt des Ausfalls

Aus Sicht der Bank ist bei vielen Finanzierungen unsicher, wie hoch das ausstehende Kreditvolumen zum Zeitpunkt des Ausfalls sein wird. Nur bei endfälligen Strukturen besteht darüber kein Zweifel. Tilgende Strukturen oder gar Linien bergen eine hohe Unsicherheit. Darum muss über den EAD ein erwartetes Ausfallvolumen berechnet werden.

LGD = Loss Given Default = Ausfallverlustquote

Wenn ein Kredit ausfällt, ist ein Totalverlust selten. In der Regel erhält die Bank einen gewissen Prozentsatz des ausstehenden Volumens zurück. Das kann über die Verwertung von Kreditsicherheiten, über Zahlungen des Kreditnehmers oder eines anderen Finanzierers, aber auch über Zahlungen aus der Insolvenzquote erfolgen. Die Ausfallverlustquote schätzt den Prozentsatz der Kreditsumme, der verloren geht.

EL = Expected Loss = Erwarteter Verlust

Am Ende ist für die Bank entscheidend, wieviel Geld sie bei einem Ausfall tatsächlich verliert. Diese Kenngröße heißt erwarteter Verlust und ist das Kernelement des Kreditrisikomanagements. Der erwartete Verlust errechnet sich in einer simplen Gleichung aus den drei anderen Parametern:

EL = PD x EaD x LGD

Die stärkere Regulierung des Risikomanagements der Banken seit der Finanzkrise zielt auch darauf ab, den Einfluss des Bauchgefühls einzelner Menschen zu begrenzen. Im Fokus stehen statistische Methoden und große Datenmengen. Dennoch können die Kreditanalysten das durch die Maschine errechnete Rating durchaus überstimmen. „Wir konnten zeigen, dass die durch den Analysten korrigierten Ratingnoten noch trennschärfer sind als die rein maschinell ermittelten“, erzählt Risikoexpertin Heller. Zu oft sollten Korrekturen allerdings nicht vorgenommen werden, um beim Regulator keine Zweifel an der Verlässlichkeit der maschinellen Ratingverfahren aufkommen zu lassen.

Natürlich hat das Rating einen entscheidenden Einfluss auf den Kreditzins. Zwar gibt es für einzelne Kredite keine regulatorisch zwingenden Vorgaben, aber sehr gute Gründe, von schwächeren Bonitäten höhere Kreditzinsen zu verlangen: Je höher das Ausfallrisiko, desto mehr Eigenkapital muss die Bank dafür vorhalten – das ist teuer. Und je höher das Ausfallrisiko, desto mehr Geld wird die Bank ceteris paribus auch verlieren – dafür muss sie mit dem Kreditzins vorsorgen.

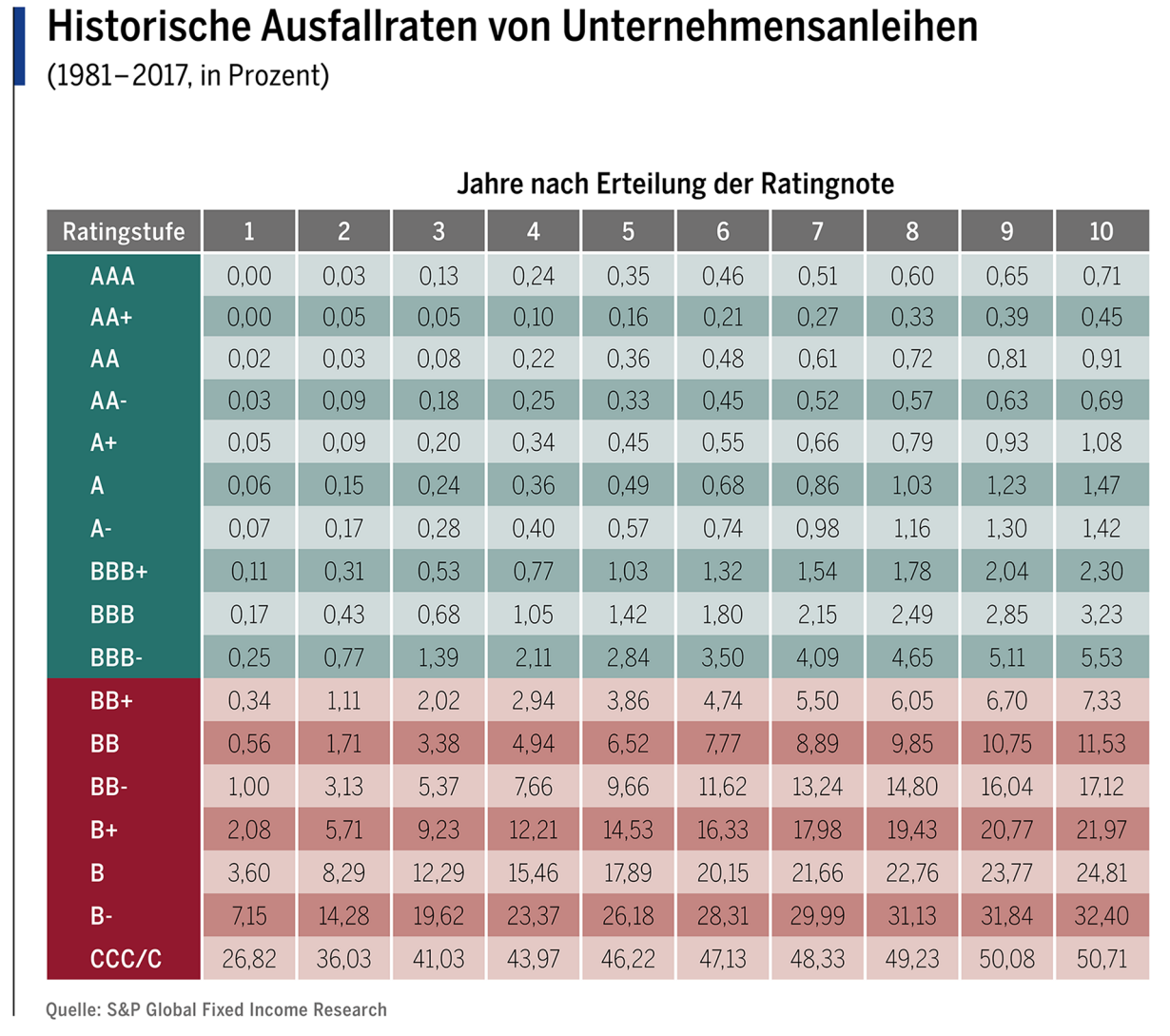

Regulator und Banken setzen zur Risikominimierung im Kreditgeschäft vor allem auf die Bonitätseinschätzung der Kunden mit Hilfe so genannter Ratings. Und tatsächlich zeigt die Erfahrung, dass Ratings Ausfälle präzise vorhersagen können: Während die Banken mit öffentlichen Informationen zur Trennschärfe ihrer Ratings sparsam umgehen, können die öffentlich zugänglichen Ratings der großen externen Agenturen von aller Welt auf den Prüfstand gestellt werden. Die Ratingagenturen wurden in der Finanzkrise gern als Sündenböcke an den Pranger gestellt, weil sie Risiken nicht erkannt haben sollen. Am Beispiel der weltweiten Ausfälle von Unternehmensanleihen im Zeitraum von 1981 bis 2017 zeigt sich aber eindrucksvoll, wie trennscharf die Einschätzungen des Marktführers Standard & Poor’s zumindest in diesem Marktsegment sind.

Für das Pricing der Kredite sind aber nicht die Kreditanalysten zuständig, diese Entscheidung wird auf der Marktseite – ab bestimmten Schwellen gemeinsam mit der Marktfolge – getroffen. Und da spielt dann neben der Bonität natürlich auch das berühmte Cross Selling mit hinein, also die weiteren Geschäfte der Bank mit ihrem Firmenkunden. Der Trend ist aber bei vielen Banken eindeutig: Auch das Kreditgeschäft allein soll sich rechnen. Und darum wird das Rating tendenziell immer wichtiger, denn wie die Zahlen der Ratingagentur S&P zeigen, fallen Finanzierungen mit einem im Mittelstand nicht seltenen Rating von BB- innerhalb des typischen Finanzierungszeitraums von fünf Jahren immerhin in zehn Prozent der Fälle aus, bei einem A-Rating dagegen nur in einem von 200 Fällen.

09/2021

Chefredaktion: Bastian Frien und Boris Karkowski (verantwortlich im Sinne des Presserechts). Der Inhalt gibt nicht in jedem Fall die Meinung des Herausgebers (Deutsche Bank AG) wieder.