Eine gleichmäßige Beschleunigung der Binnenwirtschaft und der auf die Weltwirtschaft ausgerichteten Sektoren sollte zu einem jährlichen BIP-Wachstum von 4 % im Jahr 2022 führen.

Unterbrechungen von Lieferketten und rekordlange Lieferzeiten haben zu deutlich höheren Inputpreisen geführt. Zusammen mit der anscheinend deutlich ansteckenderen Omikron-Variante ergibt sich daraus beträchtlicher Gegenwind für die Weltwirtschaft. Für die kommenden beiden Jahre besteht ein beträchtliches Risiko, dass es zu einer weltweiten Rezession kommt. Davon geht die Deutsche Bank in ihrem Basisszenario zwar nicht aus – aber erfahrungsgemäß sehen Basisszenarien kaum je eine Rezession vor. Die konstruktive Prognose der Deutschen Bank hängt wie schon 2021 entscheidend von zwei zentralen Annahmen ab, die jedoch genau wie 2021 möglicherweise nicht eintreten werden:

Sofern diese zentralen Annahmen eintreten, könnte das Wachstum der Weltwirtschaft im Jahr 2022 bei 4,4 % liegen (2021: 6,2 %) und sich dann moderat zur Trendrate hin verlangsamen. Damit ergäbe sich für 2023 eine Expansionsrate von 3,6 %. Auf die COVID-19-bedingte Konjunkturverlangsamung in den USA (Q3) bzw. im Winterhalbjahr in Europa dürften im kommenden Jahr Phasen mit kräftigem Wachstum folgen. Im Gesamtjahr 2022 dürften die Volkswirtschaften der USA und des Euroraums um rund 3 ¾ % wachsen. Der Konsum sollte gut unterstützt bleiben, weil sich die privaten Haushalte aufgrund ihrer höheren Ersparnis und ihrer Vermögensgewinne in einer komfortablen finanziellen Situation befinden. Zudem werden die Ausgaben für Dienstleistungen voraussichtlich wieder ansteigen, wenn die pandemiebedingten Belastungen für diesen Sektor abklingen.

Uneinheitliche Wachstumsraten im zweiten Halbjahr 2021 führen bei den einzelnen BIP-Komponenten zu sehr unterschiedlichen Überhangeffekten (prozentuale Differenz zwischen dem absoluten Niveau im vierten Quartal und dem Jahresdurchschnitt). Daher zeichnet ein Vergleich der Jahreswachstumsraten für 2021 bzw. 2022 ein unvollständiges und in gewissem Umfang irreführendes Bild der zugrunde liegenden Wachstumsdynamik. Beim privaten Konsum spielt dies keine allzu große Rolle; hier ist nach einem Rückgang um 1 % gegenüber dem Vorquartal im ersten Quartal (für das vierte Quartal 2021 prognostiziert die Deutsche Bank eine ähnliche Kontraktion) mit einer kräftigen Erholung im Sommerhalbjahr zu rechnen. Daraus ergibt sich eine durchschnittliche Verlaufsrate (Durchschnitt der Quartalsraten gg. Vq.), die der durchschnittlichen Wachstumsrate gegenüber dem Vorjahr von gut 6 ½ % nahezu entspricht.

Hinter der von der Deutschen Bank prognostizierten moderaten jährlichen Wachstumsrate von 4,1 % bei den Investitionen in Maschinen und Anlagen verbirgt sich dagegen eine kräftige Wachstumsbelebung, sobald die Lieferengpässe überwunden sind und die Omikron-bedingten Unsicherheiten abklingen. Dasselbe gilt für die Exporte: Eine deutliche Erholung im Sommerhalbjahr sollte die fortschreitende Quartalsrate auf knapp 9 % in die Höhe treiben, die durchschnittliche Rate gegenüber dem Vorjahr dürfte jedoch nur bei moderaten 5,1 % liegen. Insgesamt sollte die synchrone Beschleunigung in der Binnenwirtschaft (privater Konsum) und in auf die Weltwirtschaft ausgerichteten Sektoren (Exporte, Anlageinvestitionen) zu einem jährlichen BIP-Wachstum von 4 % im Jahr 2022 führen.

Der private Konsum wird im Winterhalbjahr 2021/22 schrumpfen. Der sich anschließende kräftige Aufschwung treibt die jährliche Wachstumsrate auf 6,6 %.

Im Frühjahr 2022 dürften ein weiterer Impffortschritt, saisonal bedingtes Abflauen des Infektionsgeschehens sowie nachlassende Lieferprobleme den privaten Verbrauch aufleben lassen. Mit zeitlicher Verzögerung dürften auch die Nachfrage nach personenbezogenen Dienstleistungen und die Tourismusindustrie wieder an Schwung gewinnen. Die robuste Arbeitsmarktentwicklung und das Abschmelzen aufgestauter Kaufkraft sollten zusätzliche Unterstützung bieten.

Auch im kommenden Jahr wird der private Verbrauch noch stark vom Pandemieverlauf beeinflusst bleiben und so auch die Entwicklung der Gesamtwirtschaft maßgeblich bestimmen. Im Gesamtjahr 2022 dürfte der private Konsum um 6,6 % (2020: 0,4 %) zulegen. Nach einer Delle im Winterhalbjahr 2021/22 erwartet die Deutsche Bank eine erneute kräftige Erholung, wenn fortgeschrittene Impfungen und saisonale Faktoren das Infektionsgeschehen im Frühjahr zunehmend abflauen lassen.

Seit dem Spätsommer 2021 hat sich das Verbrauchervertrauen angesichts der verschärften COVID-Lage spürbar abgeschwächt. Aber trotz der heftigen vierten Welle trübte sich die Stimmung der Haushalte noch nicht so deutlich ein wie im Verlauf der vorangegangenen Pandemiehochpunkte. Die Verfügbarkeit von Impfstoffen macht hier einen großen Unterschied. Aber auch die Erfahrungen hinsichtlich der Arbeitsmarkt-entwicklung – massiv durch Kurzarbeit gestützt, dann aber mit klar positiver Gesamtdynamik – dürften die Sorgen vorerst begrenzen. Allerdings war die Ausbreitung der Omikron-Variante bis zu den jüngsten Umfragen kein Thema. Vielmehr zeigen die Umfragen, dass die Haushalte weiterhin mit steigenden Preisen rechnen.

Im Gegensatz zum Frühjahr 2021 erwartet die Deutsche Bank für den Jahresbeginn 2022 keinen so starken und anhaltenden Einbruch des privaten Verbrauchs (Q1: −1,0 % qoq), sodass auch das Wachstum im Gesamtjahr deutlich kräftiger ausfällt. Zudem dürfte ein Rückgang des stationären Handels (möglicherweise getrieben von der 2G-Regel) durch ein Ausweichen auf den Internethandel gedämpft werden.

Die erwartete Erholung des privaten Verbrauchs dürfte in den Jahren 2022 (6,6 %) und 2023 (3,5 %) neben der Aufhellung der Pandemielage vor allem von der günstigen Arbeitsmarktentwicklung getrieben werden. Die Arbeitslosenquote dürfte auf 5,2 % zurückgehen (2021: 5,7 %) und damit nur noch knapp ¼ Prozentpunkt über dem Vorpandemieniveau liegen. In Kombination mit einer kräftigen Einkommensentwicklung (Effektiv-verdienste je Arbeitnehmer 2022: 3,5 %, 2023: 3,5 %) wird dies die Konsummöglichkeiten der privaten Haushalte stützen. Auch die Renten werden trotz Wiedereinführung des sogenannten Nachholfaktors Mitte 2022 kräftig (Ost: 5,1 %, West: 4,4 %) ansteigen.

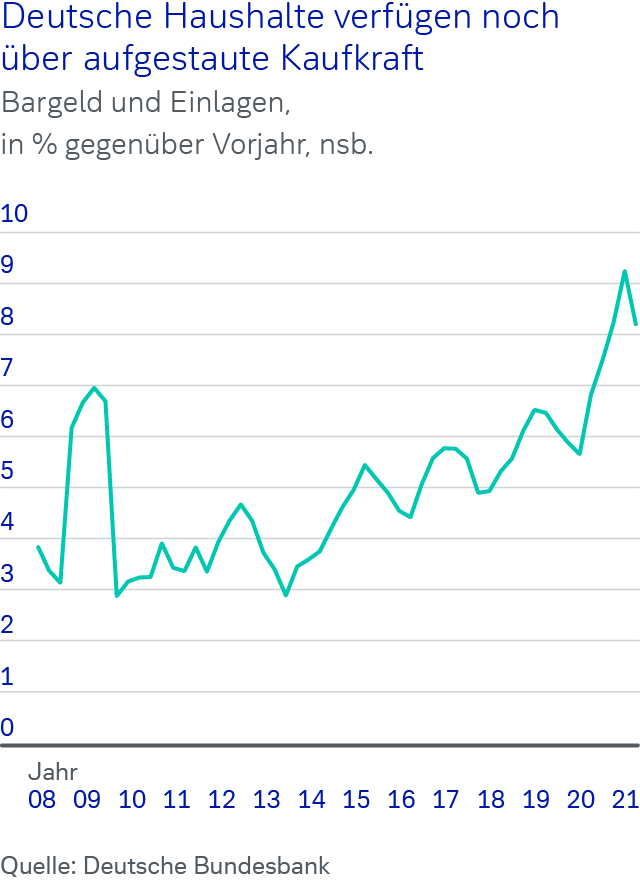

Zudem wurde die während der Pandemiewellen zusätzlich aufgestaute Kaufkraft bisher noch nicht in großem Umfang abgebaut. Sie dürfte sich immer noch auf ein Volumen von gut 180 Mrd. Euro belaufen. Zwar hat sich die Sparquote von den lockdownbedingten Rekordständen (2020 Q2: 20,3 %; 2021 Q1: 19,0 %) in den darauffolgenden Erholungsphasen wieder auf zuletzt 12,2 % (2021 Q3) zurückgebildet, sie könnte aber im Winterhalbjahr 2021/22 erneut ansteigen. In der Erholungsphase der kommenden beiden Jahre dürfte sie allerdings auf durchschnittlich 10 % fallen. Die privaten Haushalte dürften so einen Teil der kräftig gestiegenen Verbraucherpreise abfedern und zum anderen Käufe langlebiger Konsumgüter nachholen, die aufgrund der Lieferengpässe 2021 nicht verfügbar waren.

Trotz zuletzt leichter Normalisierung lagen allein die Bestände an Bargeld und Einlagen der privaten Haushalte im zweiten Quartal 2021 (letzter Datenstand: 2.975,1 Mrd. Euro) rund 8 % über Vorjahresniveau.

Regulatorischer Gegenwind und höhere Zinssätze belasten den Immobilienmarkt. Die Bauproduktion wird durch fehlende Arbeitskräfte und Materialengpässe gebremst.

Der Boom geht wie erwartet ungebrochen weiter. Nachfrageseitig schwächt sich in den Lockdown-Monaten die Zuwanderung kräftig ab. Insgesamt dürften im Jahr 2021 rund 250.000 Menschen netto eingewandert sein, wodurch die Einwohnerzahl nur leicht zugelegt haben dürfte. Auf der Angebotsseite dürfte der Personal- und Materialmangel den Neubau gebremst haben. Wir erwarten aber, dass die Zahl der fertiggestellten Wohnungen wie im Jahr 2020 bei über 300.000 liegt. Der Nachfrageüberhang im Wohnungsmarkt sollte damit erneut deutlich zurückgegangen sein.

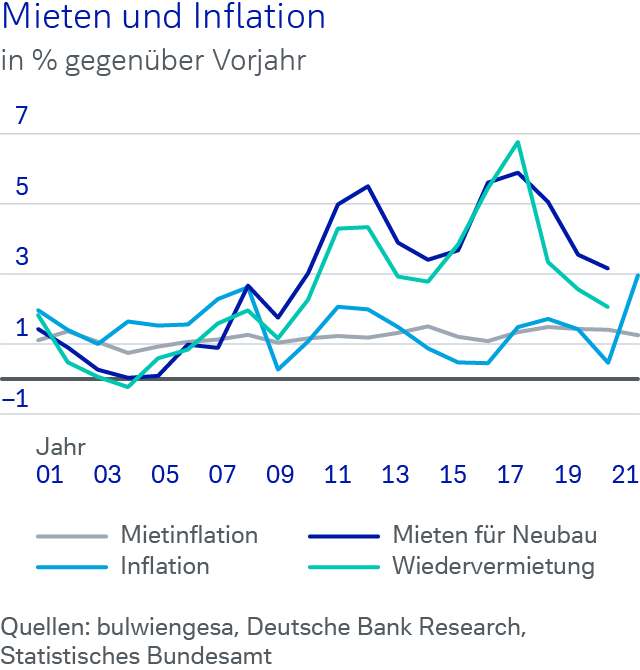

Die Hauspreise haben im Jahr 2021 zweistellig zugelegt. Weiterhin hinkt das Mietwachstum deutlich hinterher und die Mietrenditen fallen weiter. Die bundesweite durchschnittliche anfängliche Bruttomietrendite liegt immer noch bei rund 4 % pro Jahr. Jedoch dürften die Finanzierungskosten steigen. Die Bundrenditen dürften im Laufe des Jahres 2022 positiv notieren und die Deutsche Bank erwartet, dass die 5- bis 10-jährigen Hypothekenrenditen gegen Jahresende 2022 bei 1,45 % pro Jahr liegen (jüngster Wert im Oktober: 1,10 %). Damit bleiben Investitionen in den deutschen Wohnungsmarkt interessant, sie verlieren aber an Attraktivität.

In den Metropolen erhöhten sich die Leerstandsraten im Jahr 2021 um etwa einen ¾-Prozentpunkt auf rund 4,5 %. Die partielle Normalisierung des Flächenumsatzes im Laufe des Jahres 2021 deutet aber bereits an, dass der Abgesang auf das stationäre Büro zu früh erfolgte. Hybride Arbeitsmodelle dürften künftig die Regel sein. Sowohl Arbeitgeber als auch Arbeitnehmer schätzen flexible Lösungen und ebenso den direkten technikfreien Austausch nach den vielen Homeoffice-Monaten. Entsprechend fiel laut ifo die Homeoffice-Quote von fast 32 % in den Lockdown- auf rund 25 % in den Sommermonaten 2021. Damit lag sie in etwa auf dem Vorkrisenniveau. Mit sinkenden Infektionszahlen im Frühjahr 2022 dürfte die Flächennachfrage wieder anziehen und sich allmählich ein neues Gleichgewicht einstellen.

Über den gesamten Zyklus seit dem Jahr 2009 wuchsen die Mieten im Bestand mit rund 1,3 % pro Jahr sehr verhalten. Die Wiedervermietungsmieten und die Mieten für neue Objekte erhöhten sich dagegen um mehr als 50 %. Doch auch dort fiel das Mietwachstum in den letzten Jahren. So lag es im Jahr 2020 bei nur noch etwas über 2 % und diese Entwicklung dürfte sich im Jahr 2021 fortgesetzt haben. Inflationsbereinigt erwartet die Deutsche Bank eine Stagnation für neue Objekte und voraussichtlich sogar sinkende Wiedervermietungsmieten. Auch künftig dürften weitere Mieterhöhungen schwierig durchzusetzen sein. So wird die Ampelkoalition den Betrachtungszeitraum für die Berechnung der ortsüblichen Miete verlängern und die Kappungsgrenze reduzieren. Ebenso wird die Mietpreisbremse verlängert. Neben dieser regulatorischen Verschärfung erschwert vielerorts das gesamtgesellschaftliche Klima die Durchsetzung von höheren

Mieten. Vor diesem Hintergrund würde eine dauerhaft hohe Inflation vermutlich großenteils vom Vermieter getragen werden.

Momentan bremsen die Deltavariante (bzw. Omikron) und die Lieferengpässe den Welthandel. Zahlreiche Argumente sprechen für den Ausbau von kontinentalen zulasten globaler Wertschöpfungsketten.

Nach dem historischen Einbruch im Frühjahr 2020 hievte die massive Aufholbewegung den realen Welthandel im Sommer 2021 auf ein neues Allzeithoch, wodurch er im Jahresdurchschnitt um mehr als 9 % zulegte. Dies ist das kräftigste Wachstum seit der Finanzkrise. Jedoch wurde es in der zweiten Jahreshälfte von der Deltavariante und zahlreichen Lieferengpässen gebremst. Dabei gab es große regionale Unterschiede. So lahmt der Welthandel insbesondere im Westen, in Asien dagegen wuchs er sehr dynamisch. Womöglich ist diese Entwicklung auch eine Folge der Regional Comprehensive Economic Partnership (RCEP), der größten Freihandelszone der Welt, welche Ende 2020 von 13 südostasiatischen Ländern sowie Australien und Neuseeland beschlossen wurde und am 1. Januar 2022 in Kraft treten wird.

Viele Argumente sprechen für den Ausbau kontinentaler Wertschöpfungsketten zulasten globaler Wertschöpfungsketten: geringere Anfälligkeit in Krisenzeiten, geringere Transportkosten, die Einführung von Klimazöllen durch die EU (Carbon Border Adjustment Mechanism), Kontrollpflichten durch verschärfte Lieferkettengesetze, weitere ESG-Themen und handels- sowie geopolitische Spannungen. Darüber hinaus haben viele Unternehmer fast zwei Jahre lang ihre Arbeitnehmer, Fabriken und Büros in Südostasien zum Teil nicht besuchen können. Auch wenn digitale Technik die Zusammenarbeit über die Distanz erleichtert, empfinden viele Unternehmer dies als einen Kontrollverlust. Die Deutsche Bank erwartet, dass diese Erfahrungen in künftige Investitionsentscheidungen zugunsten europäischer, womöglich insbesondere osteuropäischer Produktionsstandorte einfließen, auch wenn der Einfluss von Corona auf die Weltwirtschaft nachlassen wird.

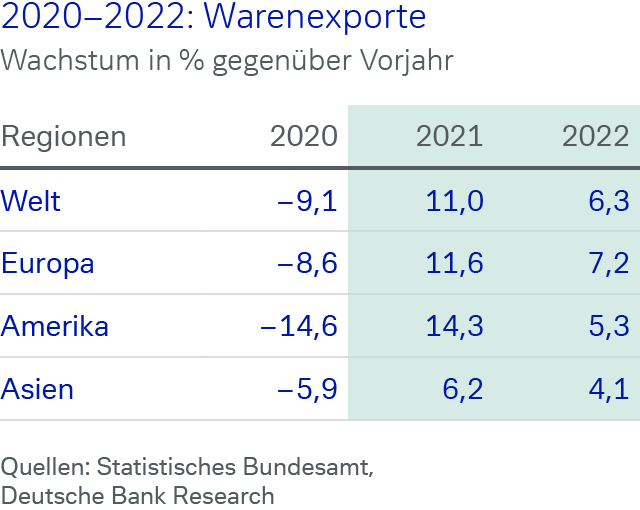

Für das Jahr 2022 prognostiziert die Deutsche Bank ein Plus beim realen Welthandel von lediglich 3 %. Der rückläufige Welthandel seit Sommer und die erst für das Frühjahr 2022 erwartete konjunkturelle Erholung erklären das verhaltene Wachstum. Die nominalen Güterexporte und -importe verlieren mit etwas mehr als 6 % und 8 % Wachstum ebenfalls an Schwung (2021: 11 %, fast 15 %). Die oben beschriebenen Entwicklungen im Jahr 2021 und die angeführten Überlegungen zu kontinentalen Wertschöpfungsketten fließen auch in die Prognose der Deutschen Bank für das Jahr 2022 ein. So erwartet die Deutsche Bank, dass die nominalen Güterexporte ins europäische Ausland mit über 7 % besonders kräftig zulegen, während für die außereuropäischen Exporte lediglich ein Plus von rund 4 % erwartet wird. Für die USA, den mit Abstand wichtigsten Exportmarkt Deutschlands, erwartet die Deutsche Bank dagegen ein Wachstum von rund 12 %, wobei gemäß dem Prognosemodell rund ein Viertel dieses Wachstums auf die erwartete Aufwertung des Dollars auf 1,08 gegen den Euro im Verlauf von 2022 zurückgeht. Die Exporte nach China dürften aufgrund eines BIP-Wachstums von nur noch rund 5 % mit lediglich 6,8 % zulegen. Positiv gestimmt ist die Deutsche Bank für die Exporte nach Frankreich, Italien und Spanien. Hier werden Wachstumsraten von rund 10 % erwartet. Hohe Impfquoten und relativ niedrige und sinkende Arbeitslosenraten und die Auszahlungen aus der „Recovery Resilience Facility“ dürften dort die Wirtschaft ankurbeln.

Die Importpreise erreichten im Oktober 2021 mit einem Jahreswachstum von über 21 % den höchsten Wert seit 1980. Das auf Rohstoffpreisen basierende Modell der Deutschen Bank erklärt aktuell in etwa nur zwei Drittel des Preisanstiegs. Der Rest dürfte auf die Lieferengpässe zurückzuführen sein. Diese dürften bis weit in das Jahr 2022 fortbestehen. Ebenso dürfte die erwartete Dollaraufwertung die Importpreise erhöhen. Die Deutsche Bank erwartet einen Anstieg der Importpreise um rund 8 ½ %. Auch die Exportpreise dürften mit rund 5 % deutlich anziehen. Trotz dieser Preisanstiege legen aufgrund der hohen globalen Nachfrage auch die realen Ex- und Importe mit jeweils rund 5 ½ % kräftig zu (2021: jeweils mehr als 7 %). Die Nettoexporte tragen somit unwesentlich zum BIP-Wachstum im Jahr 2022 bei.

Die Industrieproduktion dürfte im Jahr 2022 um 5,5 % zulegen (2021: +3,5 %). Bei der Kreditvergabe an Unternehmen könnte das Kreditwachstum zunächst weiter zurückgehen, bevor die robuste Konjunktur die Trendwende bringt.

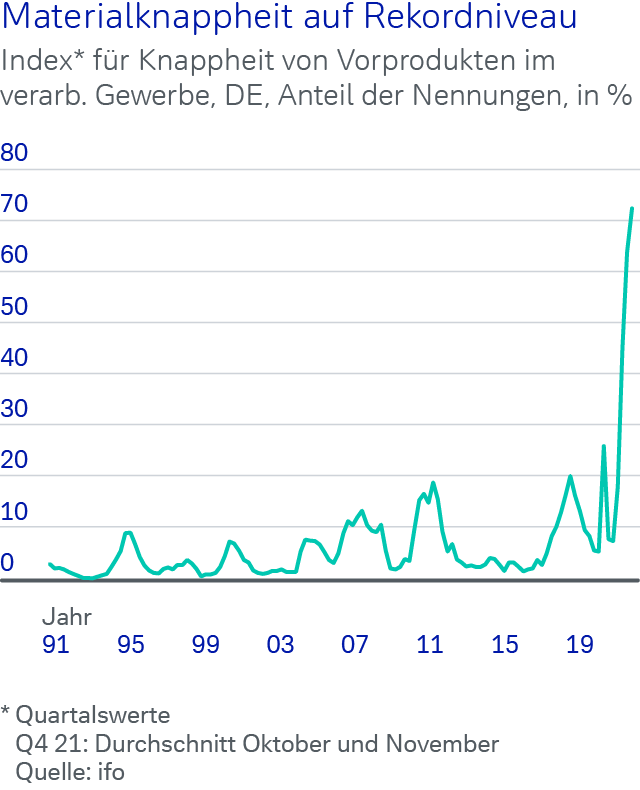

Lieferkettenprobleme dürften die Konjunkturerholung in der Industrie weiterhin dämpfen, wenngleich die Talsohle wohl in Sicht ist. Eine rasche Entspannung ist nicht zu erwarten. Im November 2021 meldeten über 74 % der Unternehmen im verarbeitenden Gewerbe, dass sie ihre Produktion aufgrund von Engpässen bei Vorprodukten drosseln mussten. Dies ist der zweithöchste Wert nach dem September 2021. Zum Vergleich: Der Durchschnittswert für die Jahre 1991 bis 2020 liegt bei 5,4 %. Vom Materialmangel sind alle Industriesektoren betroffen. Hersteller von Investitionsgütern bekommen das Phänomen allerdings besonders deutlich zu spüren.

Angesichts der anhaltenden Lieferengpässe und der negativen Auswirkungen der hohen und zum Teil noch steigenden COVID-19-Infektionszahlen in Europa und anderen wichtigen Exportmärkten dürfte die Produktion im verarbeitenden Gewerbe im vierten Quartal 2021 und im ersten Quartal 2022 lediglich marginal zulegen. Nach wie vor wirkt hier nicht die Nachfrage dämpfend, wenngleich die Auftragseingänge im Winterhalbjahr gegenüber dem sehr hohen Niveau des dritten Quartals 2021 niedriger ausfallen dürften. Die Kapazitätsauslastung im verarbeitenden Gewerbe sank zu Beginn des vierten Quartals.

Auch die Geschäftserwartungen haben sich in den vergangenen Monaten eingetrübt und waren zuletzt nur noch knapp positiv. Beide Indikatoren deuten darauf hin, dass die Konjunktur noch für einige Zeit lahmen dürfte. Wenn jedoch die Angebotsengpässe abklingen, die Impfkampagne Fortschritte macht und bessere Medikamente gegen COVID-19 verfügbar sind, sollte sich die Dynamik ab dem zweiten Quartal 2022 beschleunigen. Eine steigende Inlands- und Auslandsnachfrage nach Investitionsgütern sollte zusätzlich unterstützend wirken. Die Deutsche Bank prognostiziert für 2022 einen Anstieg der Produktion im verarbeitenden Gewerbe um 5,5 %. Daraus resultiert ein beträchtlicher statistischer Überhang für den Jahresbeginn 2023, weshalb die Deutsche Bank trotz niedrigerer Quartalswachstumsraten für 2023 erneut einen Zuwachs um 5 % erwartet. Aber selbst bei einem solchen Wachstum der inländischen Fertigung würde das Produktionsvolumen im Jahr 2023 noch unter dem Höchststand von 2018 liegen.

Eine höhere Nachfrage nach Industriegütern, die Lieferkettenprobleme und höhere Rohstoff- und Importpreise haben auf die deutschen Erzeugerpreise durchgeschlagen. Im Oktober 2021 wurde mit 18,4 % gegenüber dem Vorjahr der stärkste Anstieg seit Anfang der 1950er-Jahre verzeichnet. Kurzfristig ist kein nennenswerter preisdämpfender Effekt in Sicht. Eine rekordhohe Anzahl von Industrieunternehmen hat aufgrund des Ungleichgewichts zwischen Angebot und Nachfrage Preiserhöhungen angekündigt. Die Erzeugerpreise sollten also zumindest im ersten Halbjahr 2022 kräftig gegenüber dem Vorjahr steigen, wenngleich etwas Entspannung vonseiten der Rohstoffpreise zu erwarten ist. Die aktuellen Angebotsengpässe dürften mit einigen Monaten Verzögerung auf die Verbraucherpreise durchschlagen. Einige Hersteller von Konsumgütern haben die höheren Preise für Rohstoffe und Vorprodukte noch nicht an die Verbraucher weitergegeben. In einigen Handwerks- und Dienstleistungssektoren ist zudem weiterhin ein Mangel an Fachkräften zu spüren, der die Preise nach oben treiben dürfte. Zusammen mit anderen angebotsseitigen Schocks dürften diese Entwicklungen auch 2022 zu höheren Verbraucherpreisen beitragen.

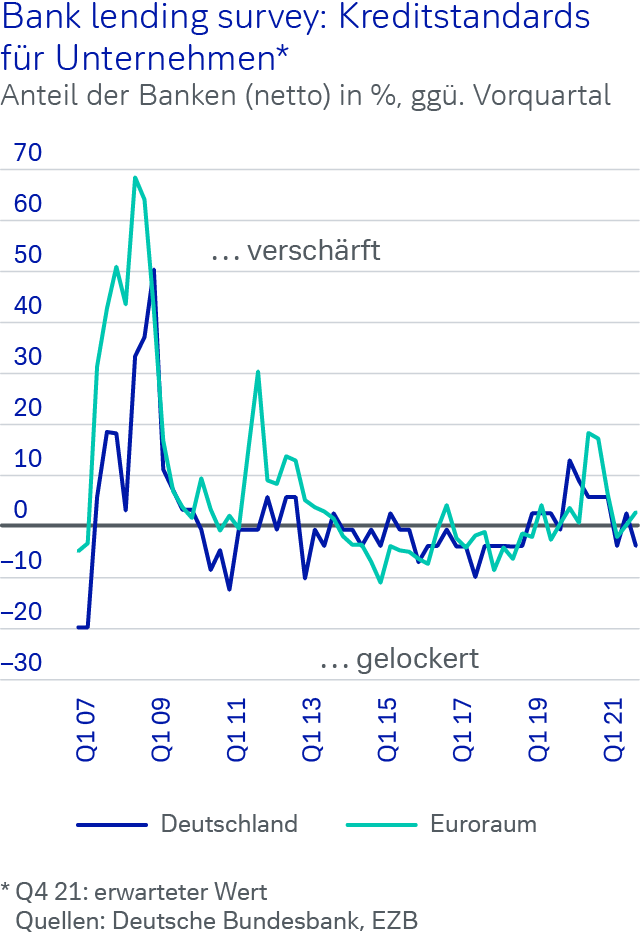

Was ist 2022 zu erwarten? Die gesamtwirtschaftliche Entwicklung spielt natürlich eine wesentliche Rolle. Dabei hängt wiederum viel davon ab, ob und wie schnell die Pandemie abklingt. Nach aktuellen Prognosen wird die Konjunktur in Deutschland nach einem schwachen Winterhalbjahr ab dem zweiten Quartal Fahrt aufnehmen. Die Kreditvergabe an Unternehmen könnte darauf mit einer gewissen Verzögerung reagieren, weil die Firmen voraussichtlich eher die höhere Verschuldung abbauen wollen, als neu zu investieren. Das Kreditwachstum dürfte sich zunächst weiter verlangsamen – zumal Teil-Lockdowns die Stimmung und die Konjunktur wieder dämpfen. Ein Rückgang gegenüber dem Vorjahr ist allerdings nicht sehr wahrscheinlich.

2022 dürfte auch die wirtschaftspolitische Unsicherheit (WPU) höher sein als gewöhnlich, da die neue Regierung beginnen wird, ihre Reformagenda umzusetzen, zu vielen Vorhaben aber noch keine Einzelheiten bekannt sind. Im Gegensatz zu verschiedenen südeuropäischen Ländern spielt die WPU jedoch in Deutschland keine entscheidende Rolle bei der Kreditvergabe. Warum? Wahrscheinlich, weil sich die Finanzierungs-bedingungen im Allgemeinen während des umfassenden Aufschwungs der deutschen Volkswirtschaft in den vergangenen mehr als 15 Jahren ein Stück weit von der Wirtschaftspolitik abgekoppelt haben. Seit einer Kreditklemme zu Beginn des neuen Jahrtausends – vor der Einführung von Basel II, bei dem Ratings zur Beurteilung der Unternehmensbonität im Mittelpunkt stehen – sind die Finanzierungsbedingungen relativ günstig. Selbst während der Finanzkrise hatten zwar viele Banken ihre Kreditstandards etwas verschärft, aber es kam nicht auf breiter Front zu Kreditengpässen.

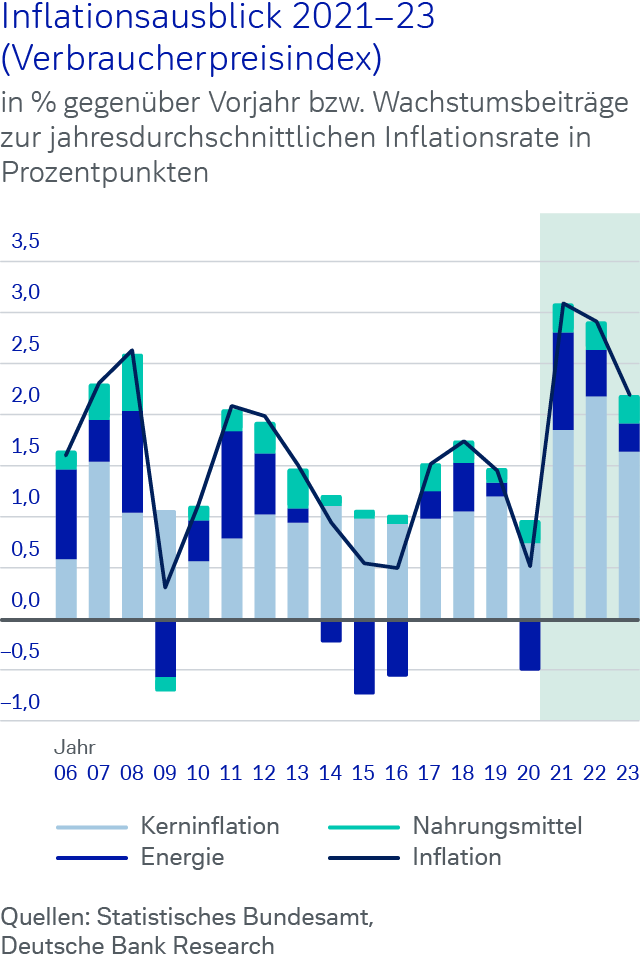

Erwartet wird eine Abschwächung der monatlichen Inflationsraten von über 5 %, jedoch bei einer dauerhaft erhöhten Kernrate. Die Gesamt- und Kerninflationsraten dürften auch im Jahr 2023 nicht unter 2 % fallen.

Die Inflationsentwicklung hat die Finanzmärkte, die Ökonomen und die Zentralbanker im Jahr 2021 weitgehend überrascht. Zwar hatten die meisten Beobachter für 2021 einen deutlichen Anstieg der Verbraucherpreisinflation in Deutschland erwartet, der vor allem auf positive Basiseffekte (bei Energiepreisen), die Einführung der CO2-Bepreisung von Heiz- und Kraftstoffen (geschätzter Effekt auf die Jahresrate: 0,3 Prozentpunkte) und einen deutlichen Schub bei den Güter- und Dienstleistungspreisen infolge der Wiederanhebung der Mehrwertsteuer ab Januar 2021 (geschätzter Effekt auf die Jahresrate: rund ½ Prozentpunkt) zurückzuführen sein sollte.

Sowohl das unerwartet hartnäckige Ungleichgewicht zwischen Angebot und Nachfrage als auch der kräftige, häufig deutlich über das Vorkrisenniveau hinausgehende Rohstoffpreisanstieg haben die deutsche Verbraucherpreisinflationsrate noch weiter in die Höhe getrieben. Die monatliche Jahresinflationsrate (Veränderung des Preisindex in Prozent gegenüber dem Vorjahresmonat) erreichte im November 2021 schwindelerregende 5,2 % (nationaler Verbraucherpreisindex; VPI) und erreichte damit eine Größenordnung, die es so zuletzt im Jahr 1982 gab.

Tatsächlich ist der jüngste Anstieg der monatlichen Jahresinflationsrate in Deutschland zu einem großen Teil auf beträchtliche Basis-/Einmaleffekte zurückzuführen. Allein die Wiederanhebung der Mehrwertsteuersätze im Januar 2021 trägt derzeit einen guten Prozentpunkt zur Jahresveränderungsrate des VPI bei. Die monatliche Jahresveränderungsrate sollte also bereits im Januar 2022 deutlich zurückgehen, wenn schließlich der Mehrwertsteuereffekt aus der Berechnung herausfällt. Die steigenden Energiepreise (z. B. für Rohöl oder Erdgas) treiben die Gesamtjahresinflationsrate in Deutschland sogar noch stärker nach oben: Die VPI-Energiepreisinflation lag im November 2021 mit +22,1 % gegenüber dem Vorjahresmonat auf dem höchsten Stand seit Jahrzehnten. Demnach haben die Preise für Haushaltsenergie (wie z. B. Strom, Erdgas oder Heizöl) und Kraftstoffe (Gesamtgewicht im VPI-Warenkorb: ca. 10,4 %) beachtliche 2,3 Prozentpunkte zur VPI-Jahresinflationsrate im November 2021 beigetragen.

Allerdings spielen aktuell nicht nur Basis-/Einmaleffekte und steigende Energiepreise eine Rolle. Auch der monatliche Preisanstieg für Waren ohne Energie sowie Dienstleistungen ohne Wohnungsmieten fällt derzeit noch immer recht kräftig im Vergleich zum Vorpandemietrend aus.

Aufgrund der unerwartet starken Preisdynamik seit Anfang 2021 haben die Finanzmärkte und Ökonomen das ursprüngliche Narrativ der großen Zentralbanken, dem zufolge es sich lediglich um einen vorübergehenden Inflationsanstieg handele, zunehmend infrage gestellt. Es lässt sich zwar nicht abstreiten, dass die Inflationsraten derzeit vor allem durch Einmal- und Basiseffekte sowie andere pandemiebedingte Faktoren erheblich nach oben gezogen werden. Nichtsdestotrotz bezweifelt die Deutsche Bank, dass der gegenwärtige Inflationsdruck wieder so schnell abklingen wird wie von den Zentralbanken versprochen. Einerseits dürfte die monatliche Jahresinflationsrate zwar mit dem Wegfall des Mehrwertsteuereffekts bereits zum Jahresbeginn 2022 deutlich absinken (von etwa 4 ½ % in Q4 2021 auf womöglich rund 3 ½ % in Q1 2022). Andererseits besteht jedoch das Risiko, dass die stark inflationstreibenden angebotsseitigen Engpässe (z. B. bei Roh-stoffen oder Halbleitern) und/oder die hohen Transportkosten sich bis weit ins erste Halbjahr 2022 hinziehen könnten. Außerdem ist es durchaus möglich, dass die Omikron-Virusvariante den aktuell hohen Preisdruck noch weiter verstärkt, weil das Angebot (über sich wieder verschärfende globale Lieferkettenprobleme) stärker in Mitleidenschaft gezogen wird als die Nachfrage (über eine ungünstigere Arbeitsmarktentwicklung mit einem entsprechend niedrigeren Druck auf die Lohn- und Kerninflationsdynamik).

Angesichts beträchtlicher statistischer Überhangeffekte und des anhaltenden Preisdrucks auf der Kostenseite bei Produzenten und Dienstleistern dürfte die Verbraucherpreisinflation im Jahresdurchschnitt 2022 nur moderat zurückgehen (siehe Grafik). Die Gesamtinflation dürfte sich von 3,1 % im Jahr 2021 auf 2,9 % abschwächen, die Kernrate dagegen von 2,3 % (2021) auf 2,7 % erhöhen. Im Jahr 2023 sollte sich sowohl die Gesamt- als auch die Kerninflationsrate deutlich stärker normalisieren und dürfte womöglich bei 2,2 % bzw. 2,0 % liegen.

Mit den Beschlüssen der letzten Sitzung des EZB-Rats im Jahr 2021 wurden die Weichen für einen sanften Ausstieg aus dem Krisenmodus gestellt. Die Leitzinsen blieben wie erwartet unverändert. Die EZB betonte, dass sie sich im kommenden Jahr größere Flexibilität hinsichtlich ihrer geldpolitischen Instrumente verschaffen möchte.

Die Nettokäufe im Rahmen des 1.850 Mrd. Euro schweren PEPP sollen in Q1 2022 zurückgefahren und Ende März ganz eingestellt werden. Gleichwohl wurde der Wiederanlagezeitraum für das PEPP verlängert. Die Tilgungsbeträge der im Rahmen des PEPP erworbenen Wertpapiere sollen nun mindestens bis Ende 2024 (zuvor 2023) bei Fälligkeit wieder angelegt werden.

Um im Rahmen der aktuellen Beschlüsse einen homogenen und gleichzeitig möglichst flexiblen Übergang zu gewährleisten, hat die EZB angekündigt, die Nettokäufe im Rahmen des APP im zweiten Quartal 2022 von bislang monatlich 20 Mrd. Euro auf 40 Mrd. Euro zu

verdoppeln und dann im dritten Quartal im Umfang von 30 Mrd. Euro pro Monat fortzuführen. Ab dem vierten Quartal sollen die Nettoankäufe im Rahmen des APP in

einem monatlichen Umfang von 20 Mrd. Euro so lange fortgesetzt werden, wie es für die Verstärkung der akkommodierenden Wirkung der Leitzinsen erforderlich sei.

Die EZB hob ihre Inflationsprognosen für die nächsten Jahre deutlich an. Sie erwartet in diesem Jahr einen Anstieg von 2,6 %, gefolgt von 3,2 % im Jahr 2022. Für das Jahr 2023 erwartet sie weiterhin, dass der Preisanstieg unter ihre Zielmarke von 2,0 % fällt und bei 1,8 % liegen wird. Vor dem Hintergrund dieses Ausblicks erwarten wir die erste Zinsanhebung gegen Ende 2023. Sollten die Inflationssorgen aber nicht wie von der EZB erwartet nachlassen, könnte dieser Schritt vorgezogen werden.