Quelle: Westend61 / Getty Images

31.05.2022

Die zuletzt hohen Inflationsraten in den USA und Europa veranlassen die Notenbanken zum Handeln. Wer für seine Arztpraxis oder ein privates Objekt in absehbarer Zeit eine Kauf-, Neubau- oder Anschlussfinanzierung sucht, sollte deshalb rechtzeitig handeln. Hier erfahren Sie mehr über die Hintergründe der Zinswende, deren Auswirkungen auf den Immobilienmarkt und darüber, wie sich Finanzierungssuchende jetzt noch vorteilhafte Konditionen sichern können.

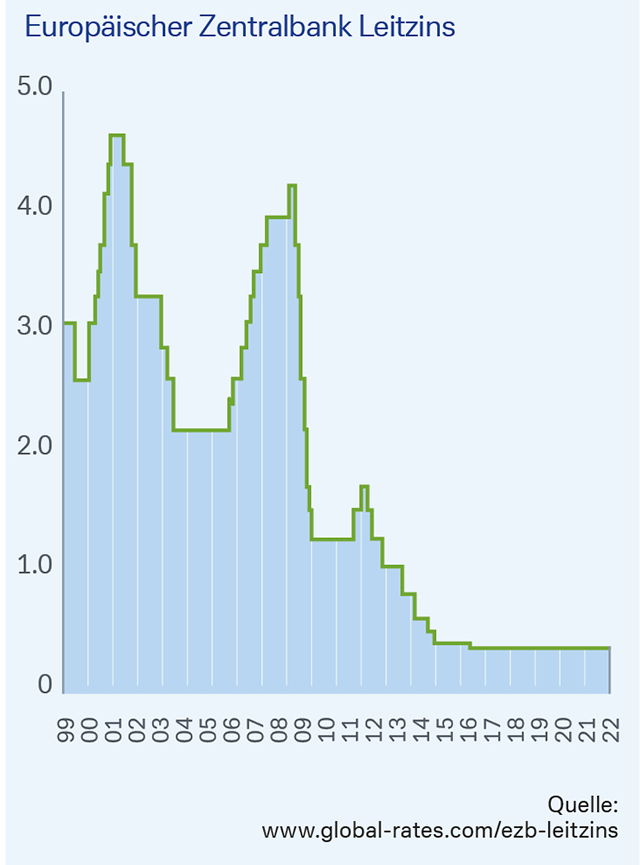

Die Inflationsrate im Euroraum lag im Mai fast acht Prozent höher als gegenüber dem Vorjahresmonat. Auch in den USA sind die Verbraucherpreise zuletzt stark gestiegen. Die US-Notenbank Fed hat darauf bereits reagiert und im März und Mai den US-Leitzins angehoben. Er liegt nun in einem Intervall von 0,75 bis 1,0 Prozent. Weitere Zinsschritte könnten bald in jeweils kurzen Abständen folgen. Der Trend zu weiter steigenden Inflationsraten und Zinsen in den USA erhöht den Druck auf die Europäische Zentralbank, ihre geldpolitischen Zügel ebenfalls zu straffen. Nun hat die EZB bereits angekündigt, im Juli 2022 eine erste Leitzinserhöhung vorzunehmen.

Quelle: www.global-rates.com/de/zinssatze/zentralbanken/zentralbank-europa/ezb-zinssatz.aspx

Die Inflation kennt im aktuellen Umfeld nur eine Richtung. Preisindizes, die die Einkaufskosten der Unternehmen messen, zeigen hohe Preissprünge an, teilweise von bis zu 30 Prozent gegenüber dem Vorjahr. Produktivitätsgewinne dürften den Preisdruck nur etwas abfedern, zumal die Unternehmen zuversichtlich sind, die höheren Preise weitergeben zu können. Folglich verteuern sich aktuell die Vor- und Zwischenprodukte über die gesamte Lieferkette – bis schließlich die Preise für Konsumgüter steigen.

Auch Immobilienpreise dürften mit der Inflation tendenziell weiter anziehen. Allerdings hängt der Inflationsschutz unter anderem auch von den Märkten und künftigen Entwicklungen ab. So könnten Gewerbeimmobilien vermutlich einen höheren Inflationsschutz bieten als Wohnimmobilien. Ein Grund dafür ist, dass sich bei Gewerbeimmobilien Mieterhöhungen leichter durchsetzen lassen, vor allem bei bestimmten Nutzungsarten und in Regionen, in denen das Angebot knapp ist. Ein weiterer Grund könnte sein, dass die Angebotsknappheit im Wohnungsmarkt und damit auch der Inflationsschutz in den kommenden Jahren wohl eher nachlassen wird.

Wer mittel- oder langfristig eine Investition plant, sollte das Zusammenspiel von Inflation und Zinsen im Auge behalten. Aufgrund der aktuellen Inflation von fast acht Prozent plant nun die EZB im Juli die Leitzinsen anzuheben. Zudem steigen die Kapitalmarktrenditen. Bis Anfang 2023 erwarten die Analysten von DB Research einen Anstieg der 10-jährigen Bundrenditen auf über 1,7 Prozent. Solch ein Anstieg hätte Auswirkungen auf die 5- bis 10-jährigen Hypothekenzinsen, die bis zum Jahresende 2023 auf nahezu drei Prozent steigen könnten.

Höhere Zinsen verteuern die Refinanzierungskosten und reduzieren die Erträge von Unternehmen. Die Auswirkungen dürften bei den bisher relativ verhaltenen Zinsanstiegen begrenzt sein. Die Immobilienpreise werden nach Ansicht von DB Research eher von der Inflation angetrieben, als von Zinserhöhungen gebremst. Jedoch tauchen mit dem jüngsten Zinsanstieg neue Risiken am Horizont auf. Bleibt die Inflation über der Zwei-Prozent-Zielmarke und sind die Inflationserwartungen nicht mehr fest verankert – was angesichts des Preisschubs durchaus passieren könnte –, dann drohen noch kräftigere Zinserhöhungen, was vielleicht zu einer fundamentalen Neubewertung der Immobilienmärkte führen könnte.

In den vergangenen Jahren sind Pensionsfonds und Versicherungen, die am Rentenmarkt kaum noch rentable Anlagen fanden, zum Teil auf Immobilien ausgewichen. Hier konnten sie noch höhere Renditen erzielen. Doch der Anleihemarkt bleibt das traditionelle Kerngeschäft dieser Investorengruppe. Ab einem gewissen Zinsniveau dürften die Kapitalströme deshalb wieder verstärkt in Anleihen fließen. Mit einer sinkenden Nachfrage nach Immobilien könnte der Preisdruck in diesem Markt nachlassen.

Damit wäre – laut der Einschätzung von DB Research – der Boom der vergangenen 13 Jahre zu Ende.

Fazit: Immobilien könnten vor allem kurzfristig einen Inflationsschutz bieten.

Die Preise für Wohnraum sind in den vergangenen zehn Jahren rasant gestiegen. Besonders in deutschen Großstädten explodierten die Hauspreise. Doch damit könnte bald Schluss sein, sagt Jochen Möbert in der neuen Ausgabe von Podzept.

Die Zinsen steigen zwar, sind aber immer noch auf einem niedrigen Niveau. Je nach Bedarf sind unterschiedliche Finanzierungsformen die passende Lösung.

Wenn eine Anschlussfinanzierung ansteht oder ein Praxisprojekt neu finanziert werden soll, können Investitionsdarlehen eine passende Wahl sein. Die Laufzeit orientiert sich an der Abschreibungsdauer und dem Cashflow der Investition. Die Rückzahlung wird an die Liquiditätsplanung angepasst.

Ein wichtiger Faktor ist die Art der Zinsbindung. Darlehen mit Festzinsvereinbarung für einen bestimmten Zeitraum vereinfachen durch ihre Zinssicherheit die Kalkulation der Kosten. Darlehen mit variablem Zinssatz sorgen für mehr Flexibilität und bieten Unternehmen die Chance, je nach Marktlage an Veränderungen teilzuhaben.

Es besteht die Möglichkeit, zwischen fester und variabler Verzinsung zu wechseln. Durch den Einsatz derivativer Finanzinstrumente kann man sich gegen steigende Zinsen absichern und bei Bedarf gleichzeitig an Zinssenkungen partizipieren.

Wenn die Zinsfestschreibung einer Finanzierung (z. B. für eine gewerbliche Investition oder Immobilie) in einigen Jahren ausläuft, kann das Forwarddarlehen eine interessante Option sein.

Das Prinzip ist einfach: Das Forwarddarlehen mit dem aktuell niedrigen Zinssatz wird bereits heute abgeschlossen. Nach dem Ende der Zinsfestschreibung wird ein bestehendes Darlehen dann durch das Forwarddarlehen abgelöst.

Der Vorteil: Praxisinhaber*innen sichern sich schon jetzt das aktuelle Zinsniveau für die Zukunft. Der Zeitpunkt für die Anschlussfinanzierung kann bis zu vier Jahre in der Zukunft liegen. Forwarddarlehen bieten Planungssicherheit und umfangreiche Gestaltungsspielräume. Die Abwicklung ist unkompliziert.

Je nachdem, wann und über welchen Zeitraum hinweg ein Objekt oder ein Projekt finanziert werden soll, eignet sich dazu eine entsprechende Finanzierungsform. Finden Sie gemeinsam mit Ihrer persönlichen db HealthCare Betreuerin oder Ihrem db HealthCare Betreuer die passenden Lösungen für anstehende Projekte.

Quellen:

Deutsche Bank Research, Weltwirtschaftlicher Ausblick – Kurzfassung

www.globalrates.com/de/zinssatze/zentralbanken/zentralbank-amerika/fed-zinssatz.aspx

www.dbresearch/Auswirkung Immobilien

4 www.deutsche-bank.de/ub/unsere-loesungen/finanzierung/investitionen-finanzieren/investitionsdarlehen.html www.deutsche-bank.de/ub/unsere-loesungen/finanzierung/gewerbliche-immobilienfinanzierung.html;

www.deutsche-bank.de/pk/kredit-und-immobilien/eigenheim/baufinanzierung.html