Aktien, Volkswirtschaft / Geldpolitik, Finanzwissen – 13.12.2014

Die wichtigsten Fakten:

Bildquelle: Stockbym / Adobe Stock

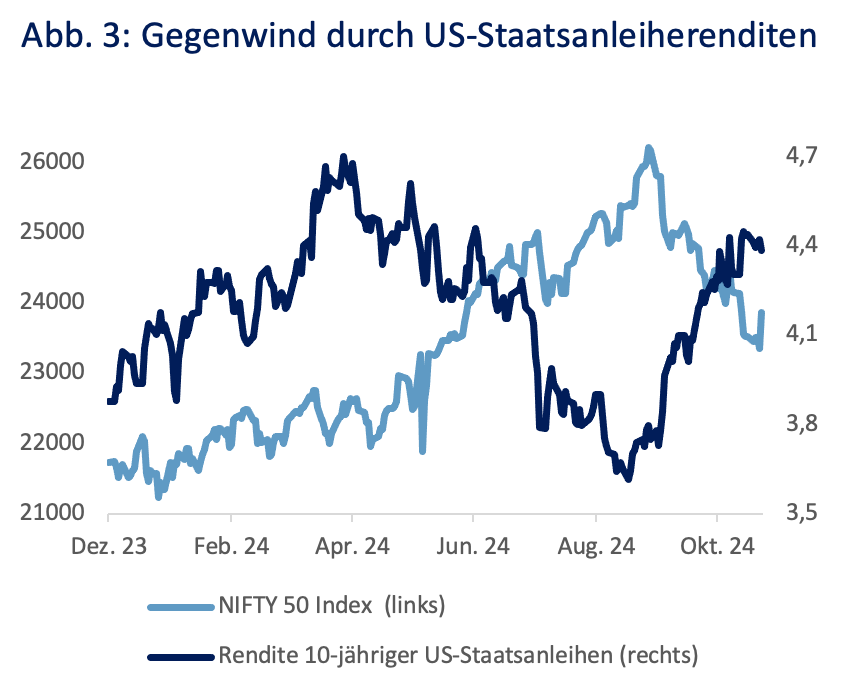

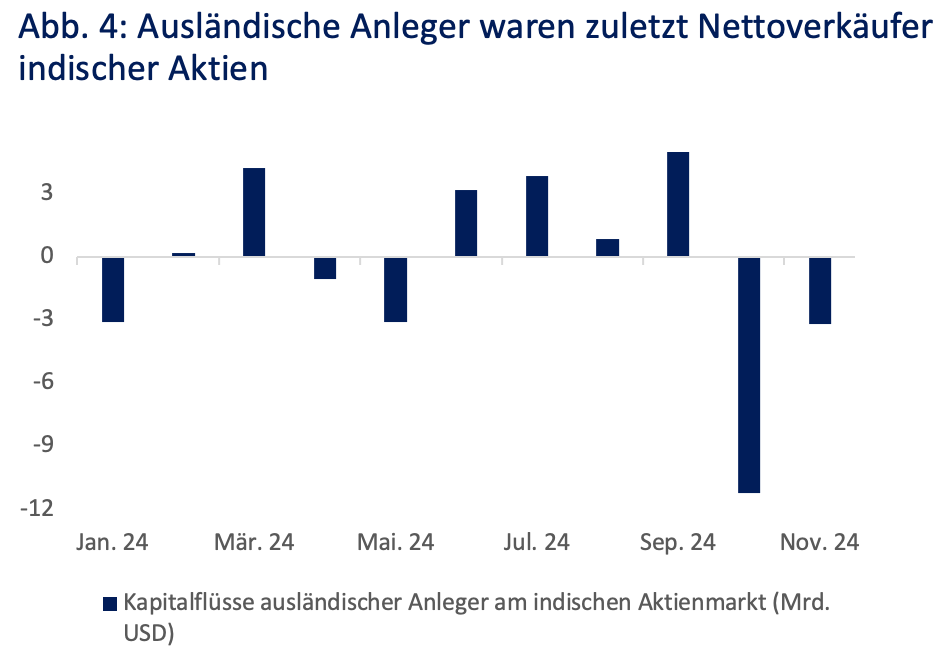

Indiens Aktienmarkt hat seit dem Ende der Coronavirus-Pandemie einen beeindruckenden Lauf hingelegt. Bis Ende September 2024 verzeichnete der indische Aktienindex Nifty 50 42 Monate in Folge kein einziges Monatsminus von mehr als 5 Prozent. Das änderte sich jedoch im Oktober, als Verkäufe internationaler Investoren eine Kurskorrektur von minus 6 Prozent verursachten. Bereits im Sommer hatten wir aufgrund erhöhter Bewertungen auf dem indischen Aktienmarkt zur Vorsicht geraten. Nun begann eine von uns antizipierte Kurskorrektur, die im November mit Kursrückgängen von mehr als 10 Prozent das Niveau einer „technischen Korrektur“ erreichte. Ausgelöst wurde dieser Rückgang maßgeblich durch den Anstieg der Rendite von 10-jährigen US-Staatsanleihen von 3,6 Prozent auf 4,5 Prozent sowie von einem starken US-Dollar. Internationale Investoren zogen deshalb allein im Oktober Mittel in Höhe von rund 11 Milliarden US-Dollar aus dem indischen Aktienmarkt ab. Hinzu kam, dass sich in einem insgesamt bereits recht hohen Bewertungsumfeld das Gewinnwachstum der indischen Unternehmen verlangsamte und die makroökonomischen Daten schwächelten.

Anleger mögen sich nun fragen, wann die Kurskorrektur ihren Tiefpunkt erreicht haben könnte. Zur Beantwortung dieser Frage gehen wir im Folgenden auf die Gewinnaussichten der indischen Unternehmen ein, analysieren die inländischen und globalen Mittelflüsse und untersuchen die Bewertungsniveaus der Aktien.

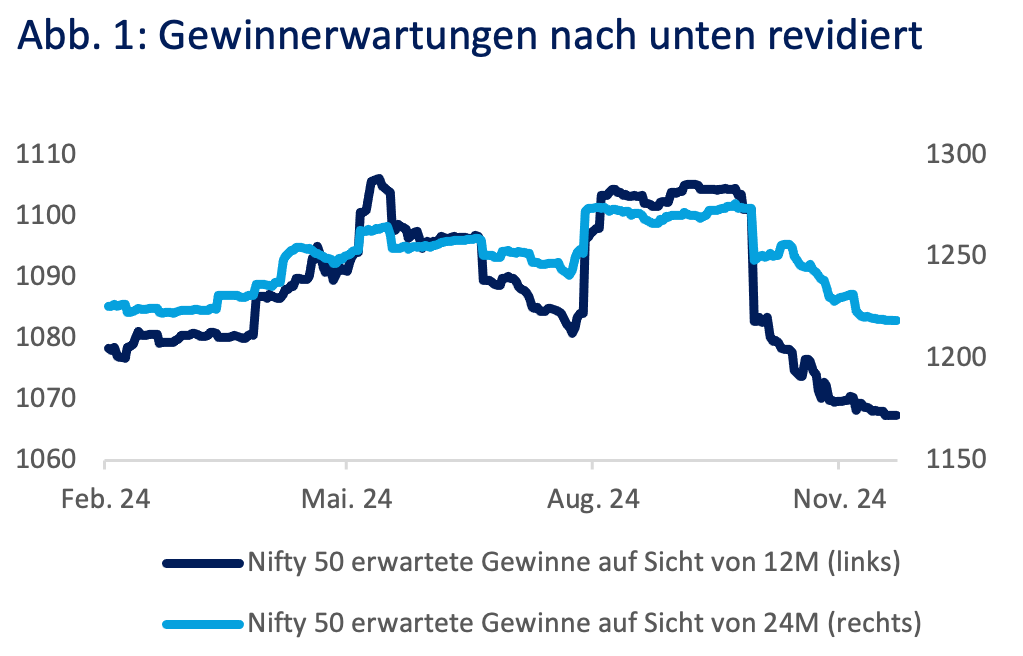

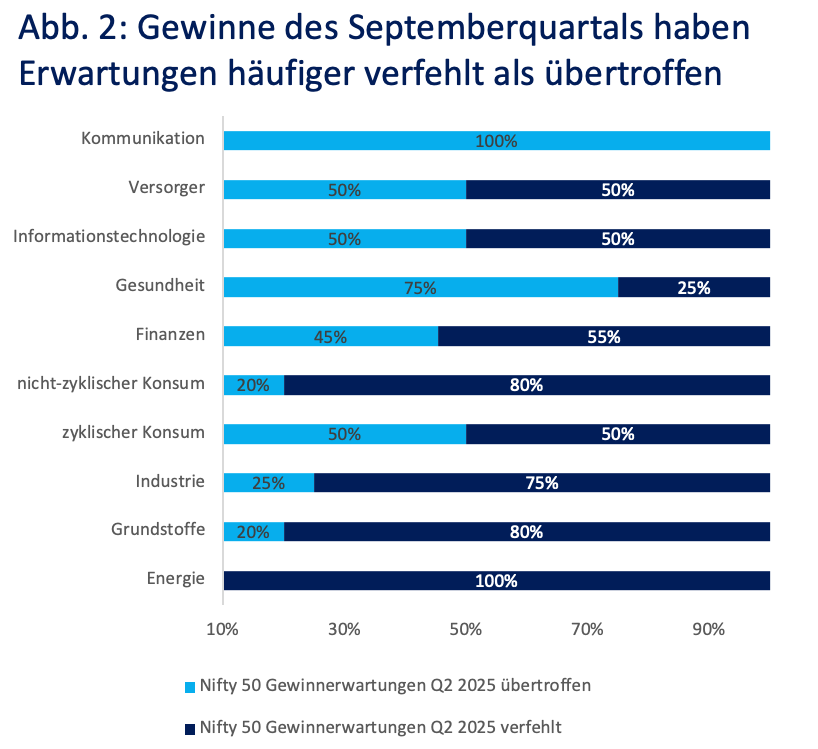

In der jüngsten Berichtssaison lieferten die Unternehmen des Nifty 50 Index zum zweiten Mal in Folge ein schwaches einstelliges Gewinnwachstum. Das Nettogewinnwachstum im Index verlangsamte sich im Jahresvergleich auf 3,5 Prozent und übertraf damit kaum die Konsensprognose von 3 Prozent. In der Folge wurde die Schätzung des Gewinns je Aktie (EPS) im Nifty für das Geschäftsjahr 2025 (April 2024 bis März 2025) um 3,3 Prozent nach unten korrigiert (siehe Abbildung 1), die für das Geschäftsjahr 2026 um 4,3 Prozent. Zudem sank die Quote der besser als erwarteten Unternehmensgewinne: Nur noch 40 Prozent der Unternehmen konnten die Analystenschätzungen übertreffen. Wobei die Ergebnisse erhebliche sektorale Unterschiede aufwiesen. Die Sektoren Energie, Grundstoffe und Konsumgüter belasteten die Gewinnentwicklung, während sich die Bereiche Gesundheitswesen und Technologie als widerstandsfähig erwiesen (siehe Abbildung 2).

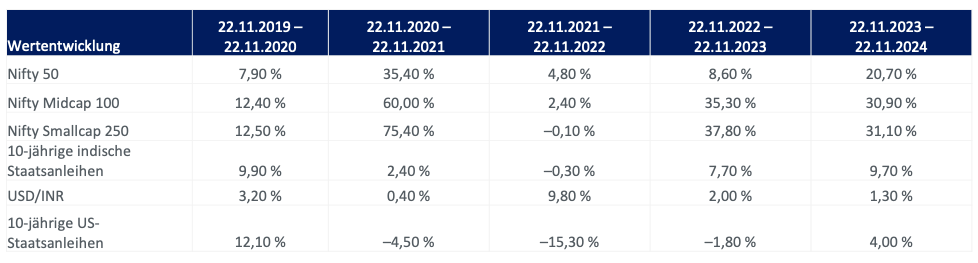

Quelle: Bloomberg, Deutsche Bank AG. Stand: 22.11.2024. Die bisherige Wertentwicklung lässt keine Rückschlüsse auf die künftige Wertentwicklung zu. Die Wertentwicklung bezieht sich auf einen Nominalwert, der auf Kursgewinnen/-verlusten beruht und die Inflation nicht berücksichtigt. Die Inflation wirkt sich negativ auf die Kaufkraft dieses nominalen Geldwerts aus. Je nach aktuellem Inflationsniveau kann dies zu einem realen Wertverlust führen, selbst wenn die nominale Wertentwicklung der Anlage positiv ist.

Quelle: LSEG, Deutsche Bank AG. Stand: 22.11.2024. Die bisherige Wertentwicklung lässt keine Rückschlüsse auf die künftige Wertentwicklung zu. Die Wertentwicklung bezieht sich auf einen Nominalwert, der auf Kursgewinnen/-verlusten beruht und die Inflation nicht berücksichtigt. Die Inflation wirkt sich negativ auf die Kaufkraft dieses nominalen Geldwerts aus. Je nach aktuellem Inflationsniveau kann dies zu einem realen Wertverlust führen, selbst wenn die nominale Wertentwicklung der Anlage positiv ist.

Geringere Staatsausgaben aufgrund nationaler Wahlen im ersten Quartal, eine ungünstige Wetterlage mit einem außergewöhnlich starken Monsunregen sowie inflationärer Druck bei den Nahrungsmittelpreisen dämpften die inländische Nachfrage. Hingegen profitierten exportorientierte Branchen wie der Technologiesektor von einer anhaltenden Nachfrage seitens des Finanzsektors; aus den USA sorgten höhere Produktpreise im Gesundheitssektor für Rückenwind.

Unter den auf den Binnenmarkt ausgerichteten Branchen konnten die Erträge der Kommunikationsdienstleister jüngst bereits von Tariferhöhungen profitieren. In Zukunft könnte das Bank- und Finanzwesen von einem gesunden Kreditwachstum, einer stabilen Qualität der Aktiva und von aufgeschobenen Zinssenkungen seitens der indischen Notenbank profitieren. Bei Industrieunternehmen dürften die gefüllten Auftragsbücher für eine entsprechende Auslastung sorgen. Darüber hinaus könnte sich die Dynamik bei den Auftragseingängen aufgrund von möglicherweise steigenden Staatsausgaben erhöhen.

Auf globaler Ebene hat die designierte US-Regierung unter Donald Trump durch die Ankündigung von Steuersenkungen und höheren Zöllen für steigende Inflationserwartungen in den USA gesorgt. Dies führte zu höheren US-Anleiherenditen, da die Markterwartungen hinsichtlich kommender Zinssenkungen durch die Fed zurückgingen. Die Rendite 10-jähriger US-Staatsanleihen stieg von einem Tiefstand von 3,61 Prozent Mitte September um 84 Basispunkte auf 4,45 Prozent. Der Nifty 50 Index gab im selben Zeitraum um mehr als 6 Prozent nach (siehe Abbildung 3).

Quelle: Bloomberg, Deutsche Bank AG. Stand: 22.11.2024. Die bisherige Wertentwicklung lässt keine Rückschlüsse auf die künftige Wertentwicklung zu. Die Wertentwicklung bezieht sich auf einen Nominalwert, der auf Kursgewinnen/-verlusten beruht und die Inflation nicht berücksichtigt. Die Inflation wirkt sich negativ auf die Kaufkraft dieses nominalen Geldwerts aus. Je nach aktuellem Inflationsniveau kann dies zu einem realen Wertverlust führen, selbst wenn die nominale Wertentwicklung der Anlage positiv ist.

Die höheren US-Renditen lösten entsprechende Kapitalabflüsse aus den Schwellenmärkten aus, wodurch globales Kapital in die US-Märkte umgeleitet wurde. Zudem zogen innerhalb der asiatischen Märkte einige Länder wie etwa China und Japan aufgrund lokaler Wirtschaftsfaktoren Kapital an. Anfang Oktober etwa strömte vermehrt ausländisches Kapital in den chinesischen Aktienmarkt, da Konjunkturmaßnahmen die Hoffnung auf bessere Wirtschaftsaussichten weckten. Japan verzeichnete bis Mitte November Zuflüsse ausländischer Portfolioinvestoren in Höhe von 15,7 Milliarden US-Dollar. Der japanische Markt profitierte vom Optimismus hinsichtlich der Reformen bei der Unternehmensführung und von einem schwächeren Yen.

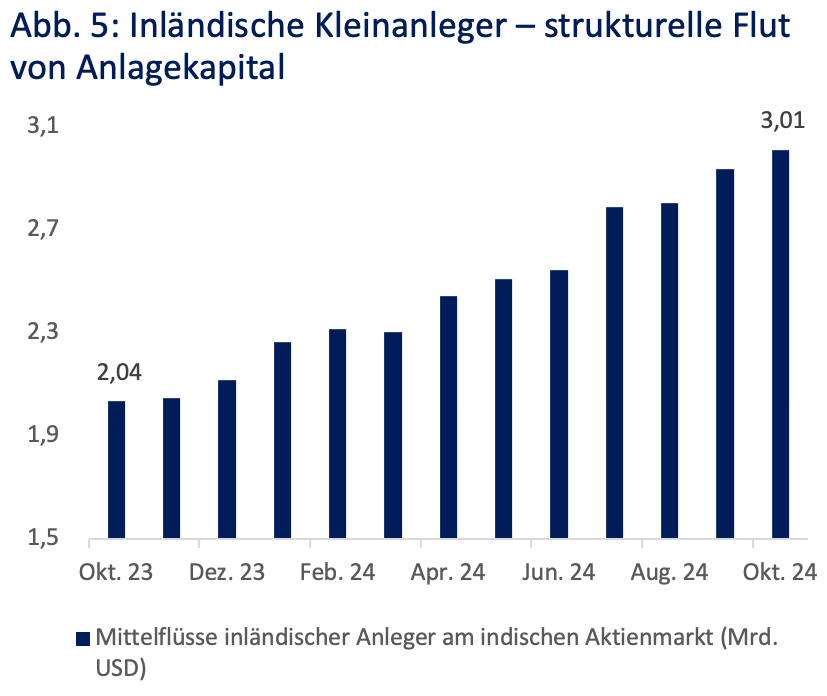

Am indischen Aktienmarkt kam es hingegen zu erheblichen Kapitalabflüssen ausländischer Portfolioinvestoren. Gewinnmitnahmen nach einer fulminanten Aktienrallye, gepaart mit hohen Bewertungen, veranlassten die Investoren dazu, anderswo nach Rendite zu suchen. Allein im Oktober kam es zu einem Kapitalabfluss in Höhe von 11,2 Milliarden US-Dollar – dem höchsten monatlichen Kapitalabfluss aller Zeiten. Dieser Trend setzte sich im November fort, wenn auch in geringerem Tempo (siehe Abbildung 4). Für einen gegenläufigen Trend sorgten hingegen inländische Investoren – durch Zuflüsse in Investmentfonds. Diese erreichten zuletzt monatlich neue Rekordhöhen. Im Oktober stiegen sie auf mehr als 3 Milliarden US-Dollar (siehe Abbildung 5), was einer Steigerung von 49,6 Prozent gegenüber dem Vorjahr entspricht. Dieser Strukturwandel ist auf die jüngste Outperformance der Aktienmärkte und ein relativ niedriges Einlagenzinsumfeld zurückzuführen.

Quelle: Bloomberg, Deutsche Bank AG. Stand: 22.11.2024. Die bisherige Wertentwicklung lässt keine Rückschlüsse auf die künftige Wertentwicklung zu. Die Wertentwicklung bezieht sich auf einen Nominalwert, der auf Kursgewinnen/-verlusten beruht und die Inflation nicht berücksichtigt. Die Inflation wirkt sich negativ auf die Kaufkraft dieses nominalen Geldwerts aus. Je nach aktuellem Inflationsniveau kann dies zu einem realen Wertverlust führen, selbst wenn die nominale Wertentwicklung der Anlage positiv ist.

Quelle: AMFI, Bloomberg, Deutsche Bank AG. Stand: 22.11.2024. Die bisherige Wertentwicklung lässt keine Rückschlüsse auf die künftige Wertentwicklung zu. Die Wertentwicklung bezieht sich auf einen Nominalwert, der auf Kursgewinnen/-verlusten beruht und die Inflation nicht berücksichtigt. Die Inflation wirkt sich negativ auf die Kaufkraft dieses nominalen Geldwerts aus. Je nach aktuellem Inflationsniveau kann dies zu einem realen Wertverlust führen, selbst wenn die nominale Wertentwicklung der Anlage positiv ist.

Der Nifty 50 wird derzeit für das Finanzjahr 2024/2025 mit einem Kurs-Gewinn-Verhältnis (KGV) von 22,4 bewertet und liegt damit nur leicht über dem 5-Jahres-Durchschnitt von 21,7. Betrachtet man die Erwartungen für das Finanzjahr 2025/2026, so werden Unternehmen mit hoher Marktkapitalisierung (Large Cap) mit dem 19,2-Fachen des Gewinns gehandelt, was Raum für einen Kursanstieg in den nächsten 12 Monaten lässt. Im Gegensatz dazu liegen die Indizes von Unternehmen mit mittlerer und geringer Marktkapitalisierung (Mid Cap bzw. Small Cap) immer noch bei relativ hohen KGVs von 38,1x bzw. 27,4x. Insofern bieten Unternehmen mit hoher Marktkapitalisierung eine vergleichsweise günstige risikobereinigte Rendite.

Die fundamentalen Daten der indischen Wirtschaft sind trotz zuletzt gemischter Indikatoren weiterhin im Wachstumsmodus. Darüber hinaus erscheint die Wirtschaft relativ immun gegen eine Verlangsamung des Welthandels, wie sie durch eine mögliche Verschärfung des Handelskriegs zwischen den USA und China und globale Zölle ausgelöst werden könnte. Dies ist vor allem auf einen im Vergleich zu anderen asiatischen Volkswirtschaften wie Südkorea, Taiwan oder Japan relativ geringen Beitrag der Exporte zum indischen Bruttoinlandsprodukt (BIP) zurückzuführen. Während sich das indische BIP-Wachstum im zweiten Quartal auf 6,7 Prozent abkühlte und im dritten Quartal weiter auf 6,5 Prozent abgeschwächt haben dürfte, könnte es sich im ersten Quartal 2025 wieder beschleunigen. Zahlreiche Indikatoren deuten darauf hin, dass die indischen Staatsausgaben anziehen könnten. Dies sollte, gepaart mit einem Anstieg des privaten Verbrauchs insbesondere in ländlichen Gebieten, das Wirtschaftswachstum ankurbeln. Darüber hinaus ist in der Festtags- und Hochzeitssaison, die hauptsächlich in das zweite Halbjahr fällt, in der Regel eine deutliche Belebung der diskretionären Ausgaben der Verbraucher zu verzeichnen. Auf der Unternehmensseite deuten die Auftragsbestände von Informationstechnologie- und Industrieunternehmen auf eine starke Ertragspipeline hin. All diese Faktoren dürften die künftige Unternehmensgewinnentwicklung unterstützen.

Der Wachstumspfad Indiens könnte weiterhin überzeugen. Die langfristigen Aussichten für die indische Wirtschaft erscheinen nach wie vor robust, was auf den von der Regierung angeführten Infrastrukturboom und die günstige demografische Entwicklung zurückzuführen ist. Die politische Stabilität, die durch die jüngsten Ergebnisse der Landtagswahlen noch verbessert wurde, lässt eine positive Fortsetzung der Entwicklungs- und Reformagenda erwarten. Mit Blick auf den Aktienmarkt könnten indische Large Caps, deren Bewertungen nahe an historischen Durchschnittswerten liegen, entsprechend risikobereiten Anlegern mit einem mittel- bis langfristigen Anlagehorizont interessante Einstiegsmöglichkeiten bieten.

Quelle: LSEG Datastream, Deutsche Bank AG. Stand: 22.11.2024. Die bisherige Wertentwicklung lässt keine Rückschlüsse auf die künftige Wertentwicklung zu. Die Wertentwicklung bezieht sich auf einen Nominalwert, der auf Kursgewinnen/-verlusten beruht und die Inflation nicht berücksichtigt. Die Inflation wirkt sich negativ auf die Kaufkraft dieses nominalen Geldwerts aus. Je nach aktuellem Inflationsniveau kann dies zu einem realen Wertverlust führen, selbst wenn die nominale Wertentwicklung der Anlage positiv ist.

Aktuelle Marktkommentare erhalten Sie im täglichen Newsletter „PERSPEKTIVEN am Morgen“.

Redaktionsschluss: 26. November 2024, 15 Uhr