Die wichtigsten Fakten:

Bildquelle: Summit Art Creations / Adobe Stock

Der Anteil unserer Kunden, die stark oder eher zustimmten, dass die Berücksichtigung von ESG die Rendite eines Portfolios verbessern kann, war ähnlich hoch wie 2023, aber deutlich niedriger als 2022. Im Gegensatz dazu war der Anteil der Befragten, die stark oder eher zustimmten, dass ESG beim Risikomanagement helfen könnte, 2024 im Vergleich zu 2023 leicht höher, bei allerdings zunehmend divergierenden Meinungen. Der Anteil der Befragten, die sich als fortgeschrittene ESG-Investoren bezeichnen oder über gute ESG-Kenntnisse verfügen, blieb gegenüber 2023 unverändert gering (3 Prozent bzw. 15 Prozent). Insgesamt sind Einzelaktien und ETFs die bevorzugten Vehikel für ESG-Investitionen, allerdings zeigen sich hierbei regionale Unterschiede. Ein erheblicher Anteil der Umfrageteilnehmer (39 Prozent) weiß nicht, ob es geeignete Anlagevehikel für ihre ESG-Präferenzen gibt.

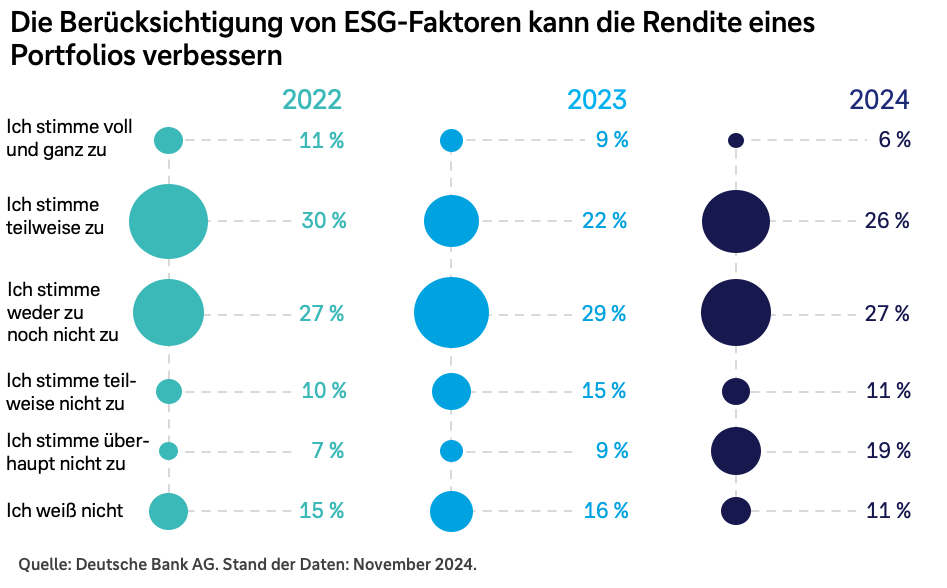

In den vergangenen Jahren erzielten ESG-Investitionen mit Blick auf die Rendite sehr unterschiedliche Ergebnisse. Dies wirkt sich insgesamt negativ auf die Renditeerwartungen aus. Der Anteil der Befragten, die der Aussage „Die Berücksichtigung von ESG wird die Rendite eines Portfolios verbessern“ stark oder leicht zustimmen, lag im Jahr 2024 mit 32 Prozent etwa auf dem Niveau von 2023, aber deutlich unter dem von 2022 (41 Prozent). Es gilt festzuhalten, dass der Anteil derjenigen, die der Aussage, dass ESG die Rendite steigern kann, stark zustimmen (6 Prozent), von denen übertroffen wird, die der Aussage überhaupt nicht zustimmen (11 Prozent).

Wichtig zu betonen ist, dass die Auswirkungen von ESG auf die Portfoliorenditen verschiedene Ursachen haben können. Die Ausrichtung des Portfolios auf der Grundlage von ESG-Ratings kann beispielsweise als Risikomanagementansatz angesehen werden (mit der Begründung, dass die Exklusion von Unternehmen mit erhöhten ESG-Risiken dazu beitragen kann, das Gesamtrisiko des Portfolios zu verringern). Allerdings können ESG-Ratings nicht alle potenziellen Risiken und Opportunitäten am Markt vollständig erfassen, insbesondere in extremen Marktumgebungen, in denen beispielsweise exogene Schocks vorübergehend bestimmte Sektoren begünstigen, selbst wenn sie aufgrund von Nachhaltigkeitsbedenken langfristigen Risiken ausgesetzt bleiben. Dies war beispielsweise im Jahr 2022 der Fall, als der Krieg zwischen Russland und der Ukraine die Preise fossiler Energieträger und damit die entsprechenden Aktien steigen ließ, was zu einer Unterrendite von ESG-Strategien führte, die fossile Brennstoffe ausschlossen.

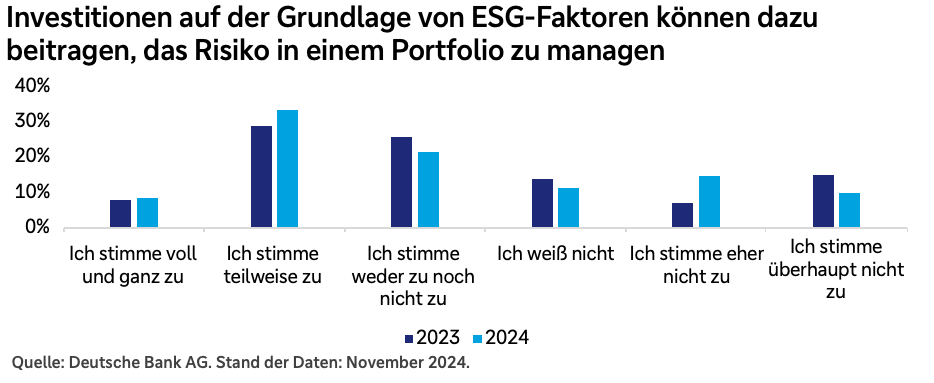

Der Anteil der Befragten, die voll und ganz oder teilweise zustimmen, dass ESG zum Risikomanagement beitragen kann, lag in diesem Jahr bei 41 Prozent und damit deutlich über dem Niveau von 2023 (37 Prozent), aber immer noch deutlich unter dem von 2022 (44 Prozent) oder 2021 (51 Prozent). Die Verbesserung im Jahr 2024 ging mit einem Anstieg des Anteils der Befragten einher, die nicht zustimmen, dass ESG das Risiko verringern könnte (25 Prozent).

Die Frage ist, ob die Antworten auf diese Frage davon beeinflusst werden, welche Risiken als am wichtigsten wahrgenommen werden. Die Turbulenzen der vergangenen Jahre deuten auf einen stärkeren Fokus auf kurzfristige Renditen oder Bedenken hinsichtlich des Potenzials von ESG-Ratings zum Management unmittelbarer Risiken hin. Umgekehrt könnte das Interesse an längerfristigen Übergangsrisiken möglicherweise an Bedeutung verloren haben. Aus unserer Sicht bleibt das Argument stichhaltig, dass die Berücksichtigung von ESG-Faktoren die mittel- und langfristigen Nachhaltigkeitsrisiken in Portfolios mindern kann. Dies kann jedoch mit einer kurzfristigen relativen Unterrendite einhergehen, wenn sich das makroökonomische Umfeld ändert oder externe Ereignisse Nicht-ESG-Investitionen begünstigen.

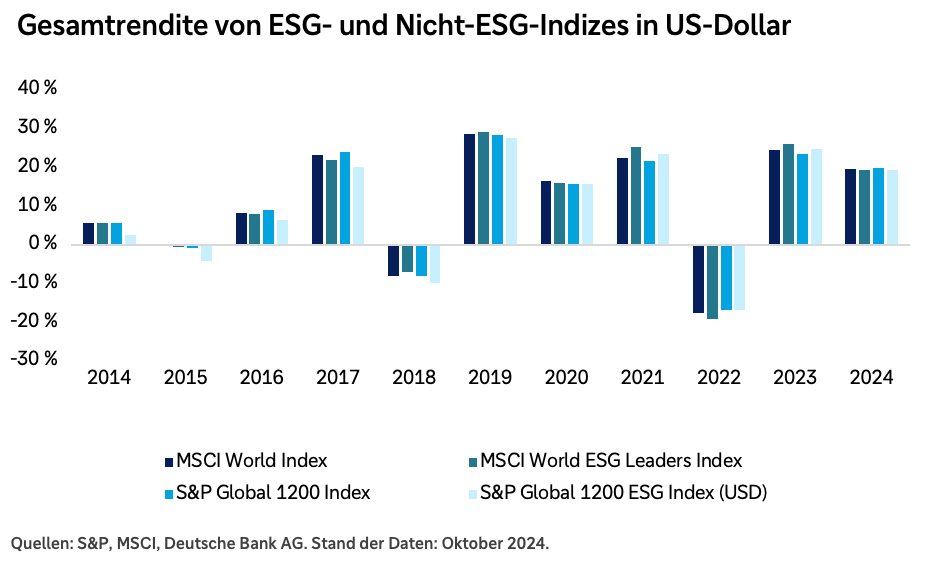

Wichtig zu beachten: Jede Analyse der Auswirkungen von ESG auf die Rendite und das Risiko eines Portfolios wird durch das Fehlen allgemein anerkannter Benchmarks erschwert. Es gibt verschiedene Möglichkeiten, ESG in ein Portfolio einzubeziehen. Ein relativ unkomplizierter Ansatz könnte darin bestehen, globale ESG-Indizes großer Indexanbieter (z. B. MSCI und S&P 500) mit den ihnen entsprechenden „konventionellen“ Aktienindizes zu vergleichen. Wie die Daten zeigen, bleiben die Sektorallokationen dieser ESG-Indizes recht nah an den Sektorallokationen des übergeordneten „konventionellen“ Index, wodurch eine sehr vergleichbare Rendite über lange Zeiträume erzielt werden kann.

Allerdings können die Sektorallokationen bei anderen Anbietern von ESG-Indizes wie STOXX erheblich vom globalen, „konventionellen“ Index abweichen, was natürlich zu deutlich größeren Unterschieden bei Risiko und Rendite führen kann. In ähnlicher Weise werden ESG-Portfolios, die strengere ESG-Selektionskriterien oder Ausschlussansätze für ganze Sektoren anwenden, noch stärkere Abweichungen von „konventionellen“ Benchmarks aufweisen.

Auch in diesem Jahr gaben lediglich 3 Prozent der Befragten an, über fortgeschrittene ESG-Expertise zu verfügen, während weitere 15 Prozent angaben, über gute ESG-Kenntnisse zu verfügen – praktisch unverändert gegenüber dem Vorjahr. Diese Erkenntnisse, vor dem Hintergrund der vorangegangenen Umfrageergebnisse, deuten darauf hin, dass sich die breite Anlegerbasis zwar der finanziellen Wesentlichkeit von ESG-Risiken, insbesondere Umweltrisiken, bewusst ist (siehe Erkenntnisse 4 und 11), sich jedoch nicht zutraut, die Komplexität der Implementierung von Nachhaltigkeitslösungen in Portfolios zu managen.

Etwa 51 Prozent der Befragten stimmten der Aussage, dass „Finanzinstitute über das Wissen und die Fähigkeiten verfügen, um nachhaltigkeitsorientierte Portfolios zu verwalten“, voll und ganz oder teilweise zu. Bemerkenswerte 21 Prozent der Befragten stimmten dieser Aussage jedoch voll und ganz oder teilweise nicht zu.

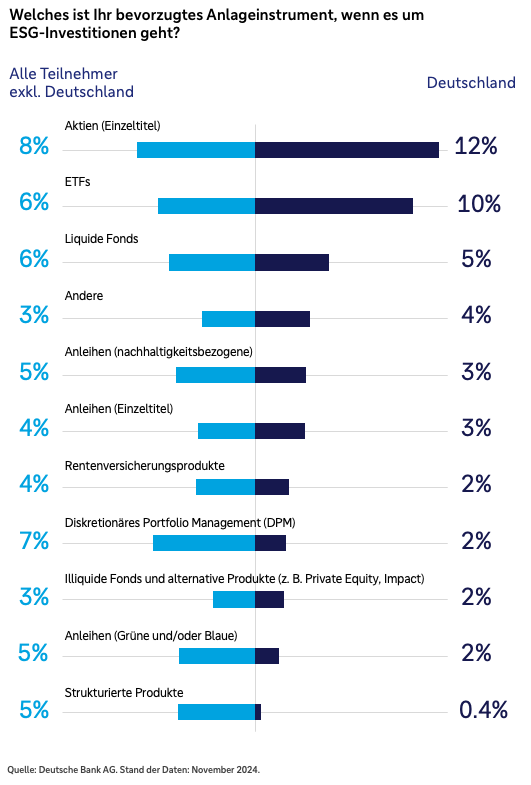

Unter allen Kunden sind Einzelaktien und ETFs die bevorzugten Instrumente für ESG-Investitionen; andere Instrumente wie Anleihen und strukturierte Produkte scheinen weniger beliebt zu sein. Allerdings wird das Gesamtergebnis durch die Präferenzen deutscher Anleger verzerrt. Betrachtet man stattdessen nichtdeutsche Anleger, ist die Streuung zwischen den Anlageinstrumenten viel gleichmäßiger.

Während 45 Prozent der Kunden der Aussage zustimmten, dass es geeignete Anlageinstrumente gibt, die ihre ESG-Präferenzen unterstützen, wählten 39 Prozent „Ich weiß nicht“, was möglicherweise auf Unsicherheit darüber hinweist, welche ESG-Anlageinstrumente überhaupt zur Verfügung stehen (was angesichts des sehr geringen Anteils derjenigen, die sich selbst als fortgeschrittene ESG-Investoren bezeichnen, nicht überraschend ist). Eine bedeutende Minderheit von 16 Prozent stimmte der Aussage, dass es geeignete Anlageinstrumente gebe, entweder nicht oder überhaupt nicht zu.

Transparenz und ein einheitliches Verständnis über nachhaltige Finanzprodukte könnten durch Regulierung gestärkt werden und dazu beitragen, dass Anleger ein besseres Verständnis dafür entwickeln, wie sie Nachhaltigkeit in ihrem Portfolio berücksichtigen können. In Großbritannien hat die Financial Conduct Authority (FCA) beispielsweise vier freiwillige Nachhaltigkeitskategorien („Labels“) eingeführt, mit denen Fonds ihre Nachhaltigkeitsziele und ihre Art der Investition in nachhaltige Vermögenswerte angeben können. Dabei basieren diese Labels auf spezifischen Kriterien, die die Fonds erfüllen müssen. Zuletzt hat die Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) einen ähnlichen Ansatz für die Sustainable Finance Disclosure Requirements (SFDR) nahegelegt und strebt ein Produktkategorisierungssystem an, das auf „klaren Eignungskriterien und verbindlichen Transparenzpflichten“ basiert. All dies sind positive Entwicklungen, die mehr Klarheit hinsichtlich der spezifischen Nachhaltigkeitsziele versprechen, die ESG-Produkte erreichen sollen.

Aktuelle Marktkommentare erhalten Sie im täglichen Newsletter „PERSPEKTIVEN am Morgen“.

Redaktionsschluss: 13.11.2024, 15.00