Jahresausblick

Trotz geo- und wirtschaftspolitischer Herausforderungen: 2025 dürften sich interessante Möglichkeiten für Anleger ergeben.

Von Dr. Ulrich Stephan, Chefanlagestratege Deutschland

Wertentwicklungen der Vergangenheit, Simulationen und Prognosen sind kein verlässlicher Indikator für zukünftige Wertentwicklungen.

Trotz anhaltender geo- und wirtschaftspolitischer Herausforderungen erwarten wir über das Jahr 2025 hinaus eine zunehmende Dynamisierung des Wirtschaftswachstums. In den USA sollte die Konjunktur von der Umsetzung der Pläne des im Januar 2025 ins Weiße Haus zurückkehrenden designierten Präsidenten Donald Trump längerfristig profitieren. Sie umfassen unter anderem hohe staatliche Investitionen, Deregulierungen und Steuererleichterungen. Nach einem Plus von 2,0 Prozent im Jahr 2025 erwarten wir für das US-Wirtschaftswachstum 2026 eine leichte Verbesserung auf 2,2 Prozent. Ein mitentscheidender Faktor dafür ist die hohe, durch Technologie getriebene Produktivität in den USA. Beispielsweise liegt die Arbeitsproduktivität dort aktuell rund 25 Prozent höher als in Europa. Um die Produktivitäts- und Wachstumslücke zu verringern, sollte auch Europa länder- und branchenübergreifend in Infrastruktur, neue Technologien und deren Anwendung – allen voran im Bereich Künstliche Intelligenz – investieren. Für 2025 rechnen wir in der Eurozone mit einem durch robuste Arbeitsmärkte und steigende Reallöhne beschleunigten BIP-Wachstum von 0,9 Prozent, das die EZB mit Leitzinssenkungen unterstützen dürfte. In Asien gehen wir davon aus, dass China seine staatliche Unterstützung für Schlüsseltechnologien fortführen wird. Realwirtschaftlich könnten diese und weitere mögliche Maßnahmen in der zweiten Jahreshälfte 2025 zunehmend ihre Wirkung entfalten. Globaler Wachstumsmotor bleibt 2025 dank hoher Innovationskraft, der Vielzahl junger, gut ausgebildeter Arbeitskräfte und eines stabilen politischen Systems Indien mit einem erwarteten BIP-Wachstum von 6,5 Prozent.

Wertentwicklungen der Vergangenheit, Simulationen und Prognosen sind kein verlässlicher Indikator für zukünftige Wertentwicklungen.

Im Zuge des weltweit deutlich gestiegenen Preisdrucks waren es vor allem die Notenbanken, die mit ihrer Zins- und Liquiditätspolitik die Rückführung der Inflation auf ihre jeweiligen Zielwerte vorangetrieben haben. Die Dominanz der Geldpolitik der vergangenen Jahre sollte sich vor dem Hintergrund moderaterer Inflationsraten jedoch abschwächen. Für die wirtschaftliche Entwicklung deutlich an Bedeutung gewinnen dürfte hingegen die Fiskalpolitik. In den USA zum Beispiel sehen die vorläufigen Pläne der im Januar 2025 neu ins Amt tretenden Regierung erhebliche, größtenteils schuldenfinanzierte staatliche Investitionen vor, etwa für die Ausweitung von Steuererleichterungen, die Stärkung des Militärs sowie einen erleichterten Zugang zu Hauskrediten. Beim „Trump-Plan“ geht es um eine veranschlagte Kreditaufnahme von 7 bis 16 Billionen US-Dollar bis zum Jahr 2035. Auch in Japan wurde, wenn auch in kleinerem Maßstab, im Oktober der Plan für ein neues Konjunkturprogramm bekannt gegeben. In China dürfte man sich hingegen mit weiteren fiskalischen Maßnahmen noch zurückhalten, bis klarer wird, welche konkreten Auswirkungen die Politik der neuen US-Regierung auf die Wirtschaft im Reich der Mitte haben wird. Dann jedoch könnte es auch hier einen deutlicheren fiskalischen Impuls geben. Europa steht in diesem Spannungsfeld noch eher an der Seitenlinie. Um die Innovations- und Produktivitätslücke zu den USA zu verringern, braucht es mehr als die aktuell laufenden Programme. Auch wenn es sich dabei noch um Zukunftsmusik handelt, macht der sogenannte Draghi-Plan deutlich, wohin die Reise gehen sollte. Demnach bedarf es unter anderem einer Exzellenzstrategie für europäische Forschungs- und Bildungseinrichtungen und einer deutlichen Senkung der europäischen Energiepreise, um die Wettbewerbsfähigkeit zu erhöhen. Das im langfristig ausgelegten Draghi-Plan veranschlagte zusätzliche Investitionsvolumen dafür beträgt 750 bis 800 Milliarden Euro – jährlich. Wir denken, dass es Europa mit solch einer Investitionsoffensive tatsächlich schaffen könnte, global betrachtet nicht den Anschluss zu verlieren und sogar verlorenen Boden wieder gutzumachen. Dann sollte in den kommenden Jahren auch in der Alten Welt wieder mehr Wachstum möglich sein.

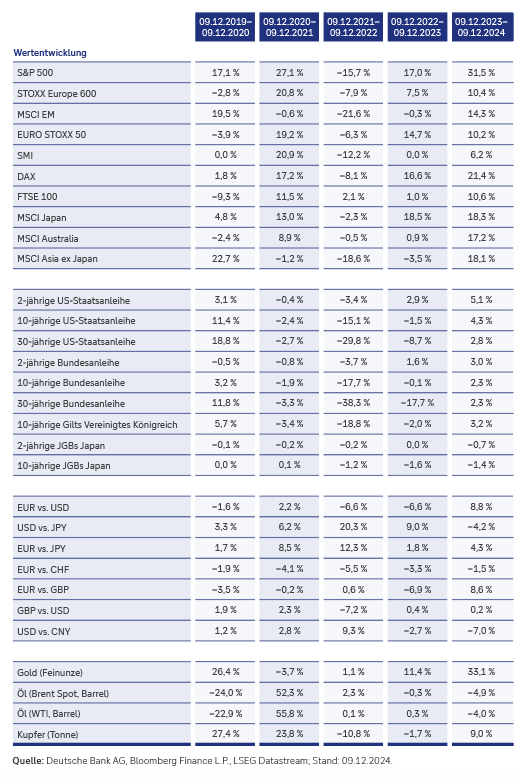

Die bisherige Wertentwicklung lässt keine Rückschlüsse auf die künftige Wertentwicklung zu. Die Wertentwicklung bezieht sich auf einen Nominalwert, der auf Kursgewinnen/-verlusten beruht und die Inflation nicht berücksichtigt. Die Inflation wirkt sich negativ auf die Kaufkraft dieses nominalen Geldwerts aus. Je nach aktuellem Inflationsniveau kann dies zu einem realen Wertverlust führen, selbst wenn die nominale Wertentwicklung der Anlage positiv ist.

Höhere Zinsen für lang laufende als für kurz laufende Anleihen: Wir rechnen damit, dass sich die Normalisierung der Zinsstrukturkurve in den USA fortsetzen wird, nicht zuletzt, weil die US-Notenbank ihre geldpolitische Lockerung auf drei weitere Leitzinssenkungen bis zum Ende des Jahres 2025 begrenzen und unterstützende fiskalpolitische Maßnahmen die Laufzeitprämie in die Höhe treiben könnten. Zum Jahresende 2025 erwarten wir Renditen für US-Staatsanleihen von 4,50 Prozent für 10-jährige und 4,20 Prozent für 2-jährige Papiere. Im Euroraum sind die Wirtschaftsaussichten schwächer, die Inflationserwartungen geringer und die EZB dürfte ihre Leitzinsen bis Ende 2025 daher stärker senken als die Fed. Wir erwarten zum Jahresende 2025 2,20 Prozent für 10-jährige und 1,75 Prozent für 2-jährige deutsche Staatsanleihen. Grundsätzlich interessant für Anleger erscheint uns der Markt für Unternehmensanleihen in den USA und Europa, denn die Nachfrage auch von institutionellen Investoren dürfte hoch bleiben. Das liegt vor allem an der vergleichsweise hohen Verzinsung, die es weiterhin für qualitativ hochwertige Papiere mit Investment Grade (IG) geben sollte, etwa aus dem Finanzsektor. Für Anleger, die einen gewissen Anteil ihres Portfolios mit US-Dollar-Bezug wünschen, erscheinen US-IG-Papiere einen näheren Blick wert. IG-Anleihen mit variabler Verzinsung, sogenannte Floater – die es sowohl in Euro- als auch in US-Dollar-Varianten gibt –, können in einem Umfeld steigender Zinsen in Betracht gezogen werden. Durch eine hohe Nachfrage verringerte Spreads sind auch bei Hochzinsanleihen zu beobachten. Allerdings spiegeln die Renditeabstände aus unserer Sicht nicht mehr das tatsächlich vorhandene Anlagerisiko adäquat wider. Wir rechnen daher bis Ende 2025 mit einer Spread-Ausweitung. Auch bezüglich Unternehmensanleihen aus den Schwellenländern bleiben wir vorsichtig.

Die bisherige Wertentwicklung lässt keine Rückschlüsse auf die künftige Wertentwicklung zu. Die Wertentwicklung bezieht sich auf einen Nominalwert, der auf Kursgewinnen/-verlusten beruht und die Inflation nicht berücksichtigt. Die Inflation wirkt sich negativ auf die Kaufkraft dieses nominalen Geldwerts aus. Je nach aktuellem Inflationsniveau kann dies zu einem realen Wertverlust führen, selbst wenn die nominale Wertentwicklung der Anlage positiv ist.

Auch im Jahr 2025 sehen wir vergleichsweise interessante Verzinsungen für qualitativ hochwertige Investment-Grade-Unternehmensanleihen.

Wertentwicklungen der Vergangenheit, Simulationen und Prognosen sind kein verlässlicher Indikator für zukünftige Wertentwicklungen.

Gründe für die jüngste Stärke des US-Dollar sind unter anderem die vom designierten US-Präsidenten Donald Trump angekündigten Steuersenkungen und zusätzlichen Zölle, die längerfristig zu einer anhaltend erhöhten Inflation in den USA führen könnten. Marktteilnehmer preisten daraufhin einige bis dato erwartete weitere Leitzinssenkungen der Fed aus. Sollte sich der Zinssenkungszyklus in den USA tatsächlich verlangsamen, hätte dies eine erhöhte Zinsdifferenz zwischen den USA und der Eurozone und damit eine zunehmende Attraktivität des US-Dollar zur Folge. Zudem dürfte die US-Wirtschaft im Jahr 2025 deutlich stärker wachsen als ihr Pendant in der Eurozone. Vor diesem Hintergrund erwarten wir den Euro/US-Dollar-Kurs bei zwischenzeitlichen Schwankungen zum Jahresende 2025 bei 1,02. Das britische Pfund könnte gegenüber dem US-Dollar 2025 seitwärts tendieren, da die Bank of England ihren Zinssenkungszyklus behutsam fortsetzen dürfte, um die konjunkturelle Erholung zu unterstützen. Den Yen sollten die von uns erwarteten schrittweisen Leitzinsanhebungen der japanischen Notenbank sowie ein solides japanisches Wirtschaftswachstum weiter stärken. In China dagegen könnte die People’s Bank of China den Renminbi zur Stärkung der eigenen Wirtschaft zunächst weiter abwerten lassen. Allerdings dürfte sie darauf achten, dass der Abwertungsdruck nicht zu groß wird, um den Handelskonflikt mit den USA nicht weiter anzuheizen. Global betrachtet könnten die vom designierten US-Präsidenten Donald Trump avisierten Zölle 2025 Druck auf die Wechselkurse ausüben. Der gesamtwirtschaftliche Schaden dieser Strafmaßnahmen für die betroffenen Wirtschaftsräume, namentlich China und die Eurozone, dürfte sich dadurch etwas abmildern, denn ihre schwächeren Währungen sollten die Exportwirtschaft leicht ankurbeln.

Wertentwicklungen der Vergangenheit, Simulationen und Prognosen sind kein verlässlicher Indikator für zukünftige Wertentwicklungen.

Das Thema Wachstum steht für uns im Aktienmarktjahr 2025 und darüber hinaus im Fokus. Im Umfeld einer niedrigeren Inflation als in den vergangenen Jahren und gestützt von einem soliden Wirtschaftswachstum rechnen wir mit weiteren Leitzinssenkungen der großen westlichen Zentralbanken – eine Kombination, die sich bereits in der Vergangenheit als positiv unterstützend für die Aktienkurse erwiesen hat. Auf Unternehmensebene erwarten wir für 2025 ein solides Gewinnwachstum von 14 Prozent in den USA, 12 Prozent in Deutschland, 10 Prozent in Japan und 8 Prozent in Europa. In den Schwellenländern bleiben wir vor allem für Asien positiv gestimmt, etwa für Indien, wo Kursrücksetzer als Kaufgelegenheiten dienen könnten, oder mit Blick auf Tech-Unternehmen aus dem nördlichen Asien. Trotz der allgemein positiven Grundstimmung ist an den globalen Aktienmärkten auch Vorsicht geboten – vor allem mit Blick auf die Unsicherheiten hinsichtlich möglicher neuer Zölle, insbesondere seitens der USA, und deren Auswirkungen auf die internationalen Handelsbeziehungen. Ein weiterer häufig diskutierter Risikofaktor für die Aktienmärkte sind steigende Kapitalmarktzinsen. Dabei ist jedoch zu berücksichtigen, dass steigende Zinsen nicht automatisch ein Problem für Aktien darstellen müssen. Sofern der Zinsanstieg allmählich und wachstumsgetrieben erfolgt, sehen wir für die Aktienmärkte kein großes Abwärtsrisiko. Insgesamt rechnen wir 2025, unter größeren Schwankungen, mit weiterhin hohen US-Zinsen und empfehlen deswegen grundsätzlich, das Portfolio durch eine dynamische Asset-Allokation und ein aktives Risikomanagement für alle Marktlagen solide aufzustellen.

Innerhalb eines insgesamt unterstützenden Marktumfelds für Aktien stechen die Erwartungen für den US-Aktienmarkt positiv heraus. Das liegt vor allem an den erwarteten Maßnahmen infolge des Regierungsübergangs im Januar 2025. Dazu zählen eine stärkere Deregulierung der Wirtschaft, umfangreiche staatliche Investitionen und zusätzliche Steuererleichterungen. In diesem wachstumsfreundlichen Umfeld sollten die Gewinne der US-Unternehmen deutlich zulegen können. Wir rechnen für die Unternehmen im S&P 500 mit einem Gewinnplus von 14 Prozent. Einen zusätzlichen Impuls für die Aktienkurse erwarten wir durch starke Aktienrückkäufe der Unternehmen. Auf Sektorebene liegt unser langfristiger Fokus bei US-Aktien neben Finanzwerten weiterhin auf solchen, die von einem wachstumsfördernden Umfeld profitieren dürften, etwa IT, zyklischer Konsum und Kommunikationsdienstleistungen. Allerdings erachten wir, trotz der guten Vorzeichen, eine zu starke Konzentration auf Wachstumswerte aus Risikogesichtspunkten als nicht ratsam. Vielmehr könnten sie den Kern eines breit aufgestellten Aktienportfolios bilden, das auch interessante US-Substanzwerte inklusive Kleinunternehmen und darüber hinaus Papiere aus anderen vielversprechenden Regionen wie Europa und Asien enthält. Für 2025 gehen wir von einem weiteren guten US-Börsenjahr aus – behalten dabei allerdings auch mögliche Störfaktoren wie ein Überschießen der Kapitalmarktzinsen im Blick. Unsere Prognose zum Jahresende liegt für den S&P 500 bei 6.500 Punkten.

Die bisherige Wertentwicklung lässt keine Rückschlüsse auf die künftige Wertentwicklung zu. Die Wertentwicklung bezieht sich auf einen Nominalwert, der auf Kursgewinnen/-verlusten beruht und die Inflation nicht berücksichtigt. Die Inflation wirkt sich negativ auf die Kaufkraft dieses nominalen Geldwerts aus. Je nach aktuellem Inflationsniveau kann dies zu einem realen Wertverlust führen, selbst wenn die nominale Wertentwicklung der Anlage positiv ist.

Unser langfristiger Fokus liegt weiterhin auf Sektoren, die von einem wachstumsfördernden Umfeld profitieren dürften, neben Finanzwerten etwa IT, zyklischer Konsum und Kommunikationsdienstleistungen.

Beim Blick auf die aktuelle Lage in Deutschland werden vereinzelt Parallelen zu Thomas Manns Roman „Buddenbrooks“ gezogen, der Geschichte einer Familie, die über Generationen hinweg durch nachlassende Tatkraft und mangelnden Innovationswillen ihr Unternehmen dem Verfall preisgibt. Es ist jedoch ein schiefes Bild. Denn viele deutsche Unternehmen sind innovativ, zum Teil Weltmarktführer und weltweit vernetzt – und damit eigentlich auch keine „deutschen“ Unternehmen mehr, sondern globale, die einen großen Teil ihrer Umsätze und Gewinne im Ausland erwirtschaften. Das im Zusammenhang mit Deutschland zuletzt oft aufgeworfene Paradoxon von erfolgreichen Unternehmen – und einem DAX auf Rekordniveau – in einer stagnierenden Volkswirtschaft ist daher gar keines. Ähnlich ist die Lage in Europa und im gesamteuropäischen STOXX Europe 600. Die Frage, die gestellt werden muss, lautet daher, wie Deutschland und Europa ihre Wirtschaftskraft erhalten und wieder steigern können. Unserer Meinung nach braucht es dafür jetzt vor allem deutlich mehr Investitionen, etwa um die Produktivität zu erhöhen. Anleger sollten in Bezug auf den deutschen und europäischen Aktienmarkt sowohl die Stärke vieler Unternehmen als auch die gesamtwirtschaftlichen und politischen Herausforderungen im Blick behalten. Für 2025 erwarten wir in Europa ein aggregiertes Unternehmensgewinnwachstum im hohen einstelligen Prozentbereich. Finanz- und Industriewerte stechen bei unserer Sektorenauswahl positiv hervor. Wir gehen davon aus, dass der STOXX Europe 600 bis Ende 2025 einen Kurs von 525 Punkten erreichen dürfte. Den DAX sehen wir bei 20.500 Punkten.

Finanz- und Industriewerte stechen mit Blick auf den europäischen Aktienmarkt bei unserer Sektorenauswahl positiv hervor.

Wertentwicklungen der Vergangenheit, Simulationen und Prognosen sind kein verlässlicher Indikator für zukünftige Wertentwicklungen.

Zwar wird Öl noch lange ein wichtiger Rohstoff bleiben, seine Bedeutung nimmt durch den Ausbau Erneuerbarer Energien jedoch stetig ab. Der Zeitpunkt, ab dem die weltweite Nachfrage nach Erdöl nicht mehr wachsen wird, ist einem Report der Internationalen Energieagentur (IEA) zufolge bereits um das Jahr 2030 zu erwarten. In den vergangenen Monaten geriet der Ölmarkt jedoch vor allem durch die wirtschaftliche Schwäche Chinas unter Druck. Gleichzeitig wuchs das Angebot aus Ölförderstaaten, die nicht der OPEC+ angehören, insbesondere den USA. Wir gehen davon aus, dass sich 2025 auf dem Ölmarkt Angebot und Nachfrage in etwa die Waage halten werden. Beim Ölpreis erwarten wir bis zum Jahresende 2025 einen leicht niedrigeren Stand von 69 US-Dollar je Fass für die Rohölsorte Brent. Industriemetalle sind sowohl für die globale Energiewende als auch die digitale Transformation unerlässlich. Schon um ein kleineres Rechenzentrum mit Strom zu versorgen, werden beispielsweise 25 bis 35 Tonnen Kupfer benötigt. Die Kupfernachfrage könnte sich Schätzungen zufolge bis 2040 bei Umsetzung des Net-Zero-Emissions-Szenarios der IEA um 50 Prozent erhöhen. Sollte China als weltweit größter Abnehmer für Kupfer und mit massiven Investitionen in Erneuerbare Energien und Stromnetze seine wirtschaftliche Schwäche überwinden, könnte dies die Kupfernachfrage schon mittelfristig zusätzlich treiben. Auf der Angebotsseite ist kurzfristig nicht mit einer deutlichen Ausweitung der Kupferförderung zu rechnen. Mehr noch könnte sich das Angebot aufgrund sinkender Erzqualität verringern. Wir erwarten den Kupferpreis Ende 2025 bei 9.850 US-Dollar pro Tonne. Auf Rekordhochs stieg zuletzt der Preis für Gold, getrieben durch seine Funktion als „sicherer Hafen“ im Vorfeld der US-Wahl. Auch 2025 dürfte das Edelmetall trotz der vergleichsweise hoch erwarteten Kapitalmarktzinsen und eines starken US-Dollar gefragt bleiben, etwa von Zentralbanken oder zur Risikoabsicherung im Portfolio von Anlegern. Wir erwarten den Goldpreis zum Ende des Jahres 2025 unter Schwankungen bei 2.800 US-Dollar je Feinunze.

Die bisherige Wertentwicklung lässt keine Rückschlüsse auf die künftige Wertentwicklung zu. Die Wertentwicklung bezieht sich auf einen Nominalwert, der auf Kursgewinnen/-verlusten beruht und die Inflation nicht berücksichtigt. Die Inflation wirkt sich negativ auf die Kaufkraft dieses nominalen Geldwerts aus. Je nach aktuellem Inflationsniveau kann dies zu einem realen Wertverlust führen, selbst wenn die nominale Wertentwicklung der Anlage positiv ist.

Alternative Investments können einen Beitrag dazu leisten, ein Portfolio aus öffentlich gelisteten Anlageklassen wie Aktien und Anleihen zu diversifizieren. Sie werden sowohl an als auch außerhalb von Börsen gehandelt, was sich insbesondere in Unterschieden bei der Liquidität und der Mindesthaltedauer niederschlägt. 2025 dürften sich interessante Möglichkeiten für Privatanleger in den Bereichen Infrastruktur, Private Equity und in einigen Bereichen des Immobilienmarktes bieten. Infrastrukturinvestments fokussieren sich in der Regel auf grundlegende Dienstleistungen und Anlagen in Bereichen wie Energie, Transport und Versorgung. Damit sind langfristige und vorhersehbare Zahlungsströme verbunden, die sich bei einigen Anlagen an die Entwicklung der Teuerung anpassen, wodurch ihre Ertragscharakteristiken weniger konjunkturabhängig sind. Im Immobilienbereich treiben Fortschritte in Bereichen wie Künstliche Intelligenz und E-Commerce die Nachfrage nach Rechenzentrums- und Logistikkapazitäten. Auf längere Sicht erscheinen zudem Objekte aus den Bereichen Selfstorage, Forschung und Gesundheit interessant. Auch Private-Equity-Investments bieten die Möglichkeit, das Portfolio breiter aufzustellen. Weltweit sind 86 Prozent der großen Unternehmen nicht an der Börse gelistet. Diese Unternehmen bieten unseres Erachtens einen Zugang zu einer interessanten Sektorgewichtung, die sich deutlich von jener börsengelisteter Unternehmen unterscheidet.

Die bisherige Wertentwicklung lässt keine Rückschlüsse auf die künftige Wertentwicklung zu. Die Wertentwicklung bezieht sich auf einen Nominalwert, der auf Kursgewinnen/-verlusten beruht und die Inflation nicht berücksichtigt. Die Inflation wirkt sich negativ auf die Kaufkraft dieses nominalen Geldwerts aus. Je nach aktuellem Inflationsniveau kann dies zu einem realen Wertverlust führen, selbst wenn die nominale Wertentwicklung der Anlage positiv ist.

Strukturelle Trends prägen den Immobiliensektor – der Logistikbereich dürfte zu den potenziellen Gewinnern zählen.

Schon im Wahlkampf hatte der designierte US-Präsident Donald Trump zusätzliche Zölle etwa für chinesische und europäische Importe angekündigt. Belasten würde die Kapitalmärkte auch ein Wiederaufflammen der Inflation in den USA, was wahrscheinlich einen stärkeren Anstieg der Kapitalmarktzinsen zur Folge hätte. Zudem ist eine Rezession in den USA – wie auch in anderen bedeutenden Wirtschaftsräumen – nicht gänzlich aus der Welt, auch wenn wir mit einer solchen in den kommenden Jahren nicht rechnen. Daneben dürften uns 2025 eine Reihe geopolitischer Risiken begleiten, etwa die Lage in Nahost oder die Entwicklungen rund um den Krieg zwischen Russland und der Ukraine. Ein hausgemachtes Risiko am Aktienmarkt ist die Sektorrotation. Wir schließen nicht aus, dass es auch 2025 zu solchen Rotationen kommen könnte. Am Anleihemarkt wiederum erwarten wir eine anhaltend hohe Schwankungsanfälligkeit. Im Bewusstsein dieser Herausforderungen sollten Anleger den grundsätzlichen Wachstumstrend nicht aus dem Blick verlieren. Aktien sind dabei unserer Ansicht nach der Schlüssel zum Erfolg. Bei Renten geht es vor allem um das Management der Laufzeiten und Bonitäten. Und schließlich sollte auch das Währungsportfolio breit aufgestellt sein und nicht nur die Heimatwährung umfassen, etwa durch Investitionen in Kapitalmärkte anderer Währungsräume. Alternative Investments bieten eine Möglichkeit zur Portfolio-Diversifikation. Mit Blick auf die beschriebenen Risiken kann Gold zu Absicherungszwecken in Betracht gezogen werden.

Anleger sollten die grundsätzlichen Wachstumstrends auf volkswirtschaftlicher und unternehmerischer Ebene 2025 nicht aus dem Blick verlieren.

Fundierte Einschätzungen zu relevanten Ereignissen für die Kapitalmärkte

Aktuelle Marktentwicklungen im Podcast

Ihr Depot. Ihre Regeln. Wertpapiere selbstständig kaufen, verkaufen und verwalten.

WICHTIGE HINWEISE: Bei diesen Informationen handelt es sich um Werbung. Die Texte genügen nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Anlage- und Anlagestrategieempfehlungen oder Finanzanalysen. Es besteht kein Verbot für den Ersteller oder für das für die Erstellung verantwortliche Unternehmen, vor bzw. nach Veröffentlichung dieser Unterlagen mit den entsprechenden Finanzinstrumenten zu handeln. Die auf dieser Website enthaltenen Angaben stellen keine Anlageempfehlung, Anlageberatung oder Handlungsempfehlung dar, sondern dienen ausschließlich der Information. Die Angaben ersetzen nicht eine auf die individuellen Verhältnisse des Anlegers abgestimmte Beratung. Allgemeine Informationen zu Finanzinstrumenten enthalten die Broschüren „Basisinformation über Wertpapiere und weitere Kapitalanlagen“, „Basisinformationen über Finanzderivate“, „Basisinformationen über Termingeschäfte“ und das Hinweisblatt „Risiken bei Termingeschäften“, die der Kunde bei der Bank kostenlos anfordern kann. Soweit auf dieser Website konkrete Produkte genannt werden, sollte eine Anlageentscheidung allein auf Grundlage der verbindlichen Verkaufsunterlagen getroffen werden. Eine Anlageentscheidung für Fonds sollte in jedem Fall auf der Grundlage der wesentlichen Anlegerinformationen und des vollständigen Verkaufsprospekts, ergänzt durch die jeweiligen letzten geprüften Jahres- und ggf. Halbjahresberichte, getroffen werden, die auch ausführliche Informationen zu den Chancen und Risiken enthalten. Die vorgenannten Verkaufsunterlagen erhalten Sie in gedruckter oder elektronischer Form kostenlos bei Ihrem Berater in allen Filialen der Deutschen Bank.

Aus der Wertentwicklung in der Vergangenheit kann nicht auf zukünftige Erträge geschlossen werden. Die bisherige Wertentwicklung lässt keine Rückschlüsse auf die künftige Wertentwicklung zu. Die Wertentwicklung bezieht sich auf einen Nominalwert, der auf Kursgewinnen/-verlusten beruht und die Inflation nicht berücksichtigt. Die Inflation wirkt sich negativ auf die Kaufkraft dieses nominalen Geldwerts aus. Je nach aktuellem Inflationsniveau kann dies zu einem realen Wertverlust führen, selbst wenn die nominale Wertentwicklung der Anlage positiv ist. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen. Obwohl sie aus Sicht der Bank auf angemessenen Informationen beruhen, kann sich in der Zukunft herausstellen, dass sie nicht zutreffend oder nicht korrekt sind.

Sofern es auf dieser Website nicht anders gekennzeichnet ist, ist die Quelle für alle getroffenen Aussagen die Deutsche Bank und alle Meinungsaussagen geben die aktuelle Einschätzung der Deutschen Bank wieder, die sich jederzeit ändern kann. Alle Darstellungen wurden, sofern nicht anders gekennzeichnet, von der Deutschen Bank erstellt.

Die Deutsche Bank übernimmt keine Verpflichtung zur Aktualisierung der in diesem Dokument enthaltenen Informationen oder zur Inkenntnissetzung der Anleger über verfügbare aktualisierte Informationen. Die Deutsche Bank AG unterliegt der Aufsicht der Europäischen Zentralbank und der Bundesanstalt für Finanzdienstleistungsaufsicht.

© Deutsche Bank AG 2024

ZUM THEMA NACHHALTIGKEIT: Derzeit fehlt es an einheitlichen Kriterien und einem einheitlichen Marktstandard zur Bewertung und Einordnung von Finanzdienstleistungen und Finanzprodukten als nachhaltig. Dies kann dazu führen, dass verschiedene Anbieter die Nachhaltigkeit von Finanzdienstleistungen und Finanzprodukten unterschiedlich bewerten. Zudem gibt es aktuell neue Regulierungen zum Thema ESG (Environment = Umwelt, Social = Soziales, Governance = Unternehmensführung) und Sustainable Finance (nachhaltige Finanzwirtschaft), die noch konkretisiert werden müssen, sowie noch nicht finalisierte Regulierungsvorhaben, die dazu führen können, dass gegenwärtig als nachhaltig klassifizierte Finanzdienstleistungen und Finanzprodukte die künftigen gesetzlichen Anforderungen an die Qualifikation als nachhaltig nicht erfüllen.