Der TÜV Rheinland hat sein Cash-Management im Raum Asien-Pazifik zentralisiert. Welche Herausforderungen dabei zu meistern waren und welche Vorteile sich daraus für den Prüfdienstleister ergeben, erklärt Treasury-Chef Julien Muet.

Wenn der TÜV kommt und prüft, müssen die Prozesse stimmen. Der TÜV Rheinland hat auch seine eigenen Prozesse im Treasury auf den Prüfstand gestellt und in der Region Asien-Pazifik gehörig optimiert. Foto: TÜV Rheinland AG

Mit einer mehr als 150-jährigen Unternehmensgeschichte ist der TÜV Rheinland ein Urgestein der deutschen Unternehmenslandschaft. Gegründet im Jahr 1872 als „Verein zur Überwachung der Dampfkessel“ in Wuppertal, hat sich das Unternehmen zu einem globalen Prüfdienstleister entwickelt, der inzwischen auf allen Kontinenten vertreten ist.

Im vergangenen Geschäftsjahr führte das Unternehmen mit Hauptsitz in Köln weltweit rund 400.000 Industrieinspektionen durch, prüfte rund 300.000 Produkte und schulte 150.000 Menschen in zahlreichen Professionen nach den neuesten internationalen Standards. Knapp 21.000 Mitarbeiterinnen und Mitarbeitern erwirtschafteten dabei einen Umsatz von rund 2,3 Milliarden Euro – die Hälfte davon im Ausland – und einen Gewinn von 180 Millionen Euro.

Mit dem Wachstum des Unternehmens stiegen auch die Anforderungen an das Treasury. Wie in vielen stark wachsenden Unternehmen hielt der Finanzbereich zunächst nicht mit dem Expansionstempo auf Konzernebene Schritt. Der Zahlungsverkehr wurde überwiegend dezentral abgewickelt, was zu einer hohen Komplexität und dem Aufbau von 800 Bankkonten weltweit führte.

Julien Muet, seit 2019 Leiter Corporate Treasury beim TÜV Rheinland, erinnert sich: „Damals hatten wir eine sehr heterogene Bankenlandschaft, eine Vielzahl lokaler Zahlungsformate und zahlreiche Host-to-Host-Kommunikationskanäle. Das hat die Verfügbarkeit von Liquidität beeinträchtigt. Die Prozesse waren ineffizient, die Gebühren der lokalen Banken sowie die Kosten für die Konvertierung von Fremdwährungen zu hoch.“

„Die Prozesse waren ineffizient, die Gebühren der lokalen Banken sowie die Kosten für die Konvertierung von Fremdwährungen zu hoch.“

Julien Muet, TÜV Rheinland

Spannende Informationen und relevante Themen aus der Wirtschaft und Finanzwelt in kompakter Form für Ihren unternehmerischen Alltag und für Ihre strategischen Entscheidungen.

Wir machen Wirtschaftsthemen zu einem Erlebnis.

Im Jahr 2020 begann das Unternehmen deshalb mit dem Aufbau zentralisierter, standardisierter und kontrollierter Gruppenprozesse für das Cash Management und den Zahlungsverkehr. „Ziel war es, ein starkes, zentral organisiertes Treasury aufzubauen, das Vorgaben für Liquidität, Unternehmensfinanzierung, Finanzrisiken sowie das Vermögens- und Garantiemanagement innerhalb der Gruppe macht und das Standardprozesse und State-of-the-Art-Technologie nutzt“, sagt Muet.

Eine der ersten Maßnahmen war, die vielen Bankverbindungen zurechtzustutzen und die Partnerschaft mit sechs globalen Hausbanken zu stärken. Diese wurden nach ihrer Finanzkraft, ihrem Produktangebot sowie ihrer geografischen Abdeckung ausgewählt. Im Anschluss ging es an die Konsolidierung der Cash-Management-Aktivitäten in den acht globalen Geschäftsregionen von TÜV Rheinland.

Im asiatisch-pazifischen Raum (APAC) – mit einem Umsatzanteil von gut 20 Prozent inzwischen die zweitwichtigste Region für TÜV Rheinland – setzten Muet und sein Team das Vorhaben mit der Deutschen Bank um. Das Dienstleistungsangebot verbunden mit einer starken Beratungsexpertise in den oft sehr restriktiven Märkten der Region sprachen für das Geldhaus, so Muet.

Die Projektziele formulierte der Treasurer wie folgt: Harmonisierung des Zahlungsverkehrs im gesamten asiatisch-pazifischen Raum und in China durch die Nutzung eines globalen Swift-Zugangs, was Prozesseffizienz, Kontrolle und IT-Sicherheit verbessert; standardisierte Prozesse für Zahlungen und Kontoauszüge in der gesamten Region; weniger Bankkonten und damit verbunden geringere Bankgebühren und Fremdwährungskosten; besserer Zugriff auf die lokalen Liquiditätsbestände sowie die Vermeidung von sogenanntem Trapped Cash – liquide Mittel, auf die das Unternehmen wegen rechtlicher Restriktionen in einzelnen Märkten keinen sofortigen Zugriff hat.

Mitentscheidend für die Auswahl des Bankenpartners war insbesondere die Möglichkeit einer Swift-Anbindung – laut Muet „für Firmenkunden der sicherste Kommunikationskanal mit Banken“. Infolgedessen wurden sämtliche bilateralen Kommunikationskanäle zugunsten einer zentralen Swift-Anbindung aufgegeben.

Deutlich herausfordernder war es, die Zahl der Bankkonten zu reduzieren. Zum einen müssen in den meisten Ländern der Region lokale Bankkonten etwa für Steuerzahlungen vorgehalten werden. Zum anderen existieren in den asiatischen Ländern, in denen TÜV Rheinland aktiv ist, besondere Anforderungen an die Lohn- und Gehaltsabrechnung – was die Auswahl des Bankenpartners zu einem wichtigen Kriterium macht.

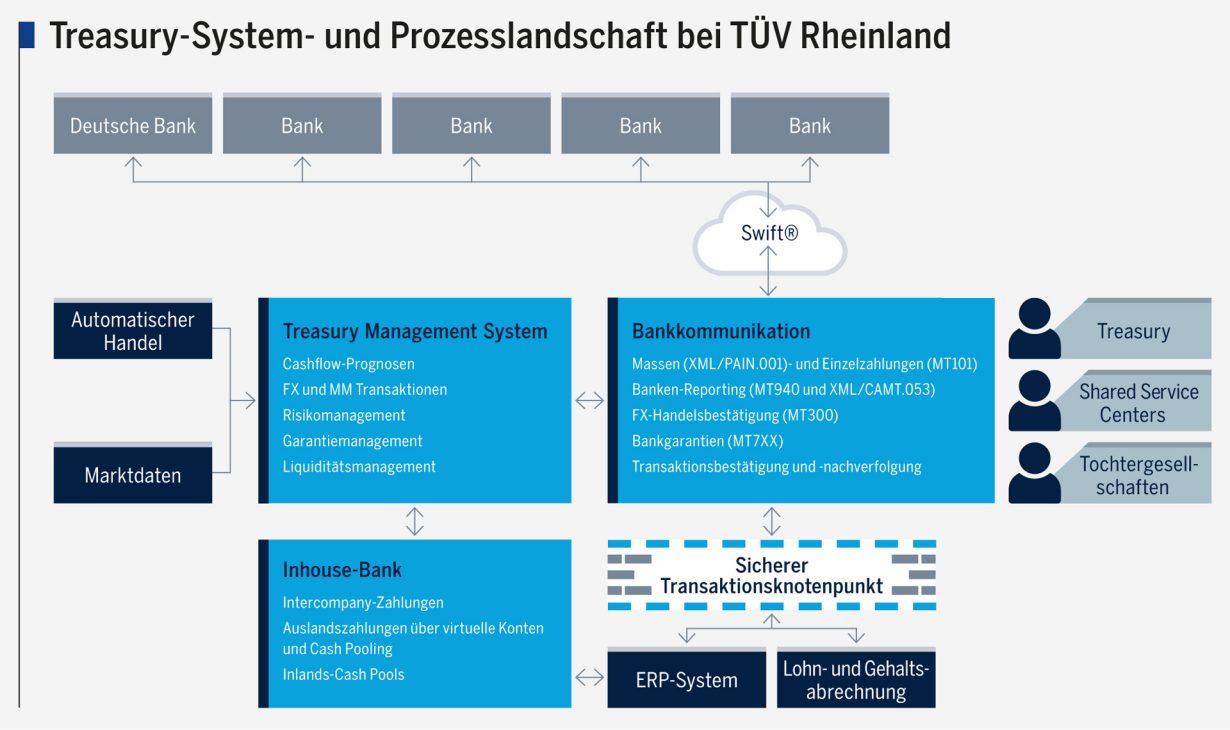

Quelle: TÜV Rheinland AG

Für die Deutsche Bank sprach, dass sie in allen APAC-Ländern, in denen sie vertreten ist, Mitglied in den wichtigen Clearingsystemen ist. „Und an Standorten, wo wegen regulatorischer oder marktbezogener Beschränkungen nur lokale Banken Zahlungen leisten dürfen, greifen wir auf unsere Partnerschaften mit diesen Instituten zurück, um die Zahlungen für unsere Kunden abzuwickeln“, erläutert Christian Plewe, Firmenkundenbetreuer für TÜV Rheinland bei der Deutschen Bank.

So gelang es, nicht nur die Anzahl bilateraler Bankverbindungen, sondern auch die Kontenanzahl deutlich zu reduzieren.

Einen weiteren Ansatzpunkt zur Kostensenkung identifizierte Muet bei der Konvertierung von Fremdwährungen. Gesucht wurde eine effiziente Lösung zur Abwicklung und Zentralisierung der Fremdwährungszahlungen. Bei FX4Cash, einem Onlinemodul der Deutschen Bank für den Auslandszahlungsverkehr von Unternehmen, ist der Treasurer von TÜV Rheinland fündig geworden.

Die Lösung ermöglicht, ausgehende Zahlungen an Tochtergesellschaften und Repräsentanzen in lokaler Landeswährung auszuführen; eingehende Zahlungen werden automatisch in eine wunschgemäße Empfangswährung konvertiert – und das, ohne jeweils ein Fremdwährungskonto zu unterhalten.

Mit diesem Setup gingen Muet und sein Team den nächsten Schritt der Cash-Management-Neuausrichtung an: die Finanzierung. „Vor dem Hintergrund steigender Kreditkosten und einem wachsenden Bewusstsein für Länderrisiken ist die Repatriierung des sogenannten Trapped Cash für Unternehmen noch wichtiger geworden“, umreißt Muet die Rahmenbedingungen für zentral agierende Finanzabteilungen. Das macht häufig maßgeschneiderte Lösungen für überschüssige Liquidität und für Finanzierungen nötig.

Beim TÜV Rheinland entschied man sich, die bislang dezentral von den einzelnen Landesgesellschaften arrangierten Finanzierungen unter einer globalen Umbrella-Kreditfazilität zu bündeln, die aus Deutschland heraus global und somit unter anderem auch für die asiatisch-pazifischen Standorte des Unternehmens flexibel genutzt werden kann. Der Vorteil: Der Mutterkonzern mit seiner besseren Bonität steht für die Verbindlichkeiten seiner Töchter ein. Damit lassen sich aus Sicht der kreditgebenden Bank Kontrahentenrisiken besser steuern – was für den Kreditnehmer wiederum niedrigere Zinskosten zur Folge hat.

„Die Struktur vereinfacht sehr effektiv die globale Kreditsteuerung für die Treasury-Abteilung und lässt gleichzeitig genügend Spielraum für die Berücksichtigung lokaler Besonderheiten.“

Christian Plewe, Deutsche Bank

„Diese Struktur vereinfacht sehr effektiv die globale Kreditsteuerung für die Treasury-Abteilung und lässt gleichzeitig genügend Spielraum für die Berücksichtigung lokaler Besonderheiten“, fasst Deutsche-Bank-Mann Christian Plewe die wesentlichen Vorteile zusammen.

Gut ein Jahr nach dem Roll-out der neuen Cash-Management-Strategie im asiatisch-pazifischen Raum zieht TÜV-Rheinland-Treasurer Julien Muet ein positives Fazit; hinter die zuvor gesetzten Projektziele macht der Finanzexperte einen grünen Haken. „Auch wenn die neue Strategie noch nicht vollständig umgesetzt ist“, sagt Muet, „sind wir in der Art und Weise wie wir Liquidität und Zahlungen in der Region managen, heute deutlich effizienter als damals.“ In einem immer dynamischeren geopolitischen und finanziellen Umfeld sieht sich TÜV Rheinland damit gut gerüstet.

12/2023

Chefredaktion: Bastian Frien und Boris Karkowski (verantwortlich im Sinne des Presserechts). Autor: Andreas Knoch. Der Inhalt gibt nicht in jedem Fall die Meinung des Herausgebers (Deutsche Bank AG) wieder.