In keinem Land der Welt breitet sich der mobile Zahlungsverkehr so rasch aus wie in Indien. Die Ursachen sind kurios – die Auswirkungen auch. Doch das System könnte weltweit ein Vorbild sein.

Die Karamellbonbons kann der Händler in der Tasche lassen: Früher waren die kleinen Leckereien der Ersatz für die Mangelware Wechselgeld. Doch heute zahlen die meisten Kunden über den QR-Code ganz einfach mobil. Foto: picture alliance / imagebroker / David Talukdar

Manche Phänomene finden verblüffende Erklärungen: Die beachtlichen Absatzrückgänge der Karamellbonbonhersteller in den vergangenen Jahren seien auf die enorme Ausweitung des mobilen Zahlungsverkehrs zurückzuführen, berichtete Indiens wichtigstes Wirtschaftsmagazin im Herbst letzten Jahres. Was absurd klingt wird verständlich, wenn man weiß, dass die Händler in Indien traditionell Karamellbonbons statt knapper Münzen als Wechselgeld herausgeben. Mit der elektronischen Bezahlung verschwindet das Rückgeld – und damit ein wichtiger Absatzkanal für Karamellbonbons.

So ganz stimmt das zwar offenbar nicht, 2022 meldete ein großer Hersteller wieder Wachstum. Aber dass die Erklärung für viele Beobachter so einleuchtend war, zeigt den enormen Erfolg einer Initiative, die im Jahr 2008 auf dem Höhepunkt der Finanzkrise ihren Anfang nahm und sich anschickt, in viele Teile der Welt hineinzuwirken: Die National Payments Corporation of India (NPCI) ist eine gemeinnützige Organisation, die von der indischen Zentralbank und dem indischen Bankenverband ins Leben gerufen wurde. Das Meisterstück der Organisation ist das 2016 gestartete Unified Payments Interface (UPI), ein Zahlungssystem für Echtzeitzahlungen (Instant Payment).

Viele Inder verbinden mit dem Jahr 2016 allerdings nicht nur gute Erinnerungen. Gut ein halbes Jahr nach dem Start von UPI hielt Premierminister Modi eine Ansprache an die Nation: Spät am Abend verkündete er, dass ab Mitternacht die beiden größten Banknoten, nämlich die 500- und 1.000-Rupien-Scheine, ihre Gültigkeit verlieren sollten. 500 Rupien entsprachen damals gerade mal 6,80 Euro. Die ungültig gewordenen Scheine umfassten 86 Prozent des gesamten Cash-Bestands in Indien. Diese „Demonetarisierung“ genannte radikale Bargeldreform richtete sich gegen die gigantische Schattenwirtschaft, in der Unmengen Bargeld gehortet wurden. Die Banknoten sollten gegen neue umgetauscht werden können.

86 Prozent

Des gesamten Bargelds wurden 2016 innerhalb weniger Stunden für ungültig erklärt.

Die Idee, das Schwarzgeld zu entwerten, ging allerdings nicht auf. Die indische Zentralbank berichtete 2018, dass mit 99,3 Prozent praktisch alle alten Banknoten in neue umgetauscht wurden. Aber die Aktion hatte einen Nebeneffekt: Weil sie offenbar kurzfristig umgesetzt wurde und schlecht geplant war, gab es viele Wochen kaum Bargeld – die neuen Scheine mussten erst gedruckt und ausgeliefert werden. Große Teile der Bevölkerung verbrachten viel Zeit in den Schlangen vor den spärlich gefüllten Geldautomaten. Ökonomen von der Harvard Universität, von Goldman Sachs und von der indischen Zentralbank Reserve Bank of India kommen zu dem Schluss, dass das Experiment das Wachstum im letzten Quartal 2016 um rund zwei Prozentpunkte gesenkt hat.

Ein weiterer Nebeneffekt war dagegen wohl beabsichtigt: Digitale Bezahlverfahren erleben einen enormen Aufschwung. Damit wird das Geschäft der Schattenwirtschaft enorm erschwert, weil die Transparenz erhöht wird. Damit in einer Gesellschaft wie Indien der arme Teil der Bevölkerung bei digitalen Zahlungen nicht außen vor bleibt, mussten erst die Voraussetzungen geschaffen werden. 2014 hat die indische Regierung jedem Haushalt das Recht auf ein Bankkonto eingeräumt – etwa eine halbe Milliarde Konten wurden seitdem im Rahmen dieses Programms vorwiegend bei staatlichen Banken eröffnet. Damit ist der größte Teil der indischen Bevölkerung an das Finanzsystem angeschlossen.

Weil noch mehr Menschen Smartphones als Bankkonten besitzen, ist das mobile Bezahlen explodiert. Einen großen Anteil daran hat die offene UPI-Plattform. Auf ihrer Basis können die Kunden mit einem QR-Code Überweisungen tätigen, und zwar kostenlos und in Echtzeit. An UPI sind alle Banken, aber auch Fintech-Apps angeschlossen. Auch die Internetriesen Amazon oder Google setzen auf UPI. Die Transaktionen sind außerdem ein wahrer Datenschatz, der es erlaubt, auch Kunden ohne langjährige Kontohistorie in der Bonität einzuschätzen und damit vielen Menschen zu Finanzierungen zu verhelfen, die im klassischen System keine Chance auf einen Kredit gehabt hätten.

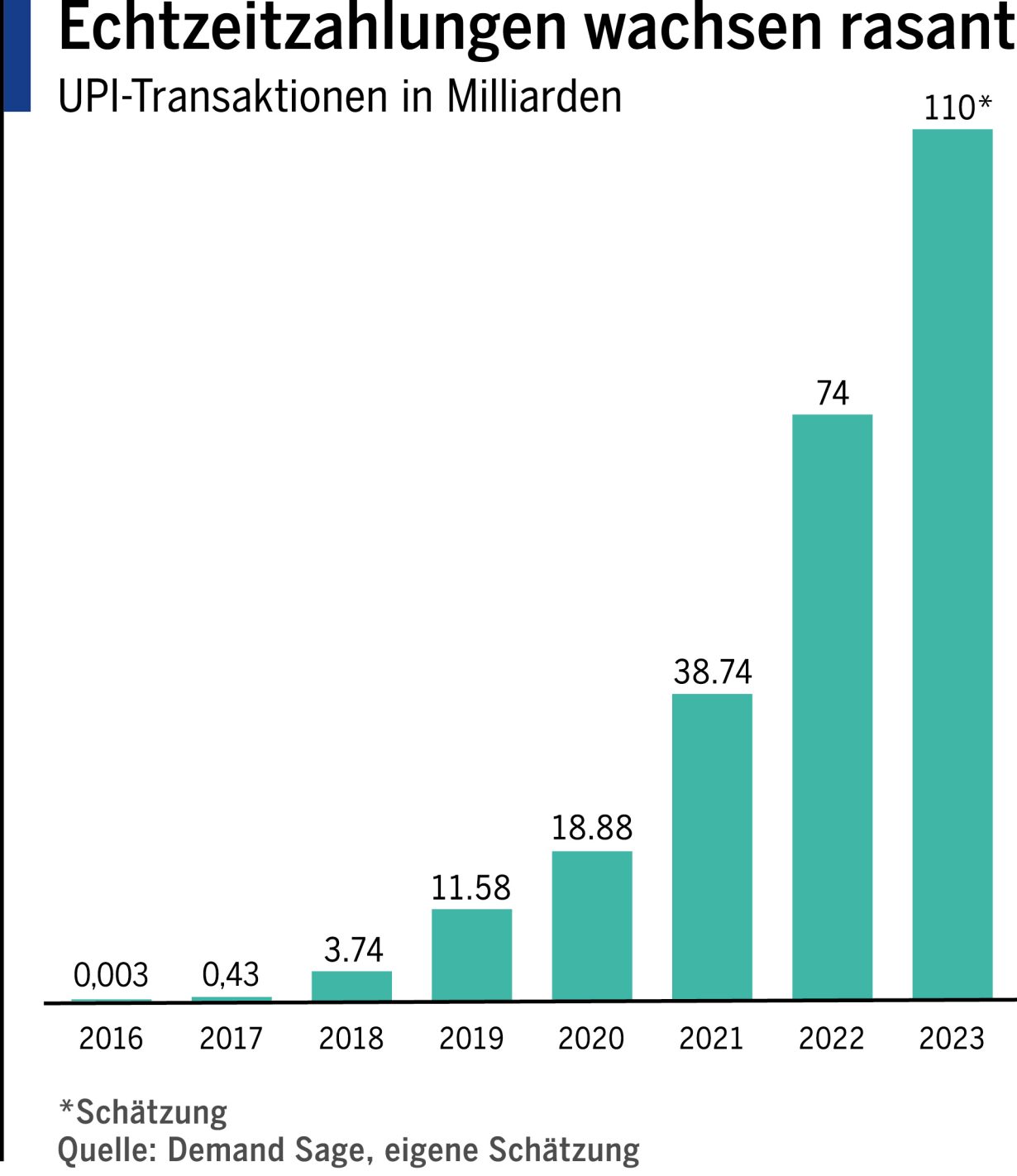

Die Bargeldreform von 2016 mag eine Initialzündung gewesen sein, der Durchbruch kam aber durch Covid, als viele Angst vor infektiösem Bargeld hatten. Doch auch nach dem Ende der Pandemie flachte die Nutzung nicht ab: Im ersten Halbjahr 2021 lag die Zahl der UPI-Zahlungen 2,7 mal höher als im ersten Halbjahr 2019, bis zum ersten Halbjahr 2023 stieg sie wiederum noch einmal um den Faktor 3,1. In diesem Jahr dürften weit mehr als 100 Milliarden UPI-Zahlungen durchgeführt werden, die etwa der Hälfte des BIP entsprechen.

Spannende Informationen und relevante Themen aus der Wirtschaft und Finanzwelt in kompakter Form für Ihren unternehmerischen Alltag und für Ihre strategischen Entscheidungen.

Wir machen Wirtschaftsthemen zu einem Erlebnis.

UPI kann durch Vereinbarungen mit anderen Staaten auch grenzüberschreitend genutzt werden. Zwar sind Afrika und Lateinamerika noch weiße Flecken, aber in der Nachbarschaft hat Indien mit zahlreichen Staaten in Süd-, Südost- und Ostasien Abkommen geschlossen, darunter mit den wirtschaftlich bedeutsamen Ländern Japan, Südkorea und Singapur. Auch die Europäische Union, Großbritannien und die Schweiz sowie Kanada und Australien gehören zu den Kooperationspartnern, dazu die strategisch wichtigen Länder der Arabischen Halbinsel – und Russland. Eigentlich fehlen nur die USA und China unter den bedeutenden Playern. Damit könnte UPI auch weltweit ein Standard werden, der die Echtzeitzahlungen in die Welt trägt – auch in die Entwicklungsregion Europa.

Die UPI-Transaktionen sind ein wahrer Datenschatz

In Indien fährt der Zug derweil immer schneller: Der Finanzdienstleister ACI Worldwide rechnet damit, dass 2027 über zwei Drittel aller Geldtransaktionen mobile Echtzeitzahlungen sein werden – für Deutschland liegt die Schätzung bei mickrigen 5,4 Prozent. Und schon 2023 zeigt sich, wie weit Indien sich bereits bewegt hat: Mit der Abschaffung der 500- und 1.000-Rupien-Scheine hatte die indische Regierung im November 2016 einen neuen 2.000-Rupien-Schein eingeführt. Der wurde nun Ende September dieses Jahres auch ungültig – aber diesmal kräht in Indien kein Hahn mehr danach. Das liegt aber nicht nur an UPI: Es gibt in Indien trotz aller Digitalisierung im Zahlungsverkehr immer noch jede Menge Scheine – der Bargeldbestand im Verhältnis zum BIP liegt in etwa auf europäischem Niveau.

10/2023

Chefredaktion: Bastian Frien und Boris Karkowski (verantwortlich im Sinne des Presserechts). Der Inhalt gibt nicht in jedem Fall die Meinung des Herausgebers (Deutsche Bank AG) wieder.