Die gesetzliche Rente in Deutschland ist alles andere als sicher. Umso mehr setzen Arbeitnehmer auf Auszahlungen aus der betrieblichen Altersvorsorge – doch können Unternehmen ihre Pensionszusagen noch halten?

Die gesetzliche Rente in Deutschland ist nicht mehr sicher. Betriebliche Altersvorsorge kann attraktive Zusatzrenten generieren – allerdings nur, wenn Arbeitgeber aufgrund veränderter Bedingungen auch ihre Strategien anpassen. Foto: Picture Alliance / dieKleinert.de / Willi Lutz

Norbert Blüms berühmte Worte „die Rente ist sicher“ entlocken den meisten beim Blick auf den Rentenbescheid nur noch ein müdes Lächeln. Die gesetzliche Rente ist 26 Jahre nach der Verabschiedung des Rentenreformgesetzes alles andere als sicher. Umso wichtiger ist für viele die betriebliche Altersvorsorge (bAV), über die Arbeitnehmer über die bAV eine Zusatzrente enthalten. Betriebsrenten sind ein wichtiges Argument im Wettbewerb um Talente – heute angesichts des Fachkräftemangels mehr denn je. „Das Rentenniveau sinkt immer weiter – die betriebliche Altersvorsorge spielt deswegen eine zentrale Rolle in der Mitarbeiterbindung,“ bekräftigt Matthias Ewert, zuständig für Corporate Insurances und Pension Solutions bei der Deutschen Bank.

Nun gilt allerdings auch für die bAV, was Finanzminister Christian Lindner im ZDF-Sommerinterview zu anderen Aufwendungen zu bedenken gab: „Irgendjemand muss das ja bezahlen.“ Im Fall direkter Pensionszusagen der Unternehmen bedeutet das: Der Arbeitgeber ist verpflichtet, seine Zusagen zu erfüllen. Dr. André Geilenkothen, Partner und Head of Pension Funding bei Mercer, erklärt, was unter direkten Pensionszusagen zu verstehen ist: „Das Unternehmen gibt dem Mitarbeiter ein Versprechen auf Altersvorsorge. Gezahlt wird diese aus angesammelten Mitteln oder dem operativen Cashflow.“

„Die betriebliche Altersvorsorge spielt eine zentrale Rolle in der Mitarbeiterbindung,“

Matthias Ewert, Deutsche Bank

Die Pensionszusagen hatten 2021 laut Auswertung der Arbeitsgemeinschaft für betriebliche Altersvorsorge e.V. (aba) mit 46% den größten Anteil an Deckungsmitteln der bAV. Die aba wies 318,8 Mrd. Euro an Direktzusagen aus, davon entfielen rund 171 Mrd. Euro auf bereits laufende Renten, weitere 147 Mrd. Euro auf unverfallbare Anwartschaften, also künftige Ansprüche.

„Dabei stellt sich immer die Frage nach der angemessenen und nachhaltigen Finanzierung dieser Direktzusagen“, sagt Geilenkothen. In der Vergangenheit, so der Experte, konzentrierten sich Unternehmen vor allem auf die Finanzierung über Rückstellungen. Das kann eine riskante Wette sein. „Wenn Unternehmen und Geschäftsmodelle sich wandeln oder sich der Personalbedarf ändert, dann wirkt sich das auf die langfristige Finanzierung der Pensionszusagen aus“, gibt Geilenkothen zu bedenken. Außerdem werden Pensionszusagen seit 2009 in der Handelsbilanz anders als in der Steuerbilanz bewertet – es kommt daher regelmäßig zu höheren Pensionsrückstellungen in der Handelsbilanz, die das Unternehmen aber nur zum Teil steuerlich geltend machen darf. Die steigenden Pensionsrückstellungen sind auch darum nach Ansicht von Sachverständigen für immer mehr Unternehmen ein Risiko. Matthias Ewert, Experte Pensionsmanagement bei der Deutschen Bank, erläutert in einer Ausarbeitung von 2020, dass Pensionszusagen mitunter zur „tickenden Zeitbombe“ werden.

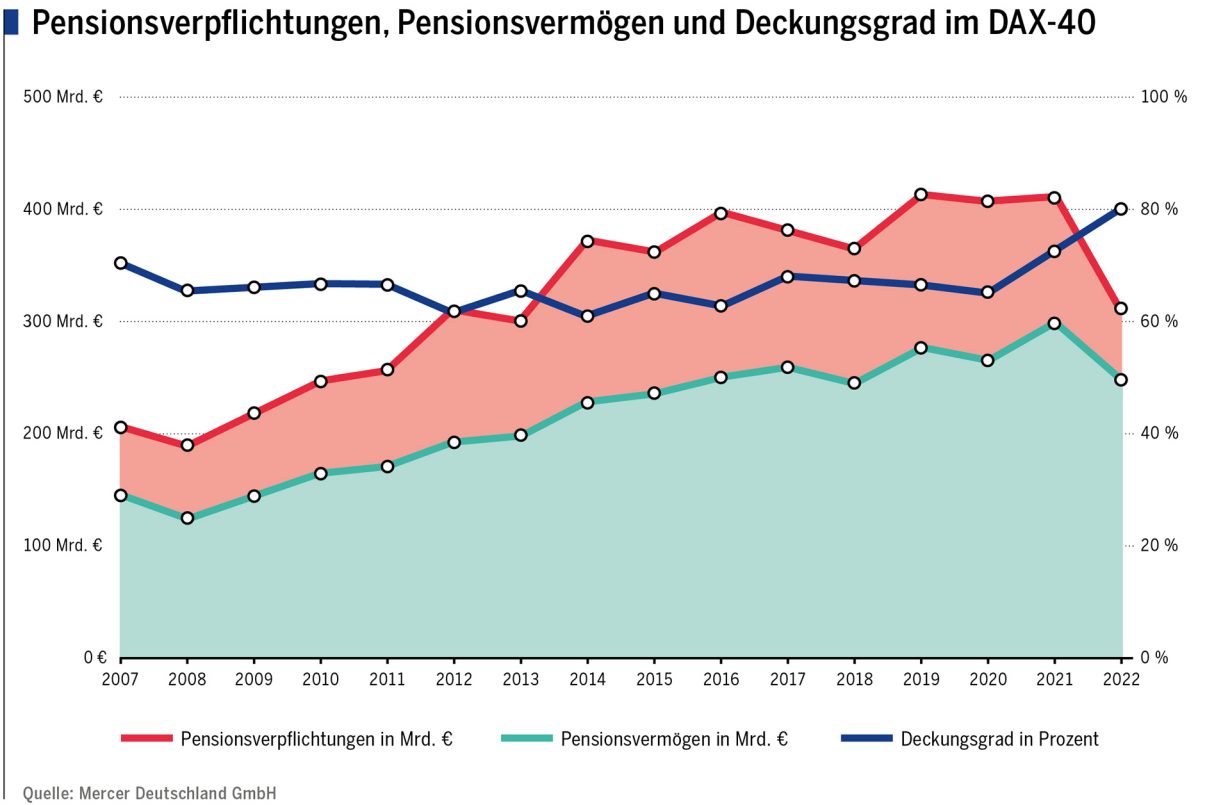

80%

Auf diesen Höchstwert stieg der Deckungsgrad der Pensionsverpflichtungen

Seitdem waren die Zeiten für die bAV durchaus turbulent, wenngleich zwei Effekte in unterschiedliche Richtungen wirkten. Die Pensionsvermögen litten gewaltig unter Corona, Krieg und Lieferkettenproblemen. Laut einer Schätzung von Mercer auf Basis der Geschäftsberichte der DAX-40-Unternehmen sowie aktueller Kapitalmarktinformationen sind die Pensionsvermögen im Jahr 2022 um 20% gesunken, auf einen Zeitwert von 240 Mrd. Euro. Gleichzeitig sanken aber durch die Zinswende die kalkulatorischen Pensionsverpflichtungen, die in der Niedrigzinsphase in schwindelerregende Höhen geklettert waren, und zwar um etwa 120 Mrd. Euro auf etwa 290 Mrd. Euro. Durch diesen Effekt stieg der Deckungsgrad, also das Verhältnis von Pensionsvermögen zu Pensionsverpflichtungen, trotz des Vermögensverlusts von 72% auf über 80% – ein neuer Höchststand.

Diese versicherungsmathematischen Gewinne spiegeln aber nur die rein bilanzielle Wertung wider. Mercer konstatiert: „Da die Verpflichtungen selbst in der Regel nicht zinsabhängig sind, ergibt sich aus der Zinsentwicklung keine tatsächliche langfristige Entlastung der Unternehmen.“ Ewert von der Deutschen Bank fasst die Situation folgendermaßen zusammen: „Bilanziell schafft der gestiegene Zins eine Entlastung. Habe ich aber auf der Aktivseite keinen Gegenposten in Form von Geld, hat der Arbeitgeber trotzdem ein Problem.“

Außerdem erhöhen sich die Verpflichtungen wegen der Anhebung der Rentendynamik, die etwa 10 Mrd. Euro betragen wird. Zusammengefasst konstatieren die Experten von Mercer: „Der Rückgang der Pensionsverpflichtungen aufgrund der Zinsentwicklung verdeckt also das zusätzlich erwartete Verpflichtungsvolumen aufgrund zukünftiger Anpassungen und zeigt letztlich scheinbare Entlastungen.“

Woran sich also nichts geändert hat: Pensionszusagen sind oft unterfinanziert. „Die Lage hat sich rein bilanziell entspannt“, erklärt Ewert. „Dennoch beinhalten die Zusagen so viele Herausforderungen, dass noch immer ein großes Risiko besteht.“ Doch es gibt eine Lösung: Pensionsrisiken können durch neue Wege der Ausfinanzierung und durch Auslagerung reduziert werden. „Es hat sich ein Trend herausgebildet, rückstellungsfinanzierte Pensionszusagen immer mehr mit Vermögen zu hinterlegen oder den Durchführungsweg der bAV zu wechseln“, berichtet Geilenkothen. „Dadurch wird sichergestellt, dass Vermögensmittel planmäßig angelegt sind und die Auszahlung sichergestellt ist.“

Spannende Informationen und relevante Themen aus der Wirtschaft und Finanzwelt in kompakter Form für Ihren unternehmerischen Alltag und für Ihre strategischen Entscheidungen.

Wir machen Wirtschaftsthemen zu einem Erlebnis.

Der gestiegene Zins schafft nur eine bilanzielle Entlastung.

Ein attraktiver Durchführungsweg kann das Treuhand-Modell oder Contractual Trust Agreement (CTA) sein. Dabei wird eine Treuhand eingerichtet und mit Vermögen ausgestattet und dadurch das Kapital an einen Zweck gebunden. Das Treuhand-Modell wirkt sich positiv auf die Liquiditätsplanung aus, da Rentenzahlungen den laufenden Cashflow nicht mehr belasten müssen. Ansprüche sind über das Treuhand-Vermögen garantiert.

„Wenn ein Unternehmen die bAV sorgfältig durchdenkt und plant, dann warten keine bösen Überraschungen.“

André Geilenkothen, Mercer

Eine andere Variante Risiken zu minimieren, ist die Auslagerung der Versorgung an einen Dritten. Zwar ist der Arbeitgeber auch dann der letztlich Verpflichtete – Vehikel wie Pensionsfonds, Pensionskassen oder Unterstützungskassen fungieren aber als externe Versorgungsträger, die eigenständig die Mittel des Arbeitgebers verwalten. Diese Lösungen sind nach dem Handelsgesetzbuch mittelbare Zusagen und müssen daher nicht bilanziert werden.

Pensionszusagen allein über Rückstellungen zu finanzieren ist im aktuellen Umfeld zunehmend problematisch. Andere Wege, die Verpflichtungen mit Vermögen zu hinterlegen oder eine Kombination aus verschiedenen Wegen der bAV können das Unternehmen entlasten – und auch in Zeiten hoher Inflation eine Lösung sein. Über die Auslagerung an Dritte verbessern sich Bilanzkennziffern, über CTAs können Risiken verringert werden. Welche Variante die richtige ist oder ob eine Kombination verschiedener Optionen bestmöglich entlastet, muss individuell nach den eigenen Zielen ausgearbeitet werden. Ist eine Strategie für die bAV ausgearbeitet, sollten die Durchführungswege regelmäßig gecheckt und gegebenenfalls angepasst werden. Geilenkothen fasst zusammen: „Wenn ein Unternehmen die bAV sorgfältig durchdenkt und plant, dann warten keine bösen Überraschungen.“ Auf die Arbeitnehmer warten die übrigens nie: Geht ein Unternehmen pleite, übernimmt der Pensions-Sicherungs-Verein (PSV) die Zahlungen.

01/2024

Chefredaktion: Bastian Frien und Boris Karkowski (verantwortlich im Sinne des Presserechts). Autor: Isabella-Alessa Bauer. Der Inhalt gibt nicht in jedem Fall die Meinung des Herausgebers (Deutsche Bank AG) wieder.