Wer international handelt, ist Währungs- und Zinsunsicherheiten ausgesetzt, außerdem schwankenden Rohstoffpreisen. Um das Unternehmen gegen diese Risiken abzusichern, braucht es informierte Entscheidungen und individuelle Strategien.

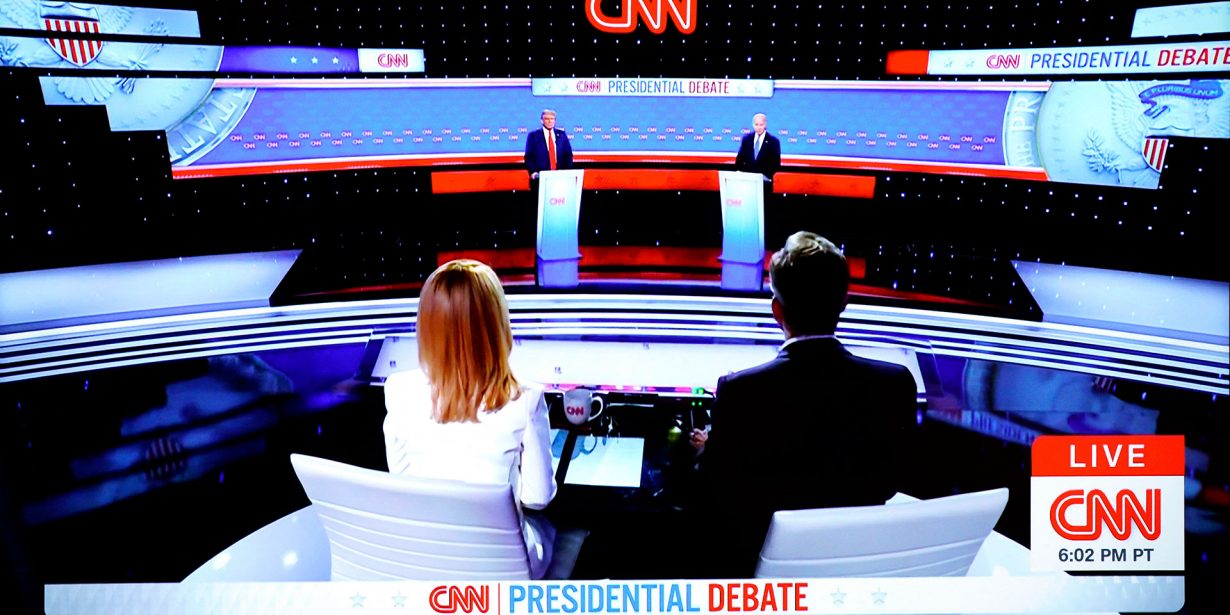

In den USA stehen im November Wahlen an, die Disruptionspotenzial haben und die Absicherung von Währungen und Rohstoffe noch stärker in den Fokus rücken könnten. Foto: picture alliance / abaca / Gripas Yuri

Laut Statistischem Bundesamt exportierten deutsche Unternehmen 2023 Waren im Wert von 1.562 Milliarden Euro. Für ihre Produktion sind sie wiederum meist auf importierte Rohstoffe angewiesen: Internationaler Handel, der mit Währungsrisiken verbunden ist und auf den sich schwankende Rohstoffpreise oder steigende Zinsen direkt auswirken. Die Profitabilität des eigenen Geschäfts hängt dann auch davon ab, wie bewusst der Unternehmer sich dieser Risiken ist und ob er eine passende Strategie zur Absicherung hat.

Corona war eine Zäsur für die globale Wirtschaft und auch das Ende der Pandemie brachte keine Entspannung. Geopolitische Risiken wirken sich auf den Welthandel aus und verändern das internationale Finanzsystem. Hohe Inflation hat zu rapide gestiegenen Zinsen geführt. In den USA stehen im November Wahlen an, die Disruptionspotenzial haben. In dieser Gemengelage steht das Absichern von Risiken wieder weit oben auf der Agenda der Unternehmen und ihrer Finanzabteilungen.

„Absicherung ist wieder stark in den Fokus gerückt.“

Oliver Moch, Deutsche Bank

Oliver Moch berät Firmenkunden der Deutschen Bank zum Thema und erklärt: „Absicherung ist wieder stark in den Fokus gerückt.“ Das bestätigt auch Lukas Lambrecht, der bei der Deutschen Bank den Bereich Risikoabsicherung für Mittelständische Unternehmen verantwortet: „Spätestens seit dem Angriff Russlands auf die Ukraine sind die Unternehmen sich der Länderrisiken bewusst, sie haben potenzielle Eskalationen auf dem Schirm und kalkulieren mögliche disruptive Risiken und Black-Swan-Szenarien ein.“

Ein gewisses Risikobewusstsein ist Voraussetzung – international agierende Treasury Abteilungen müssen darauf aufsetzend aber auch eine individuell passende Strategie erarbeiten, die ihr Unternehmen in seinem Geschäftsfeld bestmöglich schützt. Moch erläutert dazu: „Der Teufel steckt im Detail. Es muss klar sein, wie der Markt sich darstellt und welche Schritte in der eigenen Situation überhaupt machbar sind.“

Dabei, das betonen beide Experten, dürfe der Unternehmer die Absicherung nicht als unnötigen zusätzlichen Kostenpunkt verstehen, sondern vielmehr als Versicherung gegen mögliche Verluste in der Zukunft. Entscheidend ist darüber hinaus laut den Verantwortlichen der Deutschen Bank, dass eine faktenbasierte Einschätzung erfolgt, die die Risikotragfähigkeit des Unternehmers berücksichtigt. Nur mit einer fundierten, informierten und ehrlichen Bewertung der eigenen Lage kann die richtige Hedging-Strategie ausgearbeitet werden.

Das gilt sowohl für den Bereich des Währungs-Hedgings als auch für die Absicherung gegen schnell steigende Zinsen oder Rohstoffpreise. Während Lambrecht und Moch den Dialog mit den Kunden rund um das Absichern von Währungsrisiken als sehr rational erleben, berichten sie von mehr Emotion und Unsicherheit, wenn es darum geht, sich gegen steigende Zinsen abzusichern. Moch: „Da wird noch oft gezögert.“ Die Unternehmer müssen erst wieder mit der Volatilität des Zinsmarktes umgehen lernen. Bei vielen Unternehmen gibt es keine Richtlinien wie mit Zinsrisiken umzugehen ist und es muss zuerst eine Hedging-Strategie festgelegt werden. Ein oftmals gewählter Ausweg sind flexible Sicherungsmodelle statt statischer Lösungen – beispielsweise indem nur eine Bandbreite gesichert wird.

„Im Idealfall hätte man natürlich bereits 2021 den Zinsanstieg gesichert.“

Michael Pümpel, Deutsche Bank Research

Michael Pümpel von Deutsche Bank Research ergänzt: „Im Idealfall hätte man natürlich bereits 2021 den Zinsanstieg gesichert, bevor der rapide Anstieg passierte. Jetzt sehen wir niedrigere ‚Front-End-Zinssätze‘, da die Zentralbanken ihre Geldpolitik lockern.“

Moch kommentiert: „Für die Unternehmen besteht weiterhin die Unsicherheit, ob die bereits eingepreisten Zinssenkungen eintreten werden. Durch eine Zinssicherung schafft das Unternehmen Planungssicherheit und senkt die Zinskosten aufgrund der inversen Zinskurve“. Der Experte fügt hinzu, dass die Dialoge über Zinssicherungen stark zugenommen haben und insbesondere strukturierte Lösungen, wie die Absicherung einer Bandbreite, von Kunden nach wie vor nachgefragt werden.

Im Währungs-Hedging ist die Schwierigkeit wiederum, die Entwicklung des globalen Finanzsystems im Blick zu behalten. Zwar, da sind sich Lambrecht und Moch einig, wird der US-Dollar weiter die dominierende Währung bleiben. Das sieht auch Pümpel so: „Im globalen Handel ist der US-Dollar mit Abstand führend.“ Aber die Experten erklären auch unisono, dass zum einen der chinesische Renminbi an Bedeutung gewinnt und zum anderen beispielsweise im innerasiatischen Handel verstärkt lokale Währungen genutzt werden. Ein Abgesang auf den US-Doller ist nicht angebracht, dass die Finanzwelt aber den Ausgang der US-Wahlen aufmerksam verfolgen wird, steht dennoch fest.

Auch beim Absichern von Rohstoffen muss auf spezifische Herausforderungen reagiert werden: Corona und der Krieg in der Ukraine – beziehungsweise die damit einhergehende Energieknappheit – haben demonstriert, wie schnell bei der Versorgung mit Rohstoffen ein Engpass, ein Verfügbarkeitsproblem, entsteht. Dennis Bastian von der Deutschen Rohstoffagentur erklärt: „Sowohl Produktion als auch Aufbereitung von Rohstoffen sind teilweise hochkonzentrierte Märkte. China bildet beispielsweise bei Kupfer oder Lithium den entscheidenden Flaschenhals in der Weiterverarbeitung des Rohstoffs.“

Spannende Informationen und relevante Themen aus der Wirtschaft und Finanzwelt in kompakter Form für Ihren unternehmerischen Alltag und für Ihre strategischen Entscheidungen.

Wir machen Wirtschaftsthemen zu einem Erlebnis.

65 Prozent

Maximum, an strategischen Rohstoffen in jedem relevanten Verarbeitungsstadium, das die EU für ihren jährlichen Bedarf aus einem einzigen Nicht-EU-Land beziehen darf.

Dieses Verfügbarkeitsproblem muss in erster Linie durch politische Entscheidungen reduziert werden. Die Europäische Union (EU) versucht über den Critical Raw Materials Act, Abhilfe zu schaffen. Die Regelung soll eine bessere Selbstversorgung Europas gewährleisten. Das Gesetz legt beispielsweise fest, dass die EU nicht mehr als 65 Prozent ihres jährlichen Bedarfs an einem strategischen Rohstoff in jedem relevanten Verarbeitungsstadium aus einem einzigen Nicht-EU-Land beziehen darf.

Anders sieht es aus, wenn es um die Absicherung von Marktpreisrisiken bei Rohstoffen geht. Hier ist wieder der Unternehmer gefragt. Dennis Bastian betont, dass sowohl Rohstoffanbieter als auch Hersteller, die den Rohstoff für ihre Produkte benötigen, absichern sollten. Möglich ist das für Basismetalle beispielsweise an den großen Rohstoffbörsen wie der London Metal Exchange oder über Geschäftsbanken wie der Deutschen Bank. Über die Deutsche Bank kann inzwischen auch der Preis von Lithium oder Cobalt gesichert werden.

Lambrecht von der Deutschen Bank merkt in diesem Zusammenhang an, dass die Entscheidung über das Rohstoff-Hedging in vielen Unternehmen vom Einkauf getroffen wird. Er appelliert in diesem Zusammenhang an die Unternehmen, den Dialog zwischen den Abteilungen auszuweiten und die Finanzexperten aus dem Treasury mit ins Boot zu holen.

Fest steht aber sowohl im Währungs-, als auch im Zins- und Rohstoff-Hedging: Absicherung funktioniert nur, wenn faktenbasiert entschieden und frühzeitig über die richtige Absicherung nachgedacht wird.

07/2024

Chefredaktion: Bastian Frien und Boris Karkowski (verantwortlich im Sinne des Presserechts). Autor: Isabella-Alessa Bauer. Der Inhalt gibt nicht in jedem Fall die Meinung des Herausgebers (Deutsche Bank AG) wieder.