Alle Kredite in ein Paket zu schnüren war bislang nur großen Unternehmen möglich. Nun aber öffnen immer mehr Banken strukturierte Finanzierungen auch dem Mittelstand. Wir zeigen an drei Beispielen, wie so etwas funktioniert

TEXT: STEPHAN SCHLOTE

Manche der schönsten Produkterlebnisse rund ums Auto bekommt der Fahrer gar nicht so wirklich mit. Etwa dieses: einsteigen, Fenster runter, Lehne verstellen, los geht’s. Bis zu 200 Elektromotoren sorgen in aktuellen Fahrzeugen inzwischen dafür, dass Funktionen wie diese reibungslos klappen. Ohne die vielen kleinen Helfer wäre Autofahren heute deutlich mühsamer. Elektromotoren sind klassische Zulieferprodukte. Einer dieser Zulieferer, die Eckerle Gruppe aus dem badischen Ottersweier, hat es als Lieferant weit gebracht. Denn Eckerle montiert Baugruppen für Elektromotoren in Kraftfahrzeugen. Die Kunden sind die großen Namen der Zulieferindustrie, etwa Bosch oder Continental.

Eckerle behauptet sich im harten Konkurrenzkampf der Autozulieferer: In den vergangenen Jahren haben die Badener zwei Wettbewerber übernommen. Europaweit gehört das 1968 von einem vormaligen Bosch-Mitarbeiter gegründete Unternehmen bereits zu den Top 3 im Markt, und "diese Position“, sagt Jürgen Sturhahn, Mitglied der Geschäftsleitung, „wollen wir auch global erreichen“. Eckerle, so scheint es, hat ein paar Dinge besser gemacht als andere. Dazu gehört, dass das Unternehmen schon kurz nach dem Mauerfall in Osteuropa produzierte, seinen Kunden immer weltweit folgte, ein striktes Bekenntnis zu maximaler Qualität abgab und eine tief verankerte mittelständische Wertekultur verfolgte.

Das Ergebnis ist heute ein gesundes Unternehmen, das sich, so formuliert es Sturhahn, „eigentlich keinen Kopf machen muss, ob es einen Kredit bekommt oder nicht“. Er hat sich selbst doch einen Kopf gemacht, wie sich Eckerle in Zukunft finanzieren will. Und dann im Sommer 2014 eine Menge verändert: Sturhahn packte rund 80 Prozent der gesamten Fremdfinanzierung unter das Dach eines Konsortialkredits. Seitdem haben sich drei Banken unter Führung der Deutschen Bank darauf festgelegt, dem Unternehmen über drei Jahre unter den vereinbarten Bedingungen die Kredite zur Verfügung zu stellen, zum Teil auch auf Ebene der Tochtergesellschaften im Ausland. Und wenn es sein muss, auch mal mehr: Im Herbst 2014 übernimmt Eckerle einen Wettbewerber in Thüringen, das erst wenige Monate zuvor vereinbarte Volumen wird von den Banken kurzfristig um ein Drittel angehoben. Für den zukünftigen Wachstumskurs von Eckerle war diese reibungslose Finanzierung der Übernahme entscheidend. „Ich kann das alles nur empfehlen“, sagt Sturhahn. Denn: „So einfach hätten wir in der alten Kreditwelt die Übernahme nicht gestemmt.“

Die alte Welt – das hieß viele Einzelgespräche mit verschiedenen Banken, Vergleich von Konditionen, Laufzeiten und geforderten Sicherheiten. Vergessen, vorbei. Bei einem Konsortialkredit tragen mehrere Banken unter Führung der Konsortialbank Kreditlast und Risiko gemeinsam. Kreditsumme, Konditionen und Sicherheiten sind quotal verteilt, jede Bank ist entsprechend ihrem vereinbarten prozentualen Anteil mit dabei. Und das über Jahre. Gerade für Autozulieferer, ewige Beifahrer im Zyklus der PS-Branche, ist diese neue finanzielle Planungssicherheit zentral. „Auch wenn es mal nicht so gut läuft“, sagt Sturhahn, „wollen wir keine nervösen Banken.“

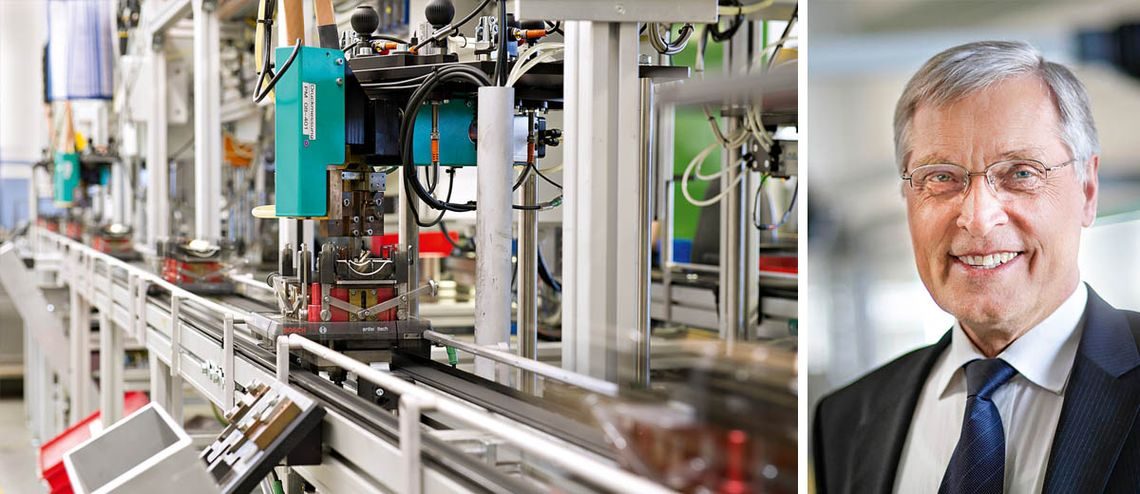

FOTOS: KLAUS HOHNWALD, MICHAEL BODE/ECKERLE (2)

Wenn im Auto die Elektromotoren surren, ist die Chance recht hoch, dass ein Bauteil des südbadischen Zulieferers Eckerle mit drinsteckt. Autozulieferer haben es nicht immer leicht, doch Eckerle wächst munter und übernimmt auch noch die Wettbewerber. Als jüngst mal wieder die Finanzierung einer Übernahme anstand, ging Jürgen Sturhahn einen neuen Weg. Und stellte das Gros seiner gesamten Fremdfinanzierung sowie die benötigten Mittel für Übernahme und weiteres Wachstum unter einen Konsortialkredit.

„Verglichen mit früher sind wir entlastet“

Manfred Grundner

Und das heißt: in Treue fest. Denn anders als früher können bei Eckerle die Banken nicht mehr die Kredite kündigen. Oder nur mit großen Schwierigkeiten. Haben sich einmal alle wichtigen Geldgeber zu einem Konsortium zusammengetan, so ist eine Kündigung nur gemeinsam möglich. Und damit weniger wahrscheinlich: Würden alle Banken zeitgleich kündigen, der gefürchtete Dominoeffekt, wäre ein Unternehmen akut gefährdet. Daran aber hat keine Bank Interesse.

Der Weg zum Abschluss des Konsortialvertrags muss aber erst einmal gegangen werden. „Wir haben ein Jahr gebraucht bis zur Unterschrift“, berichtet Eckerle-Geschäftsführer Sturhahn und empfiehlt, „Geduld, Ausdauer und Verständnis“ mitzubringen. Bei mehreren Banken bestehe nun mal ein hoher Abstimmungsbedarf „mit vielen Gesprächen“. Rund 50 Seiten umfasste letztlich der Konsortialvertrag für Eckerle, auch das keine Lektüre, die man unter Zeitdruck machen sollte. Als „arbeitsintensiv und anstrengend“ beschreibt auch Manfred Grundner, kaufmännischer Geschäftsführer beim Allgäuer Maschinenbauer Otto Bihler, die Phase bis zum Vertragsabschluss. Doch Grundner würde heute nichts anders machen. Früher musste er über zehn Kreditverträge mit drei Banken ausbalancieren, heute nur noch einen. „Am Ende lohnt die Mühe“, sagt Eckerle-Geschäftsführer Sturhahn, und Bihler-Chefkaufmann Grundner sieht es genauso: „Verglichen mit früher sind wir sehr entlastet.“

Natürlich kann man ein Unternehmen auch anders finanzieren, so, wie es bis heute vielfach üblich ist. Mit einer Vielzahl zumeist kurzfristiger Kredite jonglieren, für jedes neue Projekt ein neuer Antrag, alles verteilt auf viele Banken, immer auf der Jagd nach dem günstigsten Anbieter mit dem günstigsten Zins. Es ist ein anstrengendes Geschäft und ein riskantes dazu. Denn eine der Erfahrungen aus der Finanzkrise geht so: „Stabilität und Berechenbarkeit“, sagt Steffen Rapp, einer der Experten für strukturierte Finanzierungen bei der Deutschen Bank, „ist gerade für den Mittelstand das Wichtigste beim Thema Finanzierung“.

Mittelstand? Strukturierte Finanzierungen waren in der Vergangenheit normalerweise den Konzernen vorbehalten und haben sich seit der Jahrtausendwende auch bei großen mittelständischen Unternehmen etabliert. Die hatten damit die Möglichkeit, ihre zahlreichen Kreditlinien bei verschiedenen Banken unter ein gemeinsames Dach zu stellen. Oftmals sind die Verträge sehr umfangreich und orientiert an internationalen Vertragsstandards. Dies erfordert zeitintensive Vertragsverhandlungen und in der Regel eine Begleitung durch externe Anwälte. Für den Mittelstand war dies oftmals hinderlich, muss jedoch kein Thema mehr sein. Heute bietet die Deutsche Bank eine deutlich verschlankte Variante für kleinere Unternehmen an.

FOTOS: BIHLER

Der Allgäuer Sondermaschinenbauer ist ein gesundes Unternehmen. Und muss sich eigentlich wenig Sorgen machen, ob und wie er den nächsten Kredit bekommt. Doch wie alle Maschinenbauer ist auch Otto Bihler starken Zyklen ausgesetzt. Für Manfred Grundner, oberster Kaufmann im Hause Bihler, Anlass genug, die gesamte Finanzierungsstrategie zu hinterfragen. Die war bislang recht kurzfristig. Grundner entschied sich für einen strategischen Ansatz und eine langfristige Lösung. Planbarkeit und Sicherheit sind für ihn bei einer konsortialen Finanzierung die zentralen Argumente.

Teil dieser Verschlankung ist auch das benötigte Reporting. Banken müssen naturgemäß wissen, wo der Kunde steht. Stichwort: Transparenz (siehe results 2/2012). Dies wird einfacher, weil die beteiligten Banken ihre Anforderungen vereinheitlichen. Das Reporting enthält in der Regel auch eine Darstellung der vereinbarten Finanzkennzahlen – meist zwei oder drei individuell vereinbarte Werte, die sich am Geschäft des Kunden orientieren. „Im Tagesgeschäft“, sagt Sturhahn, „ist unser Kommunikationsaufwand mit den Banken deutlich gesunken.“

Gute Erfahrungen machte auch der Magdeburger IT-Dienstleister regiocom. Das Unternehmen erstellt unter anderem die Rechnungen für bundesweit rund 1,5 Millionen Strom-, Gas- und Fernwärmekunden, bei weiteren fünf Millionen hat regiocom die Datenbasis kalkuliert. Das Unternehmen, Mitte der Neunziger als Joint Venture zwischen dem Stromkonzern E.ON und drei Magdeburger Unternehmern gestartet, ist eine echte ostdeutsche Erfolgsstory. Rund 2000 Teil- und Vollzeitkräfte beschäftigt regiocom inzwischen, das Gros im Magdeburger Servicecenter. Das Erfolgsrezept: regiocom verbindet IT-Kompetenz mit Endkundenberatung am Telefon. „In unserem Markt“, sagt Mitgeschäftsführer Sebastian Kerz, „sind wir die Nummer 1.“ Und alles wäre so weitergelaufen, hätte der vormalige regiocom-Partner E.ON nicht im Januar 2014 beschlossen, aus dem ostdeutschen Joint Venture auszusteigen. IT-Services sollten fortan nicht mehr zum Kerngeschäft gehören. Es war eine „Trennung in Freundschaft“, wie es Kerz beschreibt, doch erst mal war diese Trennung ganz schön anstrengend. Galt es doch, mal eben auf die Schnelle einen zweistelligen Millionenbetrag zu besorgen, um den scheidenden Partner auszuzahlen. Auch für einen erfolgreichen Mittelständler kein leichter Job. Und das alles noch unter Zeitdruck, denn E.ON wollte binnen Monaten raus.

Konsortialkredite stellen meist die bestehende Finanzierung unter ein neues gemeinsames Dach. Es geht aber auch anders, und mit dieser Idee ging Kaufmann Kerz im Januar 2014 zur Deutschen Bank. Warum nicht diese Kreditform für die Finanzierung eines Anteilskaufs einsetzen? Gedacht, gesagt, getan: Die Deutsche Bank stellt zusammen mit der Investitionsbank Sachsen-Anhalt die Hälfte des benötigten Kapitals über einen Konsortialkredit, die andere Hälfte finanziert das Unternehmen per Sale-and-Lease-Back der Betriebsimmobilie. „Deal“, hieß es schon nach vier Monaten, und das sei für einen auf fünf Jahre ausgelegten Konsortialkredit, der auch noch über eine öffentliche Bank mit ihren Aufsichtsgremien läuft, schon eine „superschnelle Zeit“, sagt Kerz. Im Sommer 2014 konnte regiocom E.ON ausbezahlen und musste dennoch keinen Cent aus der vorhandenen Liquidität entnehmen.

FOTOS: RAYK WEBER, MICHAEL UHLMANN/REGIOCOM (2)

Was tun, wenn ein Gesellschafter aus dem gemeinsamen Unternehmen aussteigen will? Woher das Geld nehmen, um ihn auszubezahlen? Und das möglichst schnell? Vor diesem Problem standen Sebastian Kerz und Compagnons mit dem Magdeburger IT-Dienstleister regiocom. Denn der vormalige Partner E.ON Energie hatte seine Strategie geändert und wollte raus aus der Beteiligung. Auf die Schnelle einen Kredit gibt es für so etwas meist nicht. Hier schon: regiocom finanzierte einen Teil des Kaufpreises über einen Konsortialkredit. Und hatte nach knapp einem halben Jahr alles unter Dach und Fach.

Doch was lässt sich lernen aus den Erfahrungen dieser Unternehmen? Worauf sollten Familienunternehmen achten, wenn sie erstmals einen Konsortialkredit verhandeln? „Ein gewisses Selbstbewusstsein in den Verhandlungen“ empfiehlt etwa Eckerle-Manager Sturhahn. Und eine nicht zu eng gefasste Kreditsumme. Und gerade weil bei einem Konsortialkredit viele mitreden, regt regiocom-Geschäftsführer Kerz an, „unbedingt den langjährigen Kundenbetreuer im Boot zu halten“. Das ist der erste Ansprechpartner für alles. Bihler-Financier Grundner rät zudem, Verhandlungsspielräume zu nutzen und „nicht blind jede Finanzkennzahl zu unterschreiben. Maximal vier müssen reichen.“

Grundner weiß, wovon er spricht. Für seinen Arbeitgeber, den Allgäuer Spezialmaschinenbauer Bihler, hat er, wie oben beschrieben, selbst eine Konsortialfinanzierung aufgesetzt. Bihler, das ist typisch deutsche Ingenieursarbeit: Hightech, Premium und hochindividuelle Lösungen. „Jeder Auftrag eine neue Welt“, sagt Grundner. Das über 60-jährige Familienunternehmen ist einer der Vorreiter der voll vernetzten Fabrik. „Industrie 4.0“ war hier schon Thema, bevor dieser Begriff überhaupt in die Medien kam (siehe auch results 2/2014). Bihler versteht sich als Systemlieferant, weil er Werkzeug- und Maschinenbau zu einer Komplettlösung verbindet. Der USP: Die Bihler-Technologie kombiniert die Stärken der Stanz-, Biege- und Montagetechnik. Sie integriert Schlüsseltechnologien wie Zuführen, Schweißen, Gewindeformen oder Schrauben zu hocheffizienten, voll automatisierten Komplettlösungen, und das mit maximalem Output: Manche Maschinen schaffen bis zu 3000 Teile pro Minute.

Im Hause Bihler sieht man sich als gesunder und solider deutscher Maschinenbauer, mit einer Fabrik in den USA. Bei der Finanzierung ticken Grundner und Kollegen „ eher konservativ“, bei den Planzahlen „nicht auf Umsatzwachstum fixiert“. Die Bihlers sehen sich als „grundsolide und gesund“, können aber einem Thema nicht entkommen: dem klassischen Auf und Ab des Maschinenbaus. Zudem bedeutet ein so hochspezialisierter Sondermaschinenbau oftmals eine Vorfinanzierung von Aufträgen, die sich auf bis zu 18 Monate strecken. „In unserer Branche stehen die Banken nicht Schlange“, sagt Grundner, und das war für ihn irgendwann der Auslöser, das Thema Finanzierung neu anzupacken. Bis dahin war Bihler ausschließlich kurzfristig finanziert. Das heißt im Kreditvertrag „bis auf Weiteres“ und im Worst Case: Kündigung nach drei Monaten. Ende 2013, Bau und Finanzierung eines Schulungszentrums stehen zusätzlich an, begibt sich Grundner auf die, wie er es nennt, „Suche nach mehr Sicherheit“. Und schließt im Sommer 2014 einen vierjährigen Konsortialvertrag mit der Deutschen Bank und drei weiteren Banken. Grundner und die Banken packen alle bestehenden Finanzierungen in den neuen, gemeinsamen Kreditvertrag. Und verkoppeln diese strukturierte Finanzierung auch noch mit zwei zins- günstigen KfW-Programmen. „Bis auf Weiteres“ ist fortan Vergangenheit. Zugleich wird das gesamte bisherige Finanzierungsvolumen um zehn Prozent aufgestockt. „Auch das“, sagt Grundner, „wäre in der alten Welt so einfach nicht gelaufen.“ Und was ihm zusätzlich gefällt: „Wir fühlen uns in unserer Position gegenüber den Banken wirklich gestärkt.“ Auch kein schlechtes Gefühl. Und im deutschen Mittelstand nun wirklich kein alltäglicher Satz.

Weitere Informationen

Kontakt: Ihr Kundenbetreuer. Steffen Rapp, Leiter Strukturierte Finanzierung, Deutsche Bank Stuttgart, E-Mail steffen-a.rapp@db.com

Steffen Rapp ist Leiter des Bereichs Strukturierte Finanzierung bei der Deutschen Bank in Stuttgart

Bei Begriffen wie „strukturierte Finanzierung“ oder „Konsortialkredit“ denken viele Familienunternehmer immer noch, das sei nur was fuür die großen Player – zu kompliziert, zu teuer. Stimmt das denn?

Das hat mal gestimmt. Inzwischen ist es aber so, dass wir hier eine Menge vereinfacht haben. Wir haben ein Produkt, das noch vor Kurzem tatsächlich nur große Unternehmen nutzen konnten, auf die Bedürfnisse des Mittelstands zugeschnitten. Das bedeutet, wir arbeiten mit einem Vertrag, der im Kern vielleicht noch rund 30 bis 40 Seiten hat. Klar ist das immer noch mehr als bei einem klassischen Kredit. Aber dafür, dass wir da ganz unterschiedliche Produkte und Partner zusammenführen, ist das heute schon sehr überschaubar.

Welche Unternehmen sehen Sie denn im Mittelstand als typische Zielgruppe für strukturierte Finanzierungen?

Wer über eine Topbonität verfügt, für den ist eine konsortiale Finanzierung vielleicht nicht so spannend. Reizvoll ist es für die, bei denen die Finanzierung kein Selbstläufer ist. Das sind vor allem Unternehmen aus zyklischen Branchen wie dem Maschinenbau oder der Zulieferindustrie. In Umsatz gesprochen, sehen wir als Hauptzielgruppe Unternehmen ab 50 Millionen Euro aufwärts. Wir hatten aber auch schon Fälle, in denen wir bei nur zehn Millionen Euro Finanzierungsvolumen ein Konsortium arrangiert haben.

Wenn sich Banken zusammentun, senkt das doch den Wettbewerb. Für den Kreditnehmer bedeutet das dann letztlich höhere Finanzierungskosten.

Das wäre zu einseitig gedacht. Es gibt kein anderes Bankprodukt, das über Jahre so viel Finanzierungsstabilität bietet wie der Kredit im Konsortium. Sicher kostet eine konsortiale Finanzierung etwas mehr, weil wir als Bank uns wesentlich länger an einen Kunden binden und einen erheblich höheren Aufwand haben. Dennoch bleiben wir mit unseren Konditionen voll im Markt, schließlich wollen wir uns als Bank auch für künftige Finanzierungsrunden empfehlen. Zudem kann der Kunde mitbestimmen, welche Banken er gerne im Konsortium hätte. Und dann gibt es seit der Finanzkrise noch einen Punkt: Wenn ein Kunde heute für eine sprungfixe Investition eine Finanzierung sucht, werden die meisten Banken auf eine konsortiale Finanzierung drängen. Die Banken wollen mehr Sicherheit und Berechenbarkeit untereinander, und davon profitiert auch der Kunde.

Das heißt aber auch, dass sich der Kreditnehmer über viele Jahre bindet.

Das ist ja genau der Vorteil. Wer sich dafür entscheidet, finanziert strategisch. Ein Konsortialkredit kann flexibel gestaltet werden mit entsprechenden Reserven. Genauso können Finanzierungsreserven für Wachstumspläne gleich mit aufgenommen werden. Es ist durchaus üblich, in einen Vertrag verschiedene Tranchen mit verschiedenen Laufzeiten, Tilgungsmodalitäten und Verwendungszwecken aufzunehmen. Ein konsortialer Kredit ist kein Monolith, sondern enthält bei Bedarf ein ganzes Paket etwa mit mehreren Betriebsmittelkrediten, mit Avalen, verschiedenen Währungen und Zinsperioden. Zudem wird der Vertrag meist für eine Unternehmensgruppe geschlossen. Das heißt, bei Bedarf sind auch die Tochterunternehmen ziehungsberechtigt. Das alles muss verhandelt und aufgesetzt werden, und deshalb dauert es auch länger als gewohnt. Dafür aber ist dieses Produkt dann wirklich maßgeschneidert.

results. Das Unternehmer-Magazin der Deutschen Bank 1-2015