In den USA ist es vernetzten Privatanlegern gelungen, den Kurs der Gamestop-Aktie komplett von ihrem fundamentalen Wert zu entkoppeln. Verändern die sozialen Medien die Börse nachhaltig?

Schwärme können intelligent sein – oder mächtig: Das Reddit-Forum Wallstreetbets macht aus Kleinanlegern Kurstreiber. Foto: picture alliance

Robin Hood ist ein sagenumwobener Held: dargestellt als Kämpfer für die gerechte Sache, der den Reichen ihr überschüssiges Geld nimmt und es an die Armen verteilt. Der gleichnamige Neobroker Robinhood versprach nicht weniger als die Demokratisierung des Aktienmarkts und bot durch kostenloses Trading über das Smartphone jedem einen schnellen und einfachen Zugang zur Börse an.

Die Strategie schien aufzugehen. Im Jahr 2013 gegründet, mauserte sich die Trading-App zu einem der beliebtesten Onlinebroker der USA und wurde dort Ende vergangenen Jahres von mehr als 13 Millionen Privatanlegern genutzt. Doch das noble Image bekam Kratzer. Im Dezember 2020 zahlte der Broker 65 Millionen Dollar, um eine Anklage der US-amerikanischen Wertpapieraufsicht SEC beizulegen. Die Trading-App hatte verschwiegen, dass sie zwischen 2015 und 2018 gegen Zahlungen Kundenorders an Broker-Unternehmen und Hedgefonds weitergeleitet hat – das ist in den USA zwar umstritten, aber nicht illegal, solange der Kunde darüber informiert wird.

Nur wenige Wochen später machte Robinhood erneut Schlagzeilen. Dem Broker wurde Marktmanipulation vorgeworfen, und zwar gemeinsam mit zwei Hedgefonds, einem Youtuber und einer Social-Media-Plattform. Im Februar mussten die Chefs der Häuser vor dem US-Kongress Stellung beziehen. Im Raum stand der Vorwurf, dass der US-amerikanische Aktienmarkt durch Broker korrumpiert wurde. Doch die wirklich spannende Frage wurde gar nicht aufgeworfen: Können soziale Medien die Funktion der Börse aushebeln?

Was war passiert? Alles begann mit spekulativen Aktientipps auf der Social-Media-Plattform Reddit. Im Grunde genommen ist Reddit eine Ansammlung unterschiedlicher Diskussionsstränge (Threads) zu verschiedensten Themen. Der Reddit-Thread „Wallstreetbets“ thematisiert seit seiner Gründung im Januar 2012 spekulative Investmentstrategien in Aktien und hatte Ende Februar 2021 rund 9,2 Millionen Abonnenten. Die Inhalte sind öffentlich, jeder kann die Beiträge lesen und anonymisiert auch selbst schreiben. Wie viel Aufmerksamkeit ein einzelner Beitrag bekommt, hängt davon ab, wie häufig er von den Nutzern geteilt wird.

Spannende Informationen und relevante Themen aus der Wirtschaft und Finanzwelt in kompakter Form für Ihren unternehmerischen Alltag und für Ihre strategischen Entscheidungen.

Wir machen Wirtschaftsthemen zu einem Erlebnis.

so viele Gamestop-Aktien wie existierten hatten Hedgefonds zwischenzeitlich leerverkauft.

Anfang Januar dieses Jahres rückte Wallstreetbets plötzlich an die Spitze der Reddit-Charts. In einem Thread stachelten sich Hobbyanleger gegenseitig an, Jagd auf Hedgefonds zu machen. Vielen Anlegern ging es nicht so sehr darum, Geld zu verdienen, sie wollten einfach Hedgefonds abstrafen. Im Fokus stand die Aktie der Einzelhandelskette Gamestop. Das US-Unternehmen verkauft Videospiele, hat allerdings den Wandel vom stationären zum Onlinehandel verschlafen, weshalb das Geschäftsmodell und die Aktie unter Druck stehen. Mehrere Hedgefonds wetteten mit Shortselling-Strategien auf sinkende Kurse. Beim Shortselling leihen sich Investoren Aktien und verkaufen diese direkt weiter. Bevor sie die geliehenen Papiere an den ursprünglichen Eigner zurückgeben müssen, kaufen sie die Aktie am Markt wieder ein. Ist der Kurs bis dahin gesunken, streichen die Shortseller die Differenz als Gewinn ein.

Im Januar hatten Hedgefonds bis zu 150 Prozent aller Aktien von Gamestop „geshortet“. Das heißt, sie schuldeten den Verleihern mehr Aktien, als überhaupt existierten. In Deutschland ist diese besonders riskante Form des Shortsellings verboten, weil ein „Short Squeeze“ droht: Steigt der Kurs der geshorteten Aktie stark an, sind die Shortseller irgendwann gezwungen, ihre Positionen aufzulösen, um ihre Verluste zu begrenzen. Sie müssen die Aktie kaufen. Das hat keinen großen Einfluss auf den Kurs, wenn nur ein kleiner Teil der Aktien geshortet ist. Sind jedoch wie bei Gamestop 150 Prozent aller Aktien leerverkauft, führt der Short Squeeze zu einer Kursexplosion.

Der Youtuber „Roaring Kitty“ machte in dem Forum Wallstreetbets auf diese Situation aufmerksam. Es gelang ihm, über die Social-Media-Plattform viele Privatanleger zu mobilisieren, die in die Gamestop-Aktie investierten. Der Gamestop-Hype entwickelte sich zu einem regelrechten Feldzug der Privatanleger gegen die Hedgefonds. Spätestens als Tesla-Chef Elon Musk, selbst kein großer Fan von Shortsellern, über den Kurznachrichtendienst Twitter seine 47,7 Millionen Follower auf das Forum aufmerksam machte, ging Wallstreetbets viral und die Gamestop-Aktie durch die Decke. Es kam zum Short Squeeze. Die Aktie stieg innerhalb weniger Tage um fast 2000 Prozent auf bis zu 347 Dollar – ohne jeglichen fundamentalen Grund.

Die Verluste der Shortseller summierten sich im Januar nach Angaben des Datenanbieters Ortex auf 12,5 Milliarden Dollar. Besonders hart traf es den Hedgefonds Melvin Capital, der die Hälfte seines verwalteten Vermögens verlor und von den beiden Hedgefonds Point72 und Citadel mit einer Milliardenspritze vor dem Zusammenbruch bewahrt werden musste. Auch Neobroker wie Robinhood beschafften sich über Kapitalerhöhungen Milliarden an frischem Kapital, um das gestiegene Handelsvolumen bewältigen zu können. Als Broker unterliegt Robinhood nach

eigener Aussage „vielen finanziellen Anforderungen, einschließlich SEC-Nettokapitalverpflichtungen und Clearinghouse-Einlagen“. Robinhood hatte also nicht genug Sicherheiten, um die Trades seiner Kunden abzusichern. Wohl auch deshalb untersagten mehrere Neobroker, unter anderem Robinhood, Ende Januar vorübergehend den Kauf mehrerer volatiler Aktien.

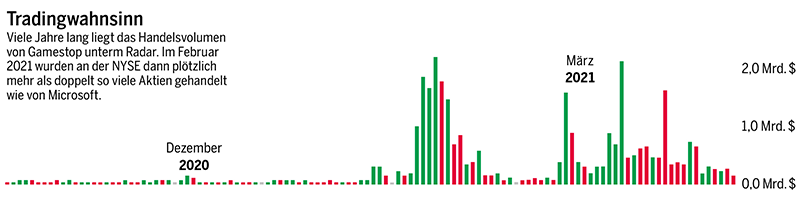

Viele Jahre lang liegt das Handelsvolumen von Gamestop unterm Radar. Im Februar 2021 wurden an der NYSE dann plötzlich mehr als doppelt so viele Aktien gehandelt wie von Microsoft.

Quelle: www.ariva.de

Das taten sie aber ausgerechnet zum Höhepunkt der Gamestop-Rallye. Das Eingreifen der Broker bremste den rasanten Kursanstieg, befeuerte jedoch auch die Gerüchte, dass der Broker gemeinsame Sache mit den Hedgefonds machen könnte, die zu Robinhoods wichtigsten Kunden zählen.

Bei Anlegern, Investoren, Unternehmen, Politikern und beim Regulator herrscht deshalb Diskussionsbedarf. Die Hedgefonds beklagen hohe Verluste und sehen in dem Reddit-Thread Wallstreetbets eine illegale Marktabsprache. Die Privatanleger werfen Robinhood geheime Mauscheleien mit den Hedgefonds vor. Und der Youtuber Keith Gill wurde bereits verklagt, gegen Wertpapiergesetze verstoßen und anderen Investoren hohe Verluste beschert zu haben. Alle Beteiligten streiten alle Vorwürfe ab. Die SEC untersucht den Fall derzeit. Ob und wie der Regulator reagieren wird, ist unklar.

Das Faszinierende an dem Gamestop-Debakel ist aber, dass Kleinanleger es geschafft haben, das Grundprinzip der Börse auszuhebeln. Eine Börse funktioniert nur, wenn viele Marktakteure voneinander unabhängig ihre Entscheidung treffen und sich dadurch ein Marktpreis bildet. Absprachen torpedieren die Funktionsfähigkeit der Börse – ganz unabhängig von der dahintersteckenden Motivation. Bislang waren Marktabsprachen den institutionellen Anlegern vorbehalten und wurden hart bestraft, wenn sie nachgewiesen werden konnten. Jetzt spielte sich vor den Augen der Öffentlichkeit ein Zusammenrotten zu einer kritischen Masse ab, bei dem der Profit nicht mal im Mittelpunkt stand.

Ist damit das Grundprinzip der Börse ausgehebelt, erleben wir einen fundamentalen Wandel durch technologisch getriebene Schwarminvestitionen? Ganz so weit wird es wohl nicht kommen. Auch die Kurse anderer in Wallstreetbets thematisierter Unternehmen stiegen kurzzeitig an, wenn auch nicht so stark wie Gamestop. In allen Fällen sanken die Kurse aber fast genauso schnell wieder, wie sie gestiegen waren. Nicht so bei Gamestop: Im März setzte die Aktie zu einer zweiten Rallye an. Der Kurs kletterte – vermutlich durch einen zweiten Short Squeeze – erneut auf rund 290 US-Dollar.

Dass einzelne Aktienkurse drastisch von ihrem fundamentalen Wert abweichen, ist aber keine Seltenheit. Irrationale Hypes wie die Tulpenmanie in der ersten Hälfte des 17. Jahrhunderts oder auch die Dotcom-Blase zum Ende der Jahrtausendwende gab es schon immer. Auch einzelnen Persönlichkeiten und Institutionen gelingt es regelmäßig, Einfluss auf Aktienkurse zu nehmen: Wenn Tesla-Chef Elon Musk twittert, dann hören die Finanzmärkte aufmerksam zu. Und auch Investmentbanken und Broker publizieren regelmäßig Empfehlungslisten mit bestimmten Aktien, denen Investoren folgen. Die Performance dieser Aktien ist, auf das Jahr gerechnet, häufig besser als der Gesamtmarkt.

Doch eines haben die Kurssprünge gemeinsam: Sie sind immer nur vorübergehend, wenn die fundamentalen Daten des Unternehmens nicht stimmen. Daran ändern auch Schwarminvestitionen nichts. Die taugen gut, um andere Investoren zu ärgern. Reich werden können aber immer nur die ersten Käufer. Der Rest bleibt auf überbewerteten Aktien sitzen und verliert.

Für die Entwicklung der Börse sind darum andere, längerfristige Trends viel relevanter: zum Beispiel der Boom passiver Fonds. Die sogenannten Exchange Traded Funds (ETF) treffen keine eigenen Investmententscheidungen, sondern bilden lediglich einen Index nach. Wenn eine Aktie stark steigt und dadurch für einen oder mehrere Indizes relevant wird, muss der ETF sie automatisch kaufen. Mit der Größe der ETFs steigt auch deren Einfluss auf die Preise an den Aktienmärkten.

Reich werden können nur die Ersten – der Rest verliert.

Wer also hat heute den größten Einfluss auf Aktienkurse: ETFs, Social-Media-Plattformen oder doch Investmentprofis? Auch wenn Communitys wie Reddit derzeit im Fokus der Öffentlichkeit stehen, sind es weiterhin vor allem Banken, Broker und Research-Häuser, die bei Börsengängen die Preise festlegen. Ihren Aktienempfehlungen folgen nicht nur Privatanleger, sondern auch institutionelle Investoren langfristig.

Das Grundproblem bei Gamestop waren nicht die Schwarminvestoren. Die Börse fußt auf dem Prinzip, dass immer nur ein kleiner Teil der Aktien gehandelt wird. Bei Gamestop wurde dieses Grundprinzip mit dem Short Squeeze kurzzeitig ausgehebelt – nur dadurch hatten die Schwarminvestoren einen Angriffspunkt. Unternehmen mit solch hohen Shortpositionen wie Gamestop sind an der Börse aber nicht die Regel, sondern die Ausnahme.

Und trotzdem: Die Reddit-Community hat es geschafft, einen milliardenschweren Hedgefonds in die Knie zu zwingen. Börsenteilnehmer müssen sich darauf einstellen, dass durch soziale Medien mehr kurzfristige Hypes entstehen. Die Vernetzung von Kleininvestoren schafft neue Großinvestoren, deren Firepower niemand vorab kennen kann. Börsennotierte Unternehmen können davon durchaus profitieren, wenn sie einen Hype etwa für eine Kapitalerhöhung nutzen oder eigene Aktien verkaufen, um mit dem Erlös Schulden abzutragen. Mittelfristig wird aber jede Aktie weiterhin vor allem an der Gewinnerwartung des Unternehmens und an der Liquidität des Gesamtmarkts hängen.

04/2021

Chefredaktion: Bastian Frien und Boris Karkowski (verantwortlich im Sinne des Presserechts). Autor: Philipp Habdank. Der Inhalt gibt nicht in jedem Fall die Meinung des Herausgebers (Deutsche Bank AG) wieder.