Bitcoins kennt jeder, aber wer hat damit schon mal bezahlt oder finanziert? Die Krypto-Welt ist spannend und vielfältig – für den Mittelstand könnten Security Tokens interessant werden.

Sie traten an, um die alten Haudegen abzulösen. Doch mit Stable Coins und Security Tokens gehen kryptische Währungen mit den klassischen Vertretern eine Symbiose ein. Foto: istock

Schon heute schütteln Taxifahrer in Schweden den Kopf, wenn der Fahrgast mit Bargeld bezahlen möchte. Corona vertreibt Scheine und Münzen weiter aus dem Zahlungsverkehr, manch einer zahlt nur noch mit seiner Uhr. Anhänger digitaler Währungen können darüber nur müde lächeln – sie haben ganz andere Visionen im Kopf.

Die digitale Finanzwelt ist bunt und komplex, die monetäre Innovation trägt unterschiedlichste Gewänder. Die meisten Unternehmen haben bislang kaum Berührungspunkte mit privaten Währungen und Finanzierungs-Tokens. Doch das muss nicht so bleiben, denn über den Erfolg entscheiden die Kunden und die Investoren.

Begonnen hat alles vor gut zehn Jahren mit dem Bitcoin. Die simple Idee: digitales Geld schaffen, das sicher transferiert werden kann und durch eine Begrenzung der Geldmenge knapp gehalten wird. Die Wertentwicklung ist überwältigend: Wer vor zehn Jahren für einen US-Dollar Bitcoins erworben hat, sitzt heute auf einem Vermögen von rund 14,5 Millionen US-Dollar.

„Die Vernichtung oder Veränderung eines Krypto-Kontosaldos ist der Albtraum einer Finanzabteilung.“

Andreas Sowa, Head of Treasury bei McKesson Europe

Aller Ehren wert, nur das mit dem Geld hat bislang nicht so ganz geklappt: Bitcoins sind ein Spekulationsobjekt, bestenfalls eine Geldanlage. Geld selbst erfüllt andere Anforderungen, es ist (weitgehend) stabil im Wert und ein allgemein akzeptiertes Zahlungsmittel. Der Wert des Bitcoins schwankte allerdings in den vergangenen drei Jahren zwischen 3400 und 17.600 US-Dollar. Und Zahlungen mit Bitcoins finden praktisch nicht statt.

Die Plattform Coinbase verzeichnet zwar mittlerweile kumulierte Umsätze von mehr als 200 Millionen US-Dollar in Bitcoin und anderen Kryptowährungen, doch das sind nur 0,000 000 3 Prozent des klassischen bargeldlosen Zahlungsverkehrs in einem einzigen Jahr allein im Euroraum. Und auch wenn Paypal jetzt digitale Währungen akzeptiert, wird der Bitcoin als Zahlungsmittel keinen Durchbruch feiern.

Die Schwankungsanfälligkeit von Bitcoin & Co. disqualifiziert sie für den Zahlungsverkehr. Diese Schwäche ungedeckter digitaler Währungen hat eine alternative Form ins Leben gerufen, die sogenannten Stable Coins. Diese sind im Grunde Teil des klassischen Systems, weil sie sich auf einen Wert wie Gold, eine klassische Währung oder auch einen Währungskorb stützen. Mit der Facebook-Währung Libra haben sie mächtig Staub aufgewirbelt.

Stable Coins haben durchaus die Chance, einen Platz im Finanzsystem zu erobern – allerdings wohl nicht bei uns. Ein erklecklicher Teil der Menschheit lebt aber in Ländern ohne stabile Währungen oder funktionierende Finanzsysteme. Für sie könnte eine Kryptowährung ein Ersatz für die eigene Währung sein – vor allem wenn Devisenbestimmungen die Flucht in traditionelle Fremdwährungen verhindern. Wertbeständige Stable Coins dürften für sie deutlich attraktiver sein als Bitcoin & Co.

Den Garaus machen könnten den Stable Coins allerdings digitale Zentralbankwährungen. Das ist etwas ganz anderes als elektronisches Geld. Im klassischen Geldsystem drucken und prägen die Zentralbanken Bargeld und schöpfen virtuelles Geld (Buchgeld) in Form von Krediten an Banken. Die Banken wiederum schöpfen weiteres virtuelles Geld über ihre Kreditvergabe an Nichtbanken.

Das Problem: Buchgeld ist immer an Bankkonten gebunden. Digitales Zentralbankgeld könnte dagegen direkt an die Bürger ausgegeben werden, die Verwahrung und der Transfer wären unabhängig vom Bankensystem möglich. Die EZB treibt die Digitalvariante derzeit mit Macht voran, die Chinesen testen das Konzept bereits seit Mitte Oktober.

So spannend digitales Geld auch ist, für die meisten Mittelständler werden private Kryptowährungen im Zahlungsverkehr keine Rolle spielen und digitale Zentralbankwährungen keinen Unterschied ausmachen. Interessant werden die sogenannten Crypto Assets, wenn es um die Finanzierung geht.

Die „etablierten“ Kryptowährungen wie der Bitcoin dürften dabei kaum eine Rolle spielen. Der Finanzierungsmarkt in Euro ist sowohl im Banken- als auch im Kapitalmarktsegment erprobt, ausgereift, vielfältig und tief. Ob es sich für Unternehmen lohnt, eine Finanzierung in einer Kryptowährung aufzunehmen, richtet sich nach den gleichen Prinzipien wie bei Fremdwährungen. Entweder sind die Zinsen niedriger, oder die Finanzierung ermöglicht ein Natural Hedging, das Währungsrisiken aus dem operativen Geschäft ausgleicht. Das setzt aber

in erheblichem Umfang Zahlungen in Kryptowährungen voraus – beides ist nicht zu erwarten.

Nichts geht außerdem ohne Hedging. Hier unterscheiden sich Stable Coins, die einfach und günstig abgesichert werden können, von frei floatenden Kryptowährungen wie Bitcoin, für die – wenn überhaupt – ein Hedging nur zu hohen Kosten möglich ist. Stable Coins haben aber für deutsche Unternehmen keinen Vorteil.

Ungelöst ist bislang auch das Thema Vertrauen. Treasurer werden nicht an Innovation, sondern an Verlässlichkeit gemessen. „Die Vernichtung oder Veränderung eines Krypto-Kontosaldos durch technische Manipulationen oder Defekte ist der Albtraum einer Finanzabteilung“, sagt Andreas Sowa, Head of Treasury bei McKesson Europe und Vorstand im Verband Deutscher Treasurer. „Betrügerische Marktbeeinflussungen sind die zweite große Sorge der Unternehmen.“

Ganz anders funktioniert die Finanzierung über selbst geschaffene „Währungen“, sogenannte Tokens. Der Markt teilt sich in Utility und Security Tokens. Die erste Gattung dominiert bislang, Security Tokens sind allerdings auf dem Vormarsch.

Utility Tokens gewähren den Investoren Zugriff auf Dienstleistungen oder Produkte des Emittenten und ähneln damit Gutscheinen (Vouchern). Sie haben also einen intrinsischen Wert. Da das Leistungsversprechen aber oft zu einem sehr frühen Zeitpunkt der Unternehmens- und Produktentwicklung gegeben wird, ist der Wert nur sehr schwer einzuschätzen. Der Markt zieht vor allem techaffine, aber wenig informierte Privatanleger an und hat auch schon einige Betrugsfälle erlebt.

Grundsätzlich sind auch Vorfinanzierungen riskanter Projekte etablierter Unternehmen denkbar, die dem Investor billigeren Zugriff auf das Produkt einräumen. Damit geht zwar ein Teil der Marge verloren, es entsteht aber auch keine Verbindlichkeit, die unabhängig vom Erfolg getilgt werden muss. Solche Vorfinanzierungsmodelle durch Kunden sind ohne Tokens ebenfalls möglich, werden aber kaum genutzt. Attraktiv dürfte das auch künftig nur für wenige Mittelständler sein.

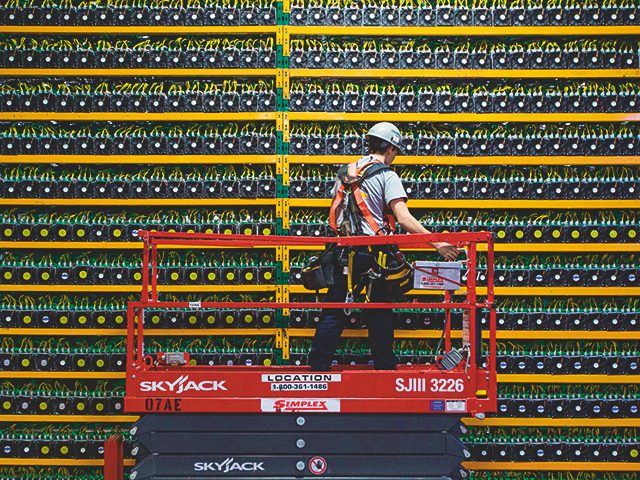

Foto: Lars Hagberg / AFP / Getty Images

Geldschürfen kostet Geld, verbraucht viel Energie und erzeugt Arbeit: Ein Techniker inspiziert die Server einer Mining Farm in Saint Hyacinthe (Kanada).

Security Tokens sind etwas ganz anderes. Sie räumen einen Anspruch auf Dividenden, (begrenzte) Mitbestimmungsrechte, Rückzahlung und/oder Zinszahlungen in klassischen Währungen ein. Damit ähneln sie klassischen Fremd- und Eigenkapitalfinanzierungen und sind immer auf der Passivseite der Bilanz angesiedelt. Der Vorteil liegt vor allem in der Abwicklung, nämlich in der sofortigen Lieferung der Assets und einem einfachen Clearing und Settlement – für die Investoren ein wichtiger Punkt.

Längst hat der Regulator die innovative Finanzierung entdeckt. „Security Tokens werden wie klassische Finanzierungsinstrumente behandelt“, sagt Rudolf Haas, Finanzierungsexperte bei der Kanzlei King & Wood Mallesons. „Das hemmt zwar manche Innovation, schafft aber auch Akzeptanz und Vertrauen, weil sich viele Akteure im Markt unter dem Schirm der Regulierung wohler fühlen.“

Der Durchbruch in der Token-Finanzierung kann nur mit institutionellen Investoren gelingen. Bei Security Tokens ist der Schritt nicht groß. Und angesichts gewaltiger Liquiditätsüberhänge und Negativzinsen ist die Neigung von Investoren groß, neue Wege zu gehen. Die weltweiten Finanzanlagen belaufen sich auf mehr als 300 Billionen Euro – wenn davon nur ein Prozent in Kryptofinanzierungen angelegt wird, explodiert der Markt.

Obwohl Tokens technisch ohne das Finanzsystem auskommen, werden sie vermutlich zur Spielwiese der Banken. Die zunehmende Regulierung verhilft ihnen zu einem Wettbewerbsvorteil. Und am Ende ist auch die Kryptovariante nur eine Finanzierung mit den Firmenkunden auf der einen und den institutionellen Investoren auf der anderen Seite. Die ersten DAX-Unternehmen sammeln gerade ihre Erfahrungen. Alle Seiten werden daraus lernen, und dem Mittelstand läuft der Markt so schnell nicht weg.

01/2021

Chefredaktion: Bastian Frien und Boris Karkowski (verantwortlich im Sinne des Presserechts). Der Inhalt gibt nicht in jedem Fall die Meinung des Herausgebers (Deutsche Bank AG) wieder.